旭航控股(SUNH.US)赴美上市或遇冷,其IPO募资额下调。

早在2023年3月31日旭航控股向SEC提交首次公开募股(IPO)申请时,拟融资至多9200万美元;此后市场消息报道旭航控股将以4-6美元的价格发行375万股普通股,至多募集2250万美元资金。

但在最新版的招股书中,旭航控股募资额有明显下调。7月1日,旭航控股第四次向SEC提交了F-1/A文件。据该文件显示,旭航将在此次IPO中发行250万股普通股,发行价格为4-5美元,至多募集1250万美元资金。

旭航控股是以内容驱动的营销服务提供商,截至2023年12月31日时,其新媒体账户资源包括了524个自营账户和180个合作账户,总共覆盖了大约1亿的互联网用户。

但从业绩来看,旭航控股2023年发展的并不理想。据招股书显示,2023年时,旭航控股的收入为4.15亿人民币,同比下滑13.1%,期内净利润为5546.5万元,同比下滑20.5%,呈现收入、净利润双降。

若对旭航控股的招股书进行深入剖析,或许便能理解旭航控股为何下调募资额。

中小客户流失成业绩失速关键

成立于2014年的旭航以传统的数字化广告起家,即通过公司的数字广告渠道发布客户的产品或服务广告,而该等渠道主要由嵌入旭航SDK的应用程序组成。

至2017年时,为满足营销人员在新媒体领域对社交、娱乐和时尚营销内容日益增长的需求,旭航推出了新媒体综合内容营销服务,并开发了两种商业模式,S2B模式和S2P模式。

具体而言,S2B模式为根据客户需求制定营销计划、制作营销内容并发布,同时组织相关的线上和线下活动。而S2P模式指的是公司通过编辑和制作来自授权的电视剧、电影和综艺节目的短视频,并在短视频平台上投放,从而为大型互联网媒体平台提供在线流量服务。

截至目前,旭航控股的主要业务便是数字化广告以及新媒体综合内容营销服务。据招股书显示,2020-2023年,旭航控股数字广告服务的收入占比分别为53.6%、22.6%、13.3%、17.2%,占比整体呈现明显的下降趋势,而新媒体内容营销服务的收入占比从2020年的46.4%快速上升至2022年的86.7%,这充分说明了旭航控股抓住了新媒体趋势。

从业绩来看,2020至2023年,旭航控股的收入分别为3.51亿人民币、4.71亿、4.78亿、4.15亿元,同期的净利润分别为4471.9万、6924.6万、6981万、5546.5万。业绩的变化趋势与新媒体内容营销服务的收入占比呈现了明显的正相关性,即旭航控股的收入增长由新媒体内容营销服务所带动。

数据显示,2020至2022年,旭航数字广告服务的收入分别为1.88亿人民币、1.06亿、6341.8万元,呈现快速的下降趋势,这是公司战略转向新媒体内容营销服务所致。而同期新媒体内容营销服务的收入分别为1.63亿、3.65亿、4.14亿元,该业务收入的快速增长得益于旭航于2021收购了杭州星空互联网文化传播有限公司,协同整合该业务后实现了持续成长,这也使得2022年公司整体的毛利率提升至了36.8%,而2020、2021年均为30%。

但进入2023年,旭航的持续成长戛然而止,该报告期内其收入下滑13.1%至4.15亿元,这主要是因为新媒体内容营销服务由于中小型客户数量减少导致该业务收入下滑17%,即使数字广告业务因新增两名客户而录得收入同比增长12.5%也难以抵挡总收入的下滑。

虽然旭航2023年的毛利率保持稳定,依旧维持在了36%的水平,且运营费用随业务规模有所缩减,但在收入下滑的拖累下,期内净利润仍下降20.5%至5546.5万元。

从上述的梳理中不难总结出旭航控股的发展脉络,其抓住了新媒体的时代趋势,通过外延并购标的整合新媒体内容营销服务从而实现了持续的快速成长。但由于中小型客户占比不少,宏观经济的持续低迷令中小企业经营承压,从而导致了旭航控股中小型客户的流失而影响了公司的业务发展,这也是收入下滑毛利率却能维持稳定的原因,因为流失的中小型客户毛利相对较低。

市场竞争持续加剧,客户结构失衡暴露潜在风险

从行业角度看,由于专业的整合营销服务提供商通常会起草专门的营销和传播计划,并利用直接或间接的媒体来帮助品牌或公司创造并保持积极的形象以及与目标受众的牢固关系,因此,越来越多的品牌或公司倾向于获得专业的整合营销服务,以建立积极的社会声誉和推广产品和服务,这也使得中国整合营销市场实现了持续成长。

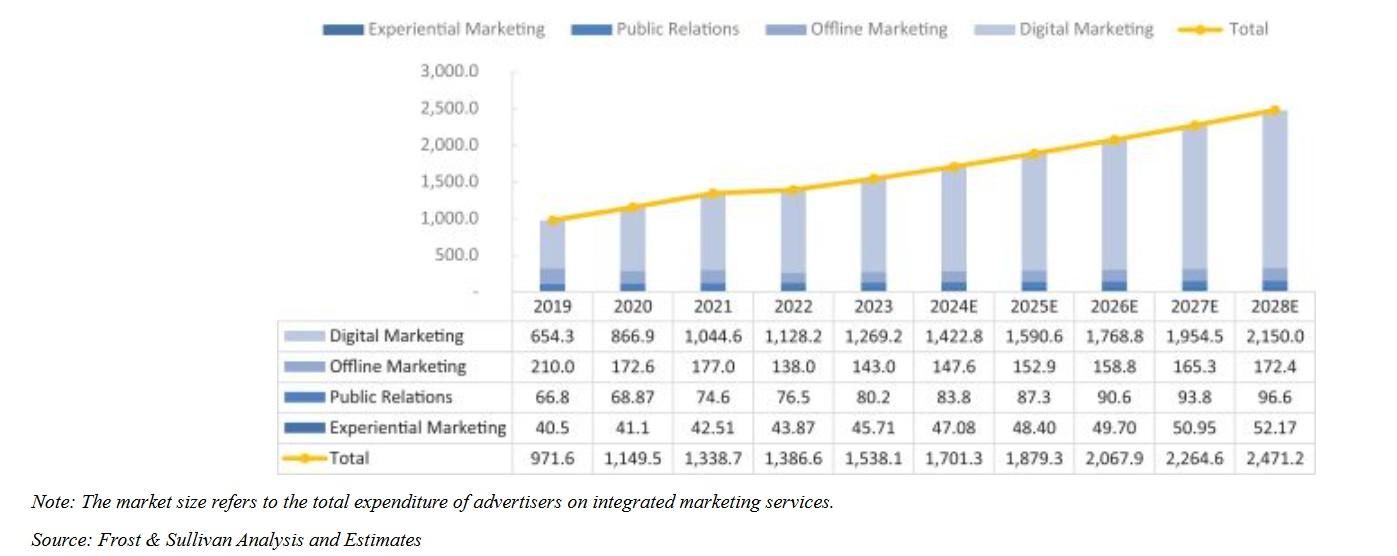

根据 Frost & Sullivan报告显示,中国整合营销行业的市场规模已从2019年的约人民币9716亿元增加到2023年的约人民币15381亿元,复合年增长率约为 12.2%,预计2028年将进一步增至约人民币24712亿元,复合年增长率约9.9%。

而在整合营销中,数字营销扮演着至关重要的角色,占据了最大的市场规模,2023年的占比高达约82.5%。且与其他类型的综合营销服务相比,数字营销增长势头最为迅速。其市场规模在2019年至2023年间以约18.0%的惊人复合年增长率增长,预计到2028年,数字营销的市场规模将达到约21500亿元人民币,2023年至2028年间的复合年增长率约为11.1%。

由此可见,整合营销市场增长主要由数字营销所推动,而短视频营销、社交媒体营销、广告库存购买和 KOL 营销已成为了数字营销的主要方式。旭航控股抓住了数字营销的新趋势,其在多个媒体平台上拥有数量超700个的多元化自媒体账户,覆盖约1亿粉丝,其中抖音粉丝约4088万,百度百家号粉丝约3477万,快手粉丝约1223万,微信公众约461万,以及来自其他互联网媒体和电子商务平台的约733万粉丝,包括头条号、大鱼号、哔哩哔哩、企鹅号等。

凭借覆盖多元化自媒体平台从而实现触达大规模粉丝的旭航控股,将从数字营销行业的持续发展中获益。但投资者应该清楚的认识到,旭航控股未来经营中所面临的潜在挑战亦不在少数。

首先,营销市场的发展具有明显的周期性,与宏观经济的波动高度相关,会直接影响行业中市场玩家的经营表现。以2023年的旭航控股为例,造成其业绩下滑的关键原因便是新媒体综合内容营销服务在疲软的宏观经济下导致客户流失,若经济未能企稳,企业便有持续缩减营销开支的可能,这或会导致旭航控股的经营受到影响。

其次,旭航控股客户结构或不够稳健。与中小型客户相比,大客户具有高稳定性以及高支付能力,是广告服务提供商最乐意服务的客户类型。若大客户占比较高,那么广告服务提供商的业绩和盈利能力也会相对稳健。而在广告行业因疫情影响消除而明显复苏的2023年中,旭航控股的中小型客户却出现了流失而导致业绩下滑,这与2023年中国互联网广告市场同比增长12.66%至5732亿元人民币的趋势相背道而驰,这或说明旭航控股的中小型企业客户占比相对较高,这会让公司的业务经营在面对宏观经济的波动时显得更加“脆弱”。

此外,旭航控股的营销团队大幅缩减。据招股书显示,2022年以及2023年中,旭航控股的营销人员分别为1002名、618名,即2023年的营销人员大幅缩减38%,这并不是一个好信号。

一般而言,销售及营销人员的增减是企业业务扩张与收缩的先行指标,企业业务扩张时,会加大营销团队的建设,当营销团队大幅缩减时,说明企业对自身未来的发展已由乐观向保守转变。而这或许与公司中小客户占比较高有直接关系,缩减团队服务于中大型客户或许是旭航控股应对风险的方式之一。

同时,来自媒体渠道的潜在风险也值得投资者重点关注。短视频平台的用户应该能发现,因违法平台相关规则而被封禁、限流的账户其实不在少数,这就需要旭航控股的内容团队有较高的风控意识以保证账户安全。虽然旭航控股覆盖多元化平台,且自媒体账户超700个以分散来自渠道的风险,但从已有的案例来看,其实大量的粉丝或集中于部分头部账户,因此若头部账户出现问题,或会影响公司经营。未来,短视频渠道流量成本或有走高的可能,这亦值得投资者关注。

另外,行业竞争或存在加剧可能。整合营销行业市场份额主要集中在头部的少数玩家手中,据Frost & Sullivan的统计,2020年时,前五大玩家占据了50%以上的份额,而至2023年时,前五大玩家的市场份额已上升至了62.1%。

显然,市场份额持续向头部玩家集中,这势必会造成中小玩家的剧烈“厮杀”。且随着短视频平台的持续火热,越来越多玩家涌入该赛道中,若未来市场竞争加剧,或会有出现价格战的可能,从而影响企业的盈利水平。

综合来看,旭航控股抓住了新媒体趋势,通过收购标的协同整合实现了持续成长,但由于中小型客户占比相对偏高导致抗风险能力相对较弱从而于2023年出现业绩下滑,公司也大幅缩减了营销团队释放了保守信号。未来,行业的持续成长将让旭航从中获益,但公司也将直面客户结构不稳健、小客户出清、媒体渠道风险以及竞争持续加剧等多个潜在挑战。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com