中新经纬7月13日电 (魏薇 实习生 李思桐)个人养老金产品货架又上新了。中国理财网近日发布了第五批个人养老金理财产品名单,农银理财、中银理财、中邮理财各新增1只产品,个人养老金理财产品总数达到26只。

从2023年2月首批个人养老金理财产品推出至今,近一年半时间,除了上述3只新产品,已发行的23只产品收益情况如何?

三只理财产品上新

银行理财登记中心介绍,本次新增理财产品中,两只为固定收益类产品,一只为混合类产品,风险等级为二级或三级,风险程度适中,同时均设置了最短持有期限,以鼓励投资者长期投资,提高投资组合的稳定性和投资策略的一贯性。

具体来看,农银理财新增的“农银理财农银顺心·灵动540天固定收益类人民币理财产品”L份额业绩比较基准为3.2%-3.7%(年化),属于二级中低风险,1元起购,最低持有540天,主要投资货币市场工具、债券等。

中银理财新增的“中银理财‘福’(5年)最短持有期固收增强理财产品”L份额业绩比较基准为3.50%-5.50%(年化),同样为二级中低风险,主要投资于债券、货币市场工具等固定收益类资产,并通过投资基金、股票等配置少量权益类资产,同时适当参与以对冲为目的的金融衍生品交易。

中邮理财新增的“中邮理财添颐·鸿元最短持有365天1号人民币理财产品”L份额业绩比较基准为2.3%-4.3%(年化),风险等级为三级中等风险,产品主要投资于货币市场工具、债券等固定收益类资产,贡献基础收益,并根据市场情况适度配置权益类资产,进行收益增强,同时适当参与以对冲为目的的金融衍生品交易,杠杆率不超过140%。

需要说明的是,业绩比较基准不是预期收益率,不代表产品的未来表现和实际收益,不构成产品管理人对理财产品收益的承诺或保障。另外,L份额为理财公司单独设置的个人养老金理财产品份额。

从数量上看,26只个人养老金理财产品中,工银理财的产品最多,共有8只;其次是中银理财,有6只;此外,农银理财有5只、中邮理财4只、建信理财有2只、贝莱德建信理财1只。

23只产品收益如何?

从2023年2月首批个人养老金理财产品推出至今,除了上述3只新产品,已发行的23只产品从实际收益表现看,均取得了正回报。

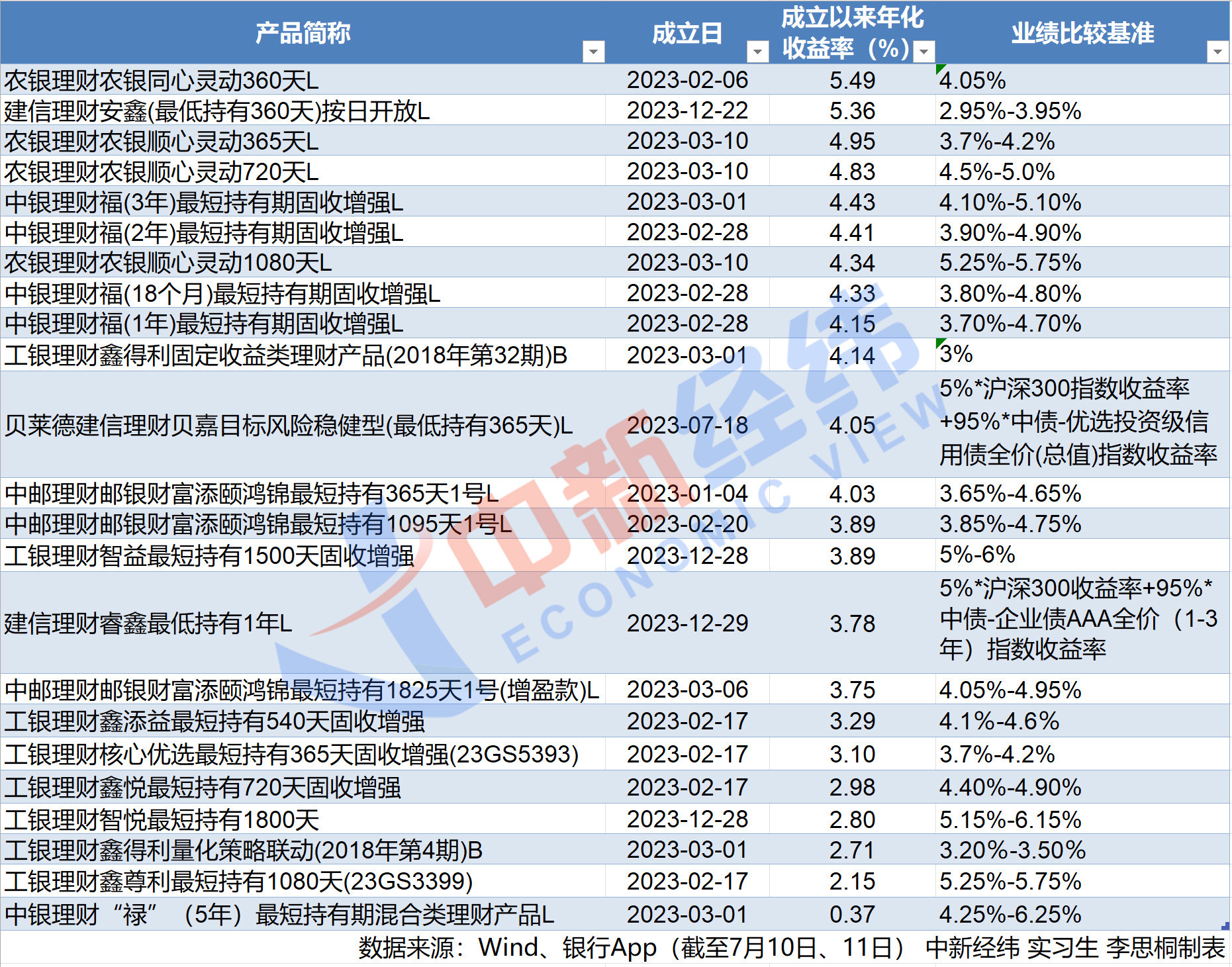

据各家银行App和Wind数据,截至7月10日、11日,成立以来的年化收益率最高的三只产品有两只来自农银理财、一只来自建信理财,其中“农银同心·灵动”360天科技创新人民币理财产品L份额(下称农银同心灵动360天L)成立以来年化收益率为5.49%,在23只产品中最高。

此外,还有11只产品成立以来的年化收益率超4%,其中,中银理财有4只,农银理财3只,建信理财、工银理财、中邮理财和贝莱德建信理财各1只。

不过,在23只产品中,有5只产品成立以来的年化收益率低于3%,有4只来自工银理财,1只来自中银理财。其中,中银理财“禄”(5年)最短持有期混合类理财产品L份额成立于2023年3月,R3中等风险。中国银行App显示,该产品成立以来的年化收益率0.37%,大幅低于其业绩比较基准4.25%-6.25%,也是23只产品中成立以来的年化收益率最低的一只。

来源:中国银行App

根据该产品2023年年度投资运作情况报告,截至报告期末,理财产品持仓按照穿透前金额占比看,现金及银行存款占比11.26%,资产管理产品占比88.74%;按照穿透后金额占比看,权益类投资占比53%,公募基金占比12.1%,债券占比21.75%,现金及银行存款占比12.51%。

另据2024年一季度投资运作情况报告 ,截至今年一季度末,该产品穿透后权益类投资占比下降至37.17%,债券投资占比上升至34.84%。

产品说明书显示,其以产品投资现金等高流动性资产仓位5%-20%,同业存单、存款、信用债等固定收益类资产仓位50%-80%,股票(含优先股)或衍生品仓位0%-20%,公募基金仓位0%-40%(含权益型基金),杠杆比例120%。

中银理财表示,资产配置方面,将继续围绕收益目标和波动控制,动态管理权益资产配置比例,沿着国家政策引导的方向适度加大权益投资力度,重点布局新质生产力和扩内需相关领域,深入研究行业动向,积极捕捉阶段性投资机会。丰富投资策略,力争多渠道增厚产品收益,努力增强净值稳定性。同时,持续优化固收类资产配置,根据产品情况调整组合久期。

值得注意的是,由于产品成立时间不同等原因,上述产品的波动情况受成立时间影响,并不完全可比,仅作为参考。

银行业理财登记托管中心还披露,2023年2月首批个人养老金理财产品推出至今,市场上共有19家商业银行代销23只个人养老金理财产品,投资者累计购买金额超47亿元。

相比之下,去年12月第四批个人养老金理财产品上架时,投资者累计购买金额超12亿元。这意味着,7个多月的时间,投资者累计购买个人养老金理财产品金额增加了35亿元左右。

(更多报道线索,请联系本文作者魏薇:vivi1257@163.com)(中新经纬APP)

(文中观点仅供参考,不构成投资建议,投资有风险,入市需谨慎。)

中新经纬版权所有,未经书面授权,任何单位及个人不得转载、摘编或以其他方式使用。

责任编辑:罗琨 李中元

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com