来源:睿哲固收研究

摘要

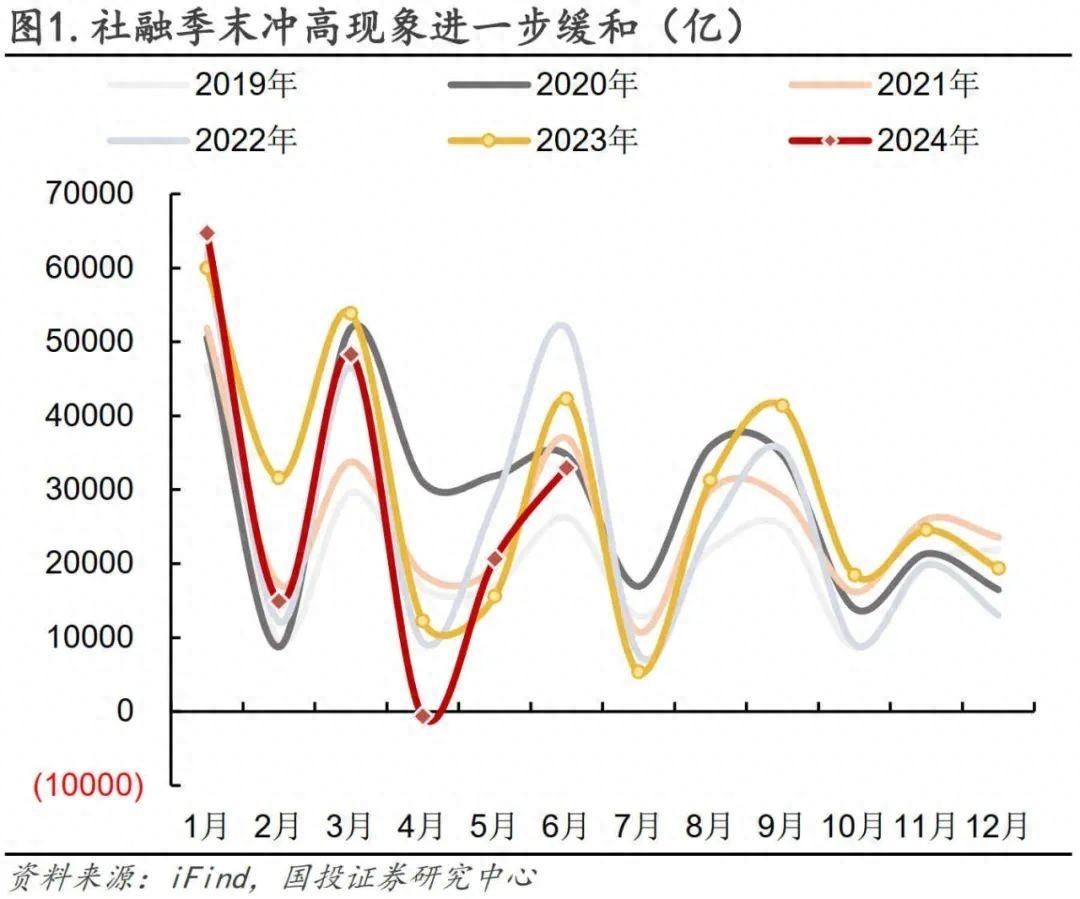

社融增速续刷历史新低。6月新增社融3.3万亿,同比少增9283亿。在淡化“规模情结”的背景下,本月社融增量低于过去五年同期均值3.84万亿,且为2019年来同期次低值,社融季末冲高倾向较今年3月进一步缓和。此外,本月社融存量增速再度转为下行3个百分点至8.1%,续刷历史新低。

结构上关注三个特征:①存款或仍在继续“搬家”,M1增速也延续回落;②短贷视角下的“挤水分”现象或有所缓和;③中长贷方面,企业部门较过往同期表现尚可、居民部门则相对较弱。

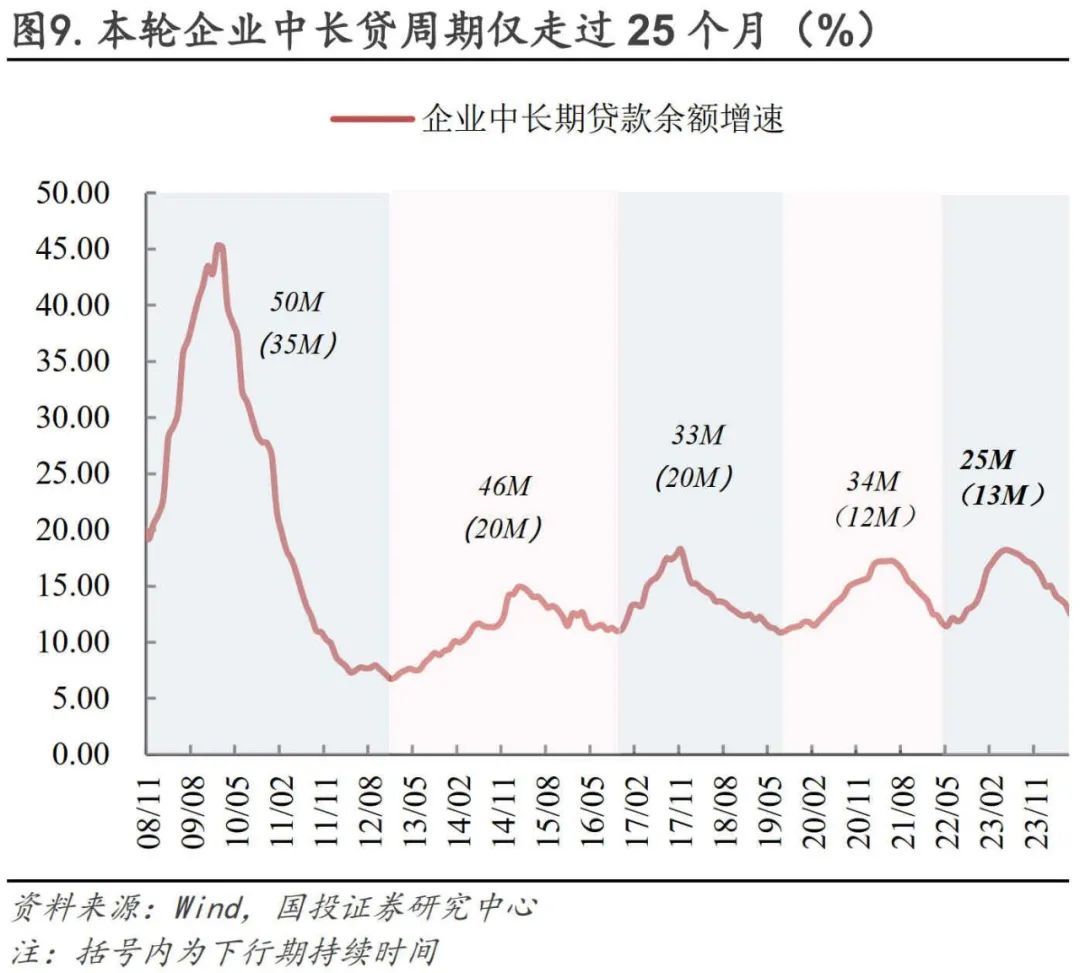

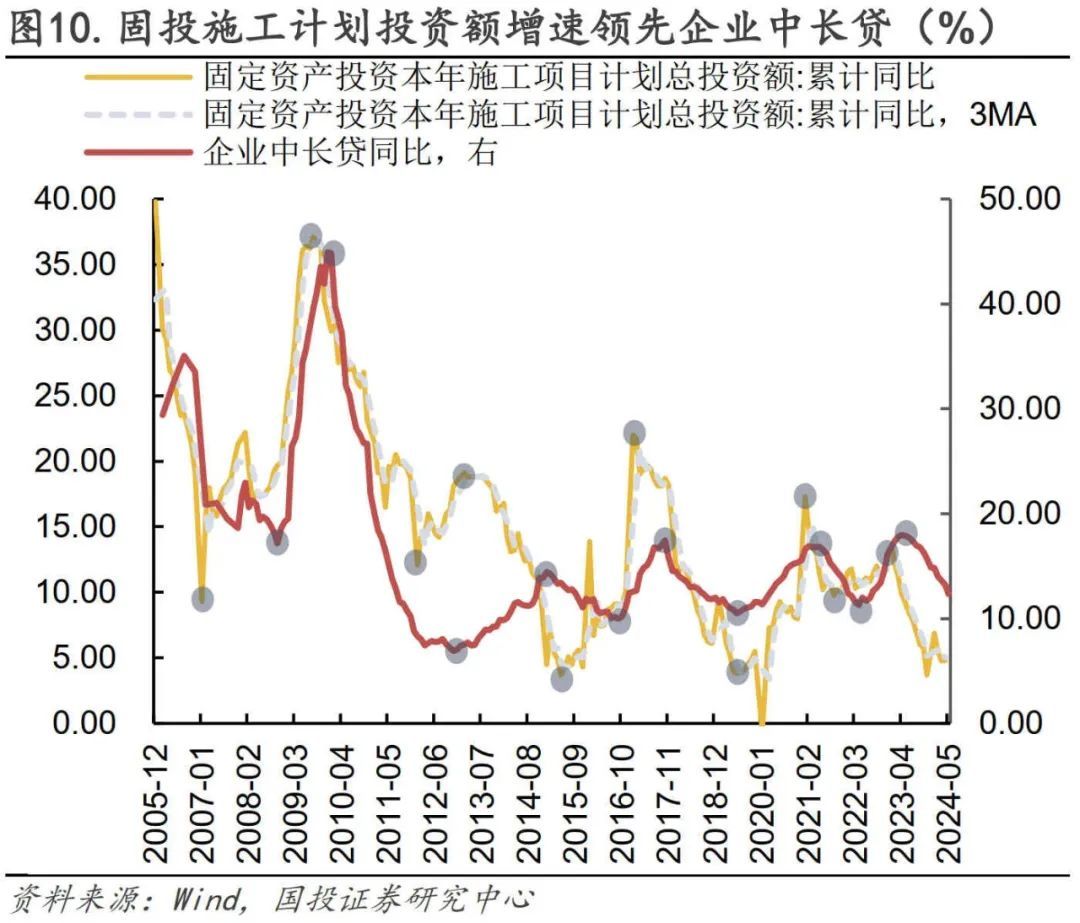

结合历史规律来看,本轮企业中长贷增速仍处于寻底周期之中。①近两轮企业中长贷周期为33-34个月,本轮企业中长贷周期已走过25个月,若与2017年以来的两轮企业中长贷周期时长相比,本轮周期或还面临8个月左右的下行期。②自2017年以来,施工计划总投资额增速领先企业中长贷的时间大约在0-8个月左右。经历了2023年以来了的快速下行后,近期此指标在今年1月明显反弹,而后又小幅回落至4.8%的位置震荡。若2023年底增发的万亿国债、前期发行的超长期特别国债、以及后续即将发行的专项债快速落实到项目并开工,下半年此指标有望止跌企稳,届时企业中长贷或也随后筑底。

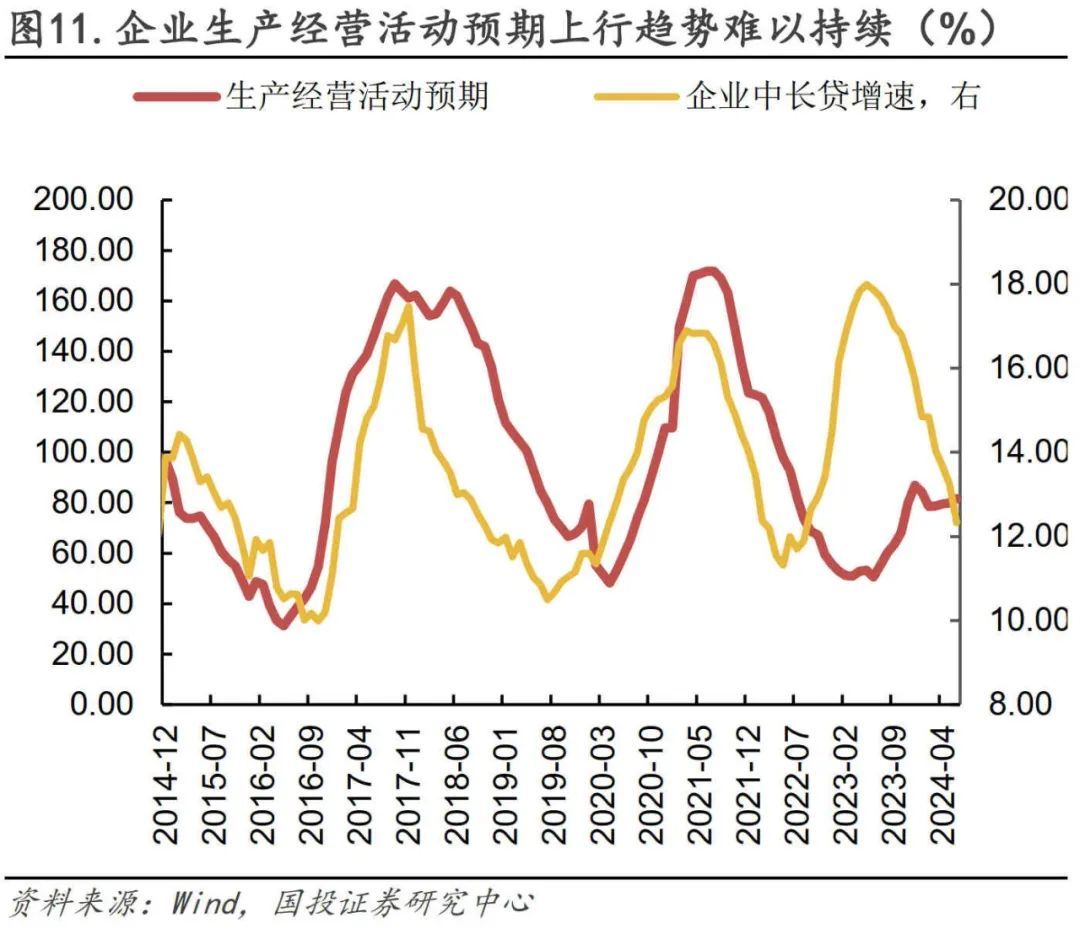

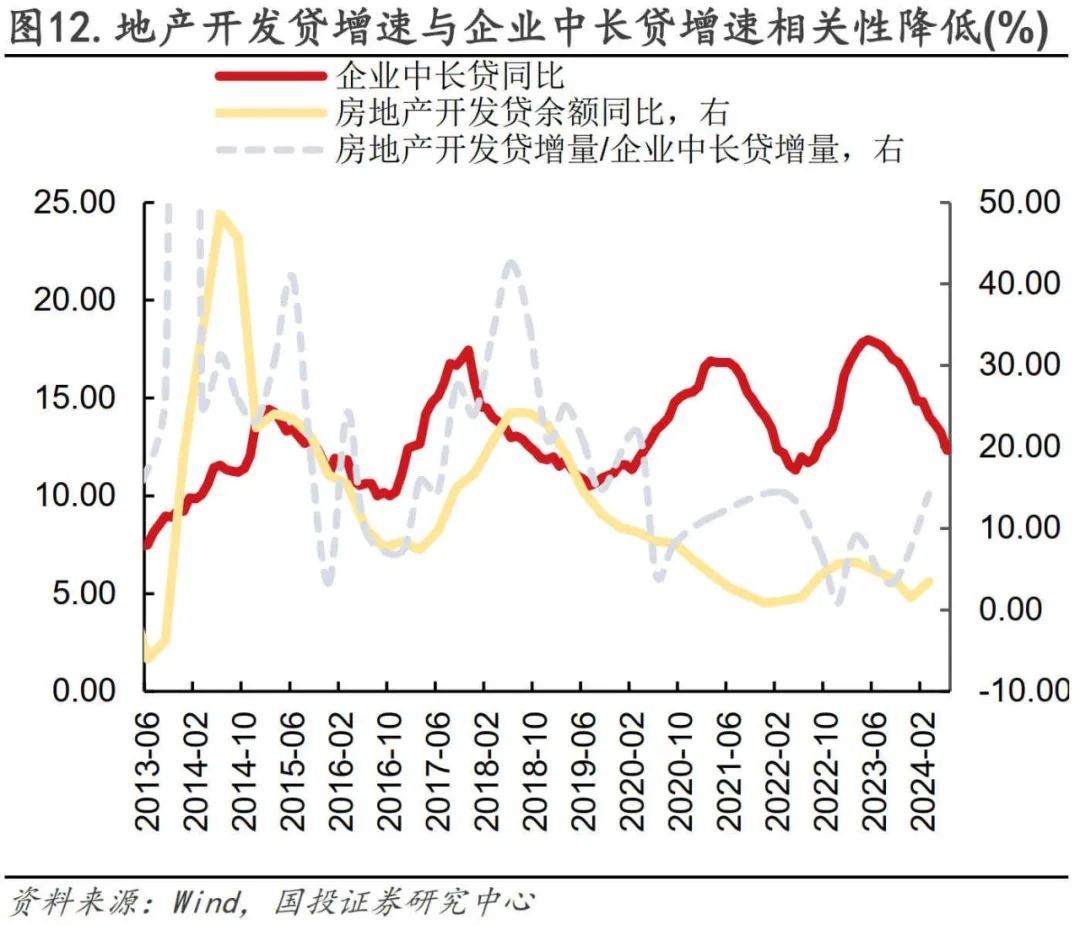

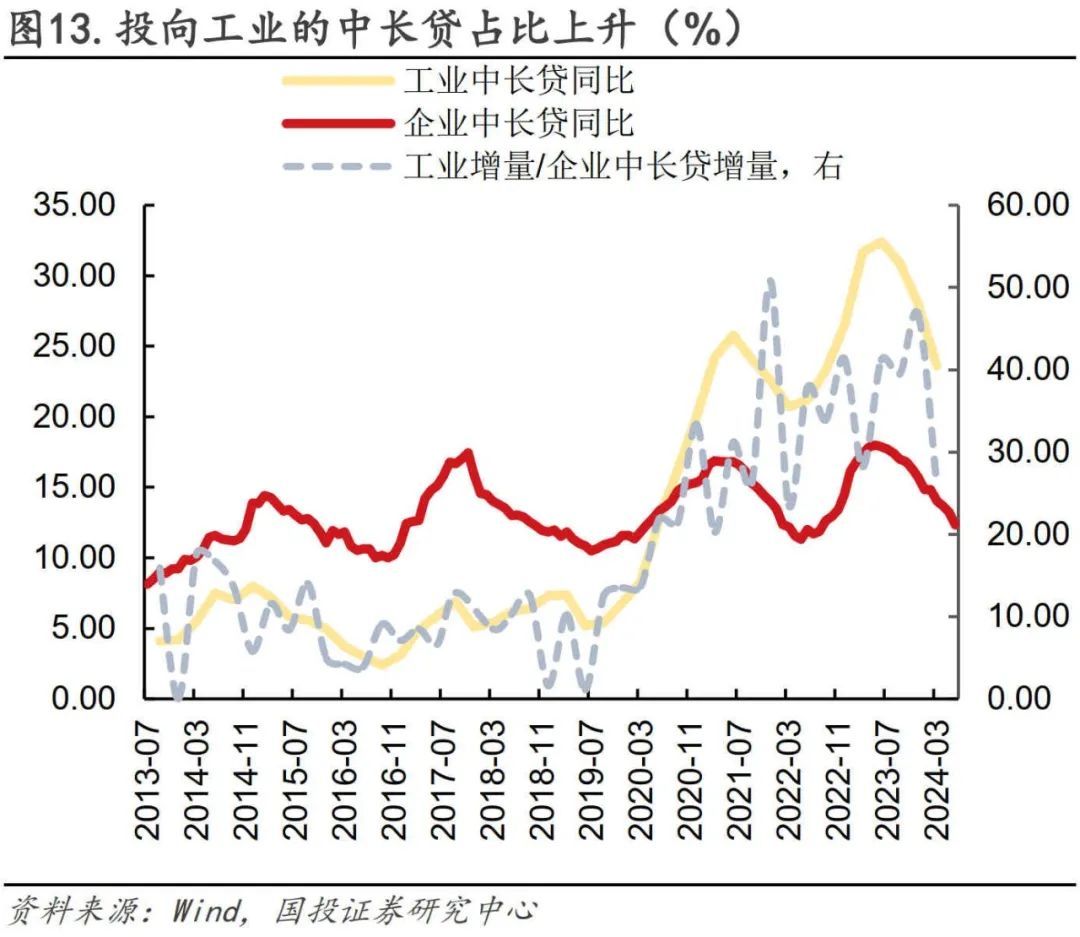

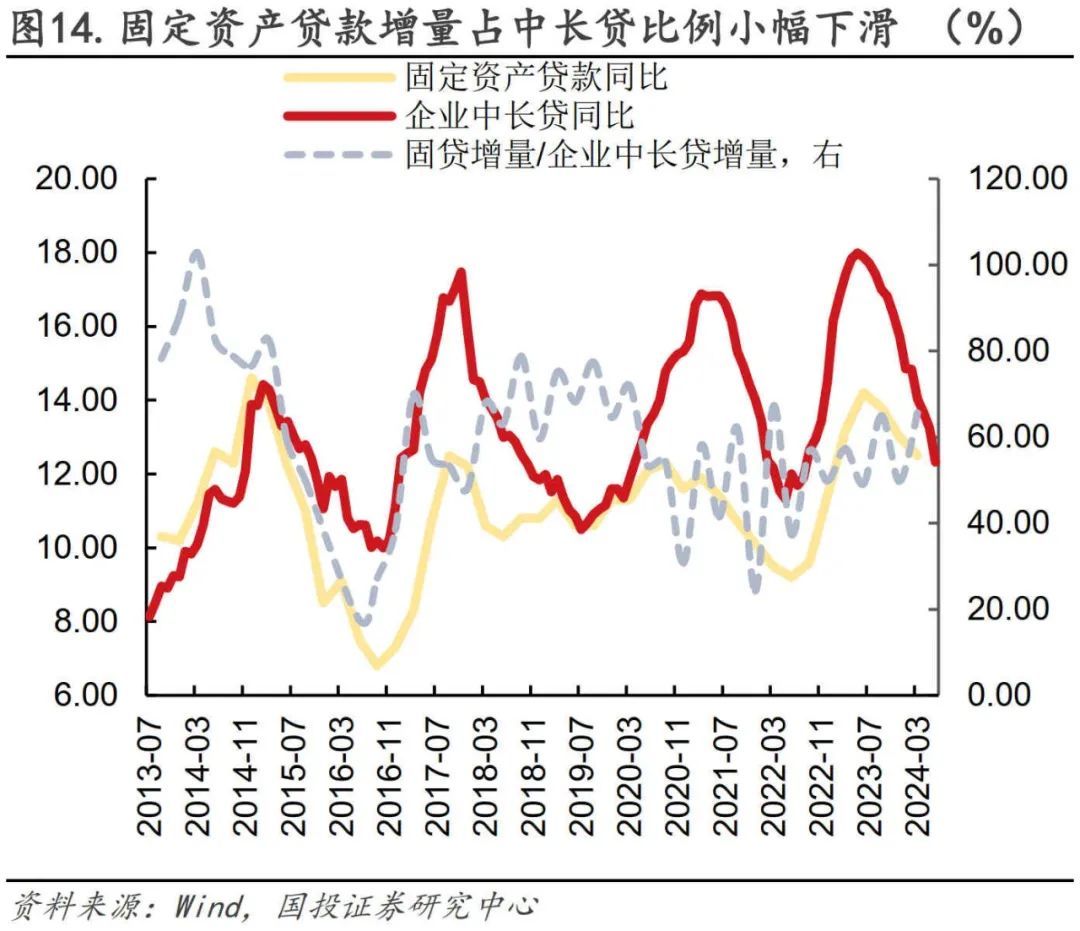

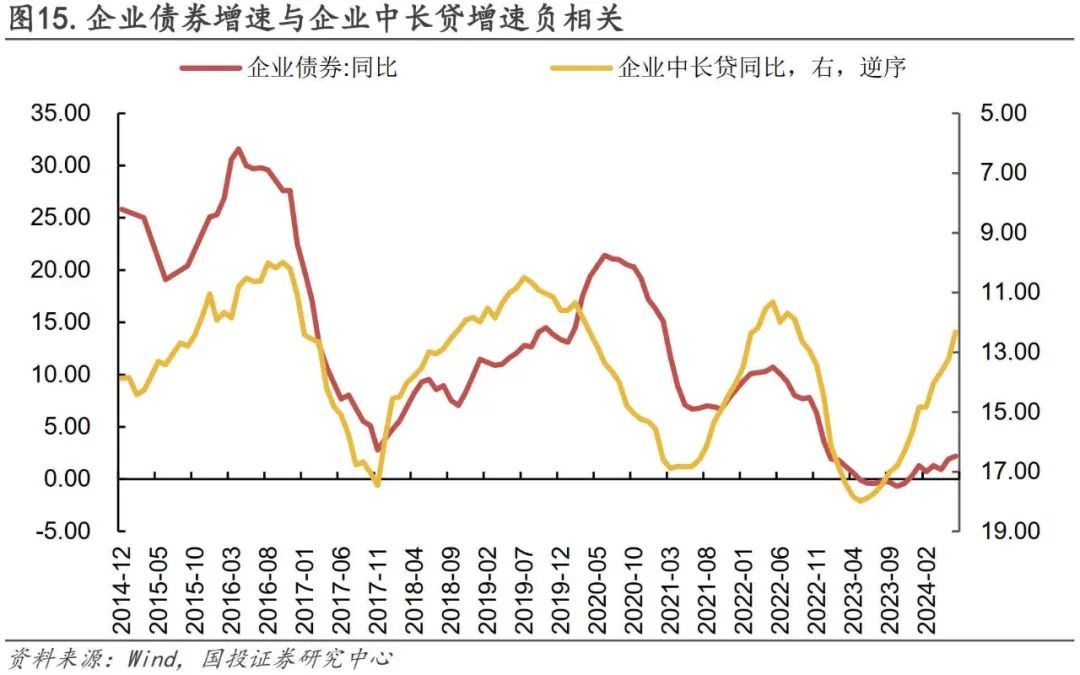

关注当下宏观环境及微观主体的几个“新特点”:①企业部门的预期持续偏弱,且难以提振;②投向地产的中长贷下降、投向工业的中长贷上升,固定资产贷款占企业中长贷的比例中枢也小幅下滑;③低利率环境下债券对贷款存在替代效应。

风险提示:历史经验参考性降低、海外市场波动超预期

正文

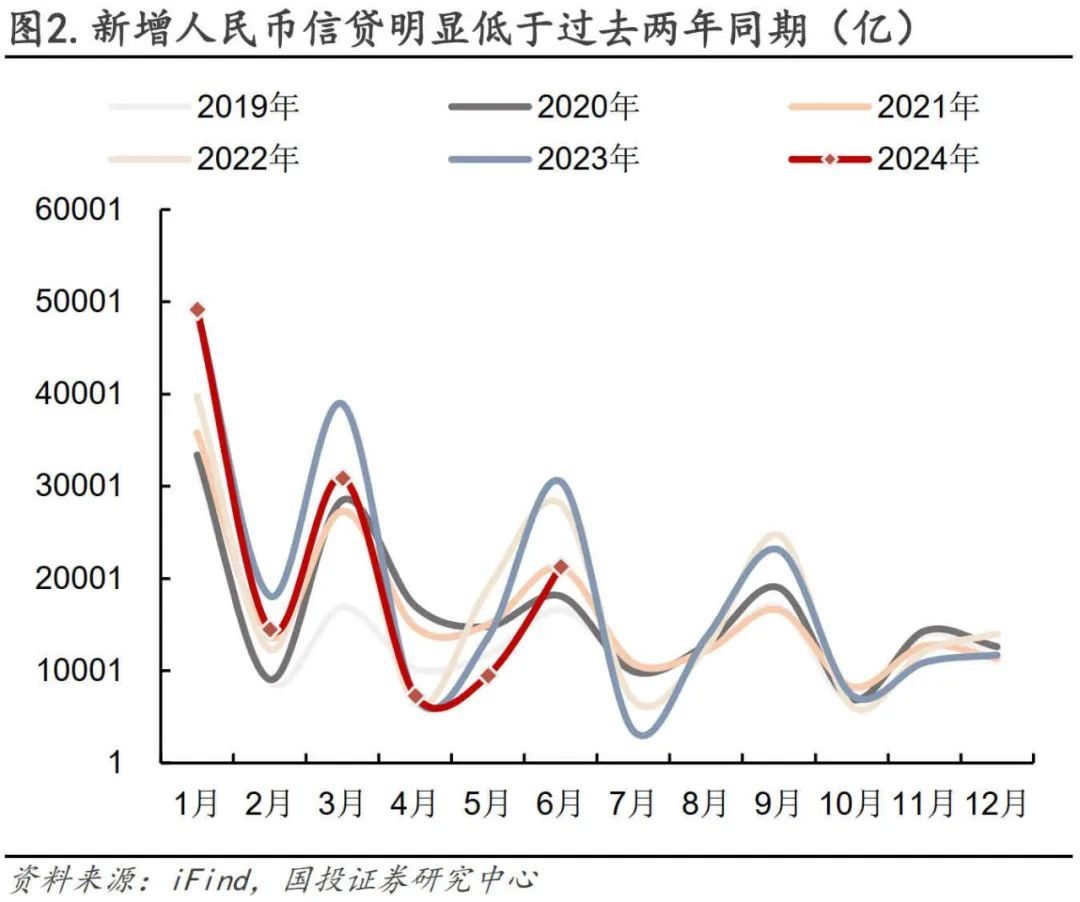

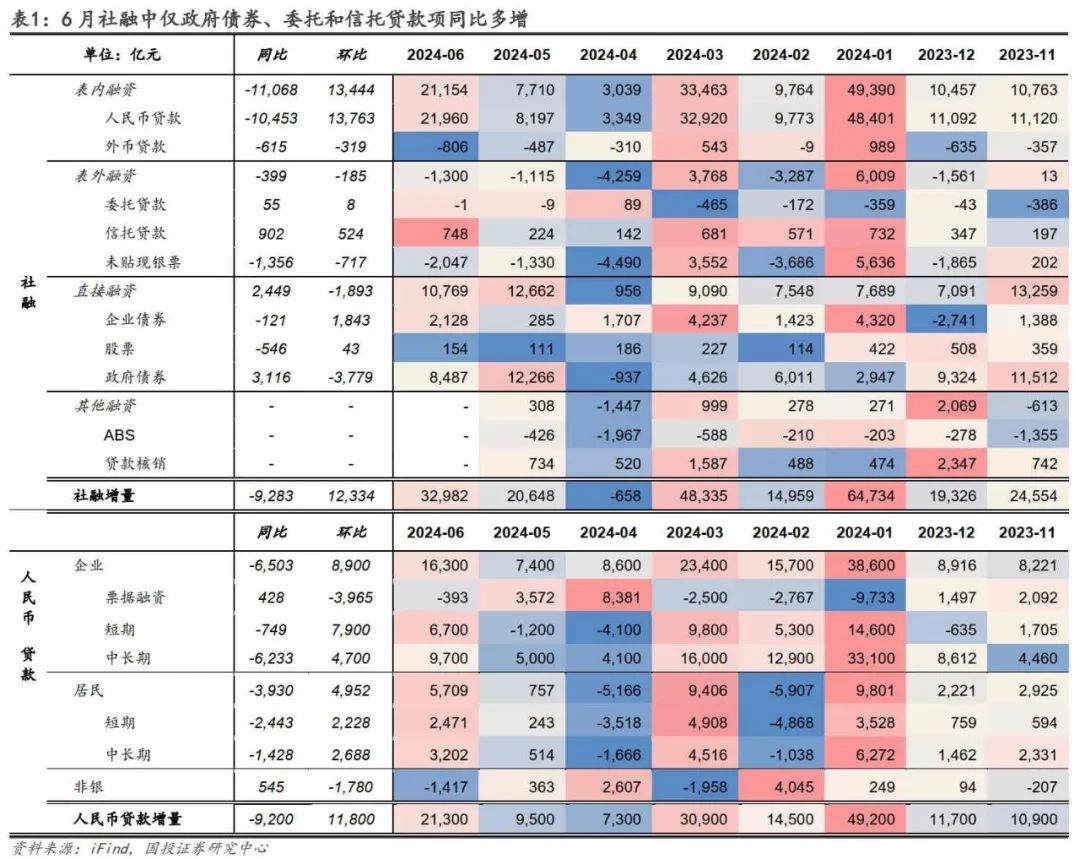

内部结构维持同比弱势。从整体结构来看,6月社融中仅政府债券、委托和信托贷款项实现同比多增,其余分项均同比少增。其中人民币信贷新增贷款2.13万亿,同比少增9200亿,小幅低于过去五年同期均值2.29万亿,季末冲量力度较过去两年同期也明显减弱;除非银贷款少减外,居民和企业部门信贷均延续同比少增趋势。进一步拆分,企业和居民部门的短贷、中长贷均同比少增,仅票融同比小幅少减。

除总量和结构特征外,我们对本月社融数据作以下几点提示:

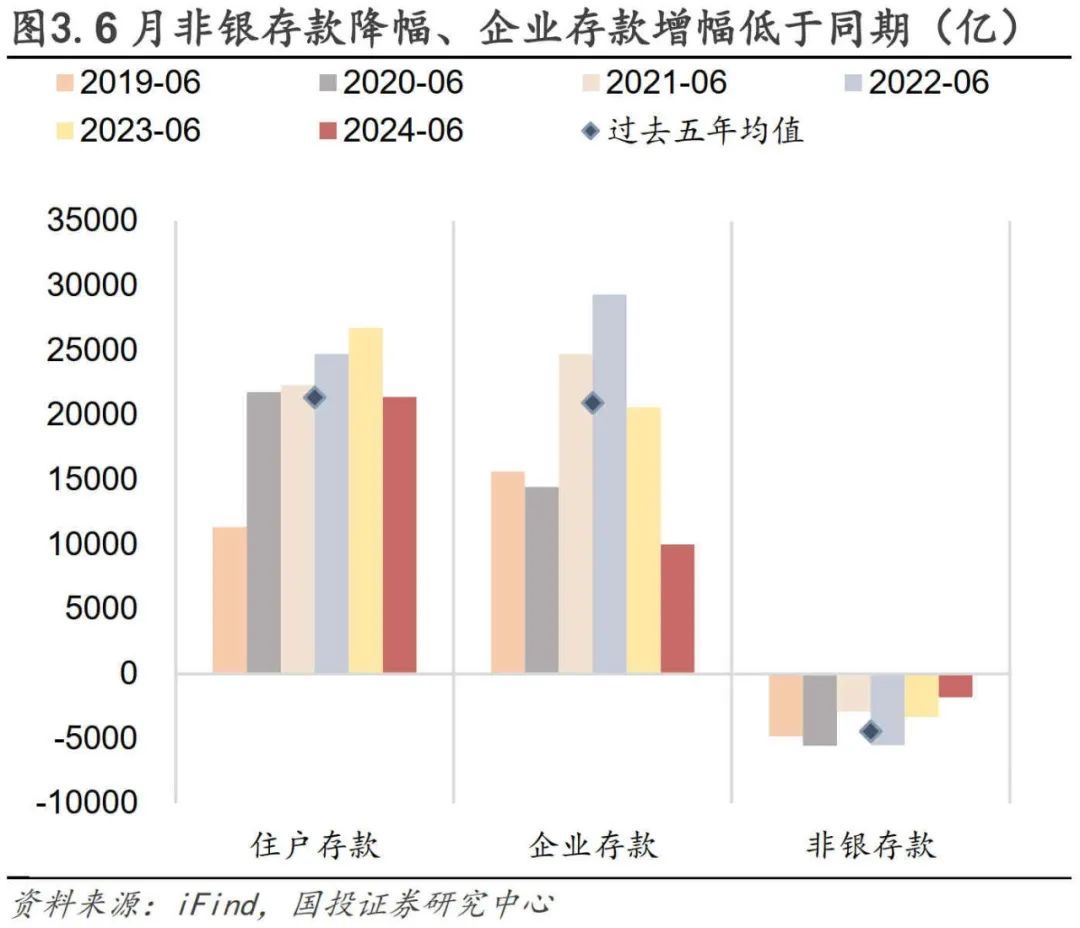

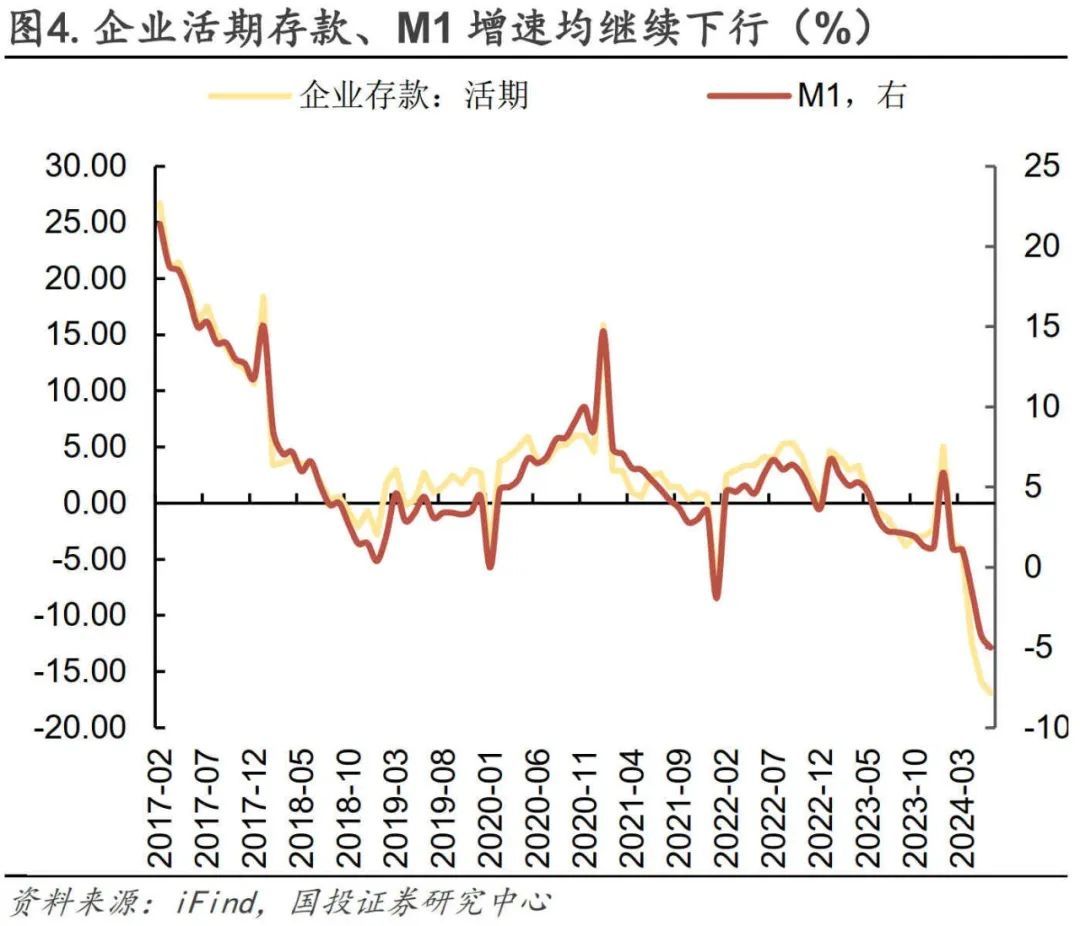

(1)存款或仍在继续“搬家”,M1增速也延续回落。受季末理财回表影响,历年6月新增非银存款规模均季节性走低,过去五年6月平均减少4425亿;但今年6月非银存款仅减少1800亿,低于过往同期。同时,新增企业存款仅为1万亿,远低于过去五年6月均值2.09万亿。非银及企业存款的反季节性或许显示“存款搬家”还未完全结束。此外,企业存款中的活期存款增速延续下行至-16.9%,已连续五个月位于负区间,相应的,M1同比增速也进一步下行0.8个百分点至-5% 。

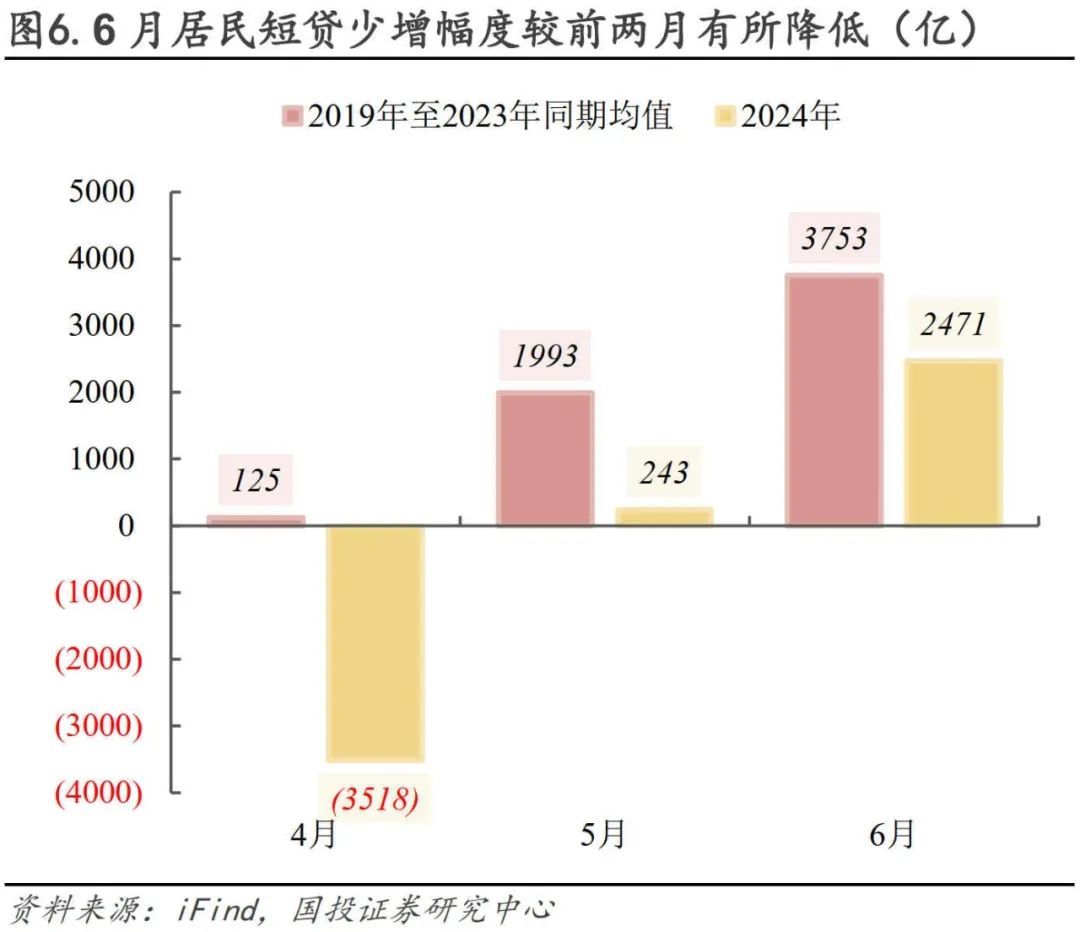

(2)短贷视角下的“挤水分”现象或有所缓和。继4月、5月企业短贷超季节性少增之后,6月新增企业短贷6700亿,已高于过去五年同期均值5181亿,企业短贷恢复“正常”。但居民短贷的增量仍低于季节性,6月新增居民短贷2471亿,低于过去五年同期均值3753亿;然而,对比4月、5月其低于过往同期均值的幅度来看,本月少增幅度已有所降低。整体来看,短贷“挤水分”的程度或较前两月有所缓和。

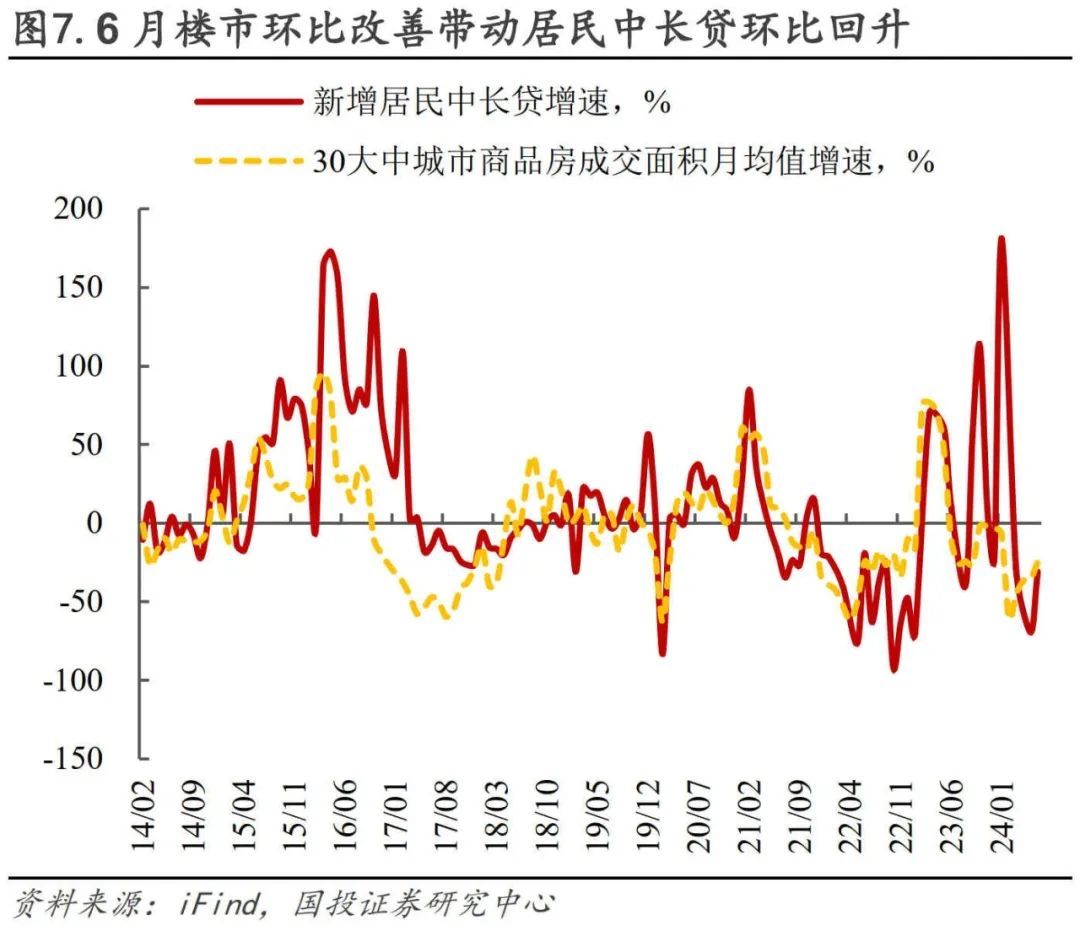

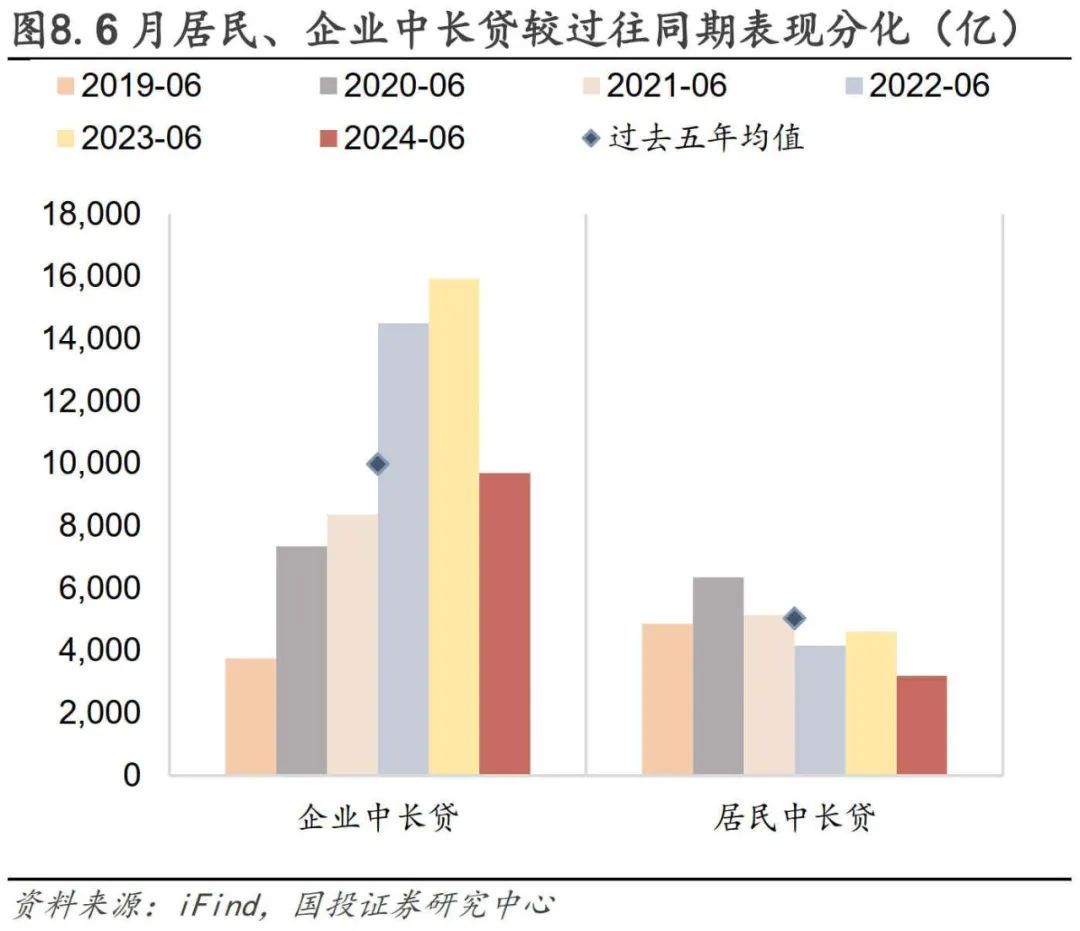

(3)中长贷方面,企业部门较过往同期表现尚可、居民部门则相对较弱。在近期经济预期、经济实际表现均未出现明显改善的背景下,6月新增企业中长贷9700亿,依然延续4月以来的“平淡”走势,较过去五年均值9980亿相差不大;但由于2023年6月基数过高,本月仍同比少增6233亿。居民部门方面,6月30大中城市商品房销量增速较5月明显回升至-24.7%,对应本月新增居民中长贷规模也环比5月大幅上升至3202亿;但同样由于去年6月基数较高,本月依然同比少增1428亿。同样对比过去五年同期来看,今年6月居民中长贷表现则相对较弱,低于过往同期均值5032亿。

结合历史规律来看,本轮企业中长贷增速仍处于寻底周期之中。

其一,近两轮企业中长贷周期为33-34个月,本轮企业中长贷周期已走过25个月。统计历史上企业中长贷余额增速走势,若将增速上行后再下行定义为一轮企业中长贷周期,那么2008年以来四轮完整的周期时长分别为50、46、33、34个月,其中增速下行期分别为35、20、20、12个月。本轮企业中长贷增速自2022年6月开始上行、2023年5月到达周期顶部后转为下行,目前已走过25个月,其中下行期为13个月。 若与2017年以来的两轮企业中长贷周期时长相比,本轮周期或还面临8个月左右的下行期。

其二,施工项目计划总投资额增速对企业中长贷有一定领先关系,而前者近期在底部徘徊。从固定资产投资施工计划总投资额增速与企业中长贷增速的历史走势来看,前者对后者有着不同程度的领先关系;自2017年以来,施工计划总投资额增速领先企业中长贷的时间大约在0-8个月左右。经历了2023年以来了的快速下行后,近期此指标在今年1月明显反弹,而后又小幅回落至4.8%的位置震荡。 若2023年底增发的万亿国债、前期发行的超长期特别国债、以及后续即将发行的专项债快速落实到项目并开工,下半年此指标有望止跌企稳,届时企业中长贷或也随后筑底。

但随着我国经济增速换档,企业中长贷动能是否也逐步切换?需要密切关注当下宏观环境及微观主体的几个“新特点”:

其一,企业部门的预期持续偏弱,且难以提振。观察PMI分项生产经营活动预期指数的同比趋势值与企业中长贷增速的走势,可以发现两者自2014年以来走势相关性一直较好。2019年三季度企业中长贷筑底向上不久后,生产经营活动预期同比趋势值也随之上行;虽后来被疫情打断趋势,但2020年4月重回上行通道。

同样的情况却未在2022年5月再次发生,彼时企业中长贷增速筑底开启上行,但预期指数却迟迟无法启动,在低位徘徊至2023年6月才开始向上;而其向上的势头仅持续了半年就遭遇“瓶颈”,近期则处于“横盘”状态;2014年以来还未出现过仅上行半年就“横盘”半年的现象。由此可见,企业部门对未来生产经营的预期较差、且目前来看难以提振,这在历史上较难找到可比时刻。

其二,投向地产的中长贷下降、投向工业的中长贷上升,固定资产贷款占企业中长贷的比例中枢也小幅下滑。自2019年底开始,房地产开发贷款余额增速呈现一路下滑趋势,其与企业中长贷增速的相关性明显减弱,同时其占企业中长贷的比例也降至10%左右,较历史上相对同步的走势以及高占比发生明显变化。而从2020年中开始,投向工业的中长期贷款占比较前期明显抬升至35%左右,其增速也行至企业中长贷上方,或成为企业中长贷的主要拉动力之一。此外,2020年疫情之后固定资产贷款占企业中长贷的比例中枢也小幅下台阶,从前期的65%左右降至55%左右。可见驱动企业中长贷增长的因素或已慢慢转变,后续需关注企业中长贷动能是否继续切换。

其三,低利率环境下债券对贷款存在替代效应。从社融中企业债券项的同比增速来看,其与企业中长贷增速呈现较好的反比关系;这说明同样作为融资手段,两者或存在一定的替代性。

本文源自券商研报精选

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com