盛松成 | 立方大家谈专栏作者

当前,中国经济复苏仍具不确定性,财政政策和货币政策的角色更加关键。

在日前举办的2024陆家嘴论坛专场活动——中欧国际金融圆桌研讨会暨中欧陆家嘴金融50人论坛夏季会议期间,中欧国际工商学院经济学与金融学教授、中欧陆家嘴国际金融研究院高级学术顾问盛松成表示,“未来超长期特别国债将持续发行,降准是现阶段我国货币政策配合积极财政政策的主要手段。在目前金融机构超储率较低的背景下,可以通过降准有效调节流动性。”近期,各大机构普遍认为,中国降息受到强美元、美联储降息预期推迟的制约,但降准的概率依旧存在。

去年召开的中央金融工作会议提出,“要充实货币政策工具箱,在央行公开市场操作中逐步增加国债买卖”。盛松成认为,我国国债市场规模已居全球第三,流动性明显提高,央行通过在二级市场买卖国债投放基础货币的条件逐渐成熟。但是这不可能一蹴而就,需要相当长的时间,“比如操作频率、规模、央行持有国债的剩余到期时间,这些都是很重要的。买卖短期、中期还是长期国债,怎么操作,这些对我们都是新的课题,也需要一大批专业人才。”

今年财政实际支出力度比去年明显增强

盛松成认为,为了应对经济增速放缓,今年财政实际支出力度将比去年明显增强。

今年政府工作报告提出“强化宏观政策逆周期和跨周期调节,继续实施积极的财政政策和稳健的货币政策,加强政策工具创新和协调配合”。

盛松成表示,“报告提到的政策工具创新和协调配合,我的理解主要讲的是财政政策和货币政策。预计未来较长时期,我国宏观调控将以财政政策为主,货币政策予以配合。”

政府工作报告还提出,“从今年开始拟连续几年发行超长期特别国债,专项用于国家重大战略实施和重点领域安全能力建设,今年先发行1万亿元”。

“所谓超长期特别国债指的是10年以上,20年、30年、50年都有。我们以前也发行过,但没有像这次一样连续几年发行。今年先发行1万亿元,明年发多少就看明年经济运行情况。”他称。

此外,根据政府工作报告, 2024年赤字、专项债和超长期特别国债合计占8.96万亿元,超过去年的8.68万亿元。

“实际上还不止这个数。”盛松成表示,“去年10月24日人大常委会通过决议允许财政部发行1万亿元特别国债。这1万亿元特别国债到去年年底,实际上发了5000亿元,还有5000亿元没有发完。考虑这1万亿元特别国债主要会在今年使用,今年财政实际支出力度将比去年明显增强。”

今年5月末,社会融资规模存量同比增长8.4%,5月当月社会融资规模增加了2.06万亿元,而4月社融是负增长。之所以5月社融大幅回升,其中一个重要的原因就是政府债券发行。

5月当月,政府债券净融资达到1.2万亿元,占5月社融增量的59.2%,而5月政府债券净融资占1~5月的近一半,包括国债、地方债,说明政府债券发行明显加速。

降准是货币政策配合财政政策的主要手段

面对大量的政府债券发行,货币政策将在配合财政政策方面扮演重要角色。

在货币政策工具箱中,盛松成认为目前最主要的就是降准。因为我国大部分国债和地方债都由商业银行购买,国债中70%左右由商业银行持有,地方债中82%左右由商业银行持有,央行通过降准来满足商业银行的流动性需求。

“降准实际上将法定准备金变成超额准备金。本来是法定准备金,要求必须放在央行不能使用,但是降准以后,商业银行就能用了。降准将增加商业银行可自由使用的资金,从而更好地支持国债和地方债的发行。”

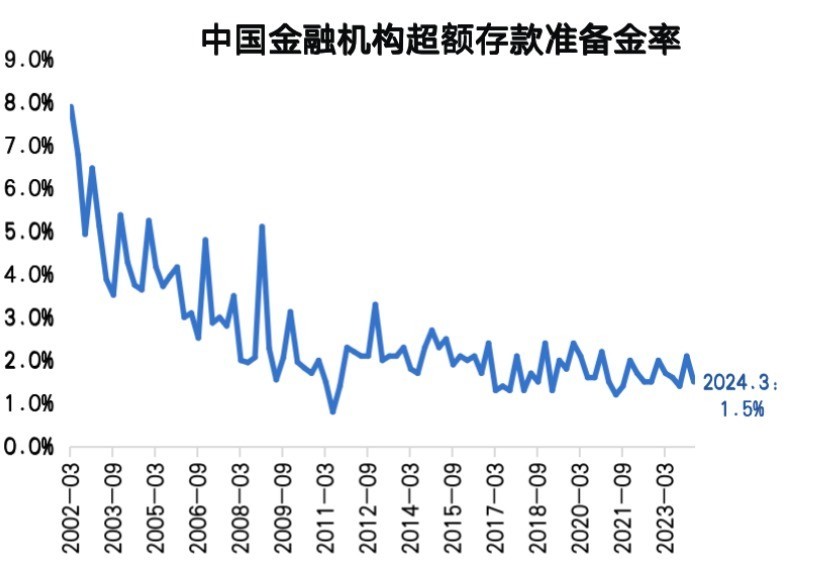

之所以可能降准,也是因为目前我国金融机构的超储率较低。

盛松成分析称,“中国超额准备金率高的时候接近8%,但今年一季度末只有1.5%。尽管降准的时点难以预测,但可以通过几个指标观察,其中之一就是超储率。当超储率较高的时候也没必要降准,说明商业银行资金充裕;当超储率较低时,说明商业银行资金比较紧张,这时候降准的概率就比较大。超储率越低,降准概率越大。”

中美财政货币政策的配合方式不同。美国国债持有者更加多元化。截至2022年末,美联储持有美国国债总额的20.7%,海外投资者持有比例为29.7%,剩余由国内私人部门(居民、企业、各类金融机构)和政府持有。疫情以来,美联储大量购买美国国债,向市场注入流动性,同时推动二级市场美债收益率下降,可使新发美债票面利率降低,减轻美债利息负担。

与美联储直接购买国债不同,近年来我国央行公开市场操作主要以逆回购为主,并不断创新政策工具,如2013年初创设常备借贷便利(SLF)、2014年4月创设抵押补充贷款(PSL)、2014年9月创设中期借贷便利(MLF)等。金融机构需要向央行提供国债或其他高信用等级债券(如政策性金融债、地方政府债等)作为抵押品。在央行资产负债表中,这类交易在资产方记为“对其他存款性公司债权”,负债方记为“其他存款性公司存款”。

央行买卖国债将逐步成为货币政策的工具之一

早前,有关“充实货币政策工具箱,在央行公开市场操作中逐步增加国债买卖”的观点,让市场对于中国会否开启量化宽松(QE)的讨论突然升温,这发生在经济数据仍较疲软、特别国债将持续发行之际。

不过,各界的共识在于,当前中国不会实施QE。上述观点涉及更多的可能是改进公开市场操作机制,从使用逆回购和各类借贷便利工具转向越来越多地使用政府债券交易来控制金融条件,这是全球央行的标准做法。但这并不是在一级市场购买政府债券,因此有别于财政赤字货币化。同时,美版QE是在利率降至零之后才采取的经济刺激政策,方式是由美联储定期、定量从二级市场购债,而公开市场操作(OMO)的买卖方向和操作日期都不是固定的。

尽管如此,盛松成认为,央行买卖国债将逐步成为我国货币政策操作的工具之一。目前,我国国债市场规模已居全球第三,流动性明显提高,央行通过在二级市场买卖国债投放基础货币的条件逐渐成熟。

中国央行行长潘功胜6月19日在2024陆家嘴论坛上表示,逐步将二级市场国债买卖纳入货币政策工具箱,中国央行正在与财政部加强沟通,共同研究推动落实。这个过程整体是渐进式的,国债发行节奏、期限结构、托管制度等也需同步研究深化。

“应当看到,把国债买卖纳入货币政策工具箱不代表要搞量化宽松,而是将其定位于基础货币投放渠道和流动性管理工具,既有买也有卖,与其他工具综合搭配,共同营造适宜的流动性环境。”潘功胜表示。

盛松成表示,“我国短期国债占比较少,只有18%,而美国为34%。通过国债买卖调节利率,需要各种期限的国债,尤其是短期国债。这对国债发行节奏、期限和票面利率提出了更高要求。”

他认为,这对央行的操作能力也提出了新要求。美国公开市场操作委员会(FOMC)每天操作,确保联邦基金利率保持在目标区间内。央行常规买卖国债对操作频率、规模和持有国债的期限提出了新挑战。美联储缩表有到期不再购买和直接抛售两种方法,直接抛售对金融市场影响较大,通常采用到期不再购买的方法。如果我国央行也在二级市场买卖国债,对操作方法和专业人才的需求将显著增加。

“国债定价变化对市场其他资产价格影响巨大,因为国债是无风险资产,是金融市场定价的基础。国债利率对财政政策、货币政策和整体经济都有重要影响。将二级市场国债买卖纳入货币政策工具箱需要逐步研究推进,并培养大量专业人才。这一过程是渐进的,不可能一蹴而就。”盛松成表示。

责编:史健 | 审核:李震 | 监审:万军伟

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com