6月30日晚,全球制冷元器件行业龙头——盾安环境(002011)发布公告称,公司拟现金收购贾维新、大创(天津)汽车科技合伙企业(有限合伙)等交易对方持有的上海大创汽车技术有限公司(以下简称“上海大创”)62.95%股权,交易作价约2.15亿元,并向上海大创增资3000万元。

本次交易完成后,盾安环境将持有上海大创65.95%股权,并纳入公司合并报表范围。

受消息面的影响,7月1日,盾安环境开盘即上涨,最终以单日上涨2.75%报收10.10元,公司市值增至约108亿元。

溢价逾4倍的资产收购

资料显示,盾安环境最早成立于1987年,其前身为诸暨店口振兴弹簧厂,并于2004年7月5日在深交所正式挂牌上市。盾安环境主要业务包括制冷配件、制冷空调设备、新能源汽车热管理核心零部件的研发、生产和销售。

近年来,随着新能源汽车的快速发展以及政策的助推,其市场渗透率不断提升。在新能源汽车中,电池、电动机、控制器等部件都会产生一定的热量,如果不进行有效的热管理,将会影响汽车性能、安全和寿命。因此,新能源汽车热管理板块也受到了资本市场的关注和追捧,合理设计热管理系统能提高新能源汽车性能、安全和可靠性,推动行业发展。

对于此次收购上海大创,盾安环境在公告中表示旨在加快现有的新能源汽车热管理业务布局。

上海大创主要从事汽车OBD智能电控产品、新能源车热管理产品等汽车零部件产品的研发、生产和销售,主要产品包括 OBD 智能电控产品、新能源汽车热管理产品、连接件和阀类产品等,总部和研发中心位于上海,并在天津和南通设有生产基地。

盾安环境认为,本次交易能够快速补齐公司新能源汽车热管理水路阀件产品线、提升公司产品的单车价值量,加强系统集成角度对零部件研发的正向牵引并为拓展其他产品创造条件,同时,本次交易也能够帮助公司拓展节能车零部件赛道,强化公司新能源汽车热管理业务的人才队伍。

值得注意的是,盾安环境此次收购上海大创部分股权的溢价率并不低。

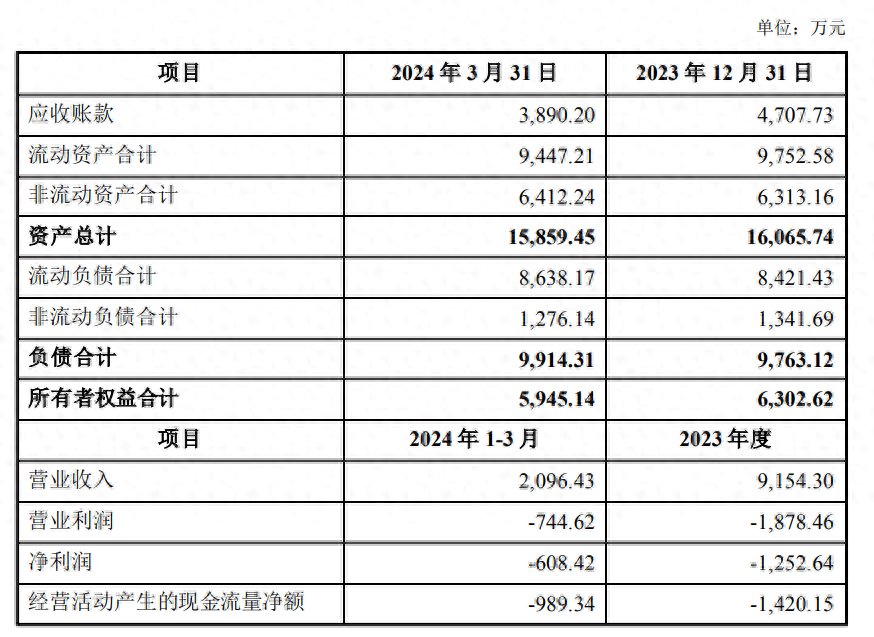

截至2024年一季度末,上海大创的资产总额为15859.45万元,净资产为5945.14万元。

盾安环境的公告显示,以2024年3月31日为评估基准日,采用收益法评估,上海大创股东全部权益评估值为34100万元,评估增值28154.86万元。

相对于上海大创的净资产而言,34100万元评估值的增值幅度达到了473.85%,也就是说盾安环境以溢价逾4倍的增值率来完成此次收购。

对于溢价收购的原因,盾安环境在公告中表示,评估增值主要原因是标的公司未来预期收益的持续增长。

标的资产尚处于亏损状态

盾安环境花费这么大的代价来拓展自己的汽车热管理业务,究竟值不值得呢?

2023年,盾安环境实现营业收入113.82亿元,同比增长11.50%;归母净利润7.38亿元,同比下降11.50%;其中,汽车热管理产业实现4.73亿元,占营业收入的4.15%,同比增长136.54%。

2024年一季度,盾安环境实现营业收入26.26亿元,同比增长7.31%;归母净利润2.08亿元,同比增长28.88%。

总体来看,盾安环境的营收和净利润在今年一季度都进入到增长的态势,而上海大创的财务数据却很不理想。

2023年和2024年一季度,上海大创实现营收分别为9154.30万元和2096.43万元,净利润分别为-1252.64万元和-608.42万元。

从数据上可以看出,截至2024年一季度,上海大创还处于亏损状态。

对于上海大创的业绩情况,盾安环境在公告中解释称,上海大创的产品需求由下游客户的汽车销量决定,并受客户的生产计划直接影响,业务收入存在一定的季节性特征。下游汽车消费市场通常自每年九、十月进入旺季并持续到次年春节前后,叠加元旦、春节假期的影响,汽车整车厂商的生产计划在每年第四季度均有不同程度的提高、对上游零部件需求较大,汽车零部件企业的生产和销售旺季也相应集中在每年的第四季度。

为了提高此次收购的安全性,上海大创的股权转让方做出了业绩承诺,即2024-2026年,上海大创的营业收入在业绩承诺期内累计应不低于9.10亿元,且净利润在业绩承诺期内累计应不低于0.71亿元。

同时,如果上海大创在业绩承诺期内营业收入累计数完成率达到110%且净利润累计数完成率达到90%,且业绩承诺期满未发生减值,则业绩承诺人无需对盾安环境进行补偿。

值得注意的是,上海大创2023年的营业收入仅为约0.92亿元,业绩承诺未来三年累计达到9.1亿元,几乎是2023年营业收入的10倍,不知道上海大创的“底气”何在?

尽管上海大创的业绩亏损且承诺“远大”,但是盾安环境依旧在公告中认为,本次交易是上市公司拓展新能源汽车热管理业务布局、提高市场竞争力的积极举措,符合国家产业政策和上市公司的发展战略,将切实提高上市公司的持续经营能力和持续发展能力,符合上市公司和全体股东的利益。

国泰君安证券在对盾安环境此次收购点评的研报中表示,由于收购事件尚未落地,维持公司2024-2026年的盈利预测。“预计公司2024-2026年归母净利润为9.36亿元、11.20亿元、13.01亿元。业绩承诺相对乐观,落地后有望显著增厚公司业绩。”

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com