今年以来,国内利率水平不断走低,各家银行存款利率经历了多次下调。在此背景下,各类货币型基金的收益率也逐渐降低。这其中,尤为引人关注的是“天弘余额宝”,该基金为亿万支付宝用户管理余额宝账户的的资金,其7日年化收益率今年以来持续下跌,近日更是首次跌破1.5%。事实上,作为蚂蚁金服的亲儿子,天弘基金享受了巨大的流量红利,但是其业绩表现却一直不尽如人意。

背靠支付宝跨越式增长 但仍显平庸的底色

2013年6月13日,余额宝服务在支付宝APP上线,并迅速走红,天弘基金也自此开启了逆袭之路,从一家连续多年亏损的小基金公司,一跃成为资产管理规模前几位的大型基金公司。同年10月,阿里巴巴出资11.8亿控股内蒙君正持股的天弘基金51%股份,此后经证监会批准,天弘基金正式并入蚂蚁集团旗下。以下是天弘基金的股权结构:

数据来源:wind、机构之家

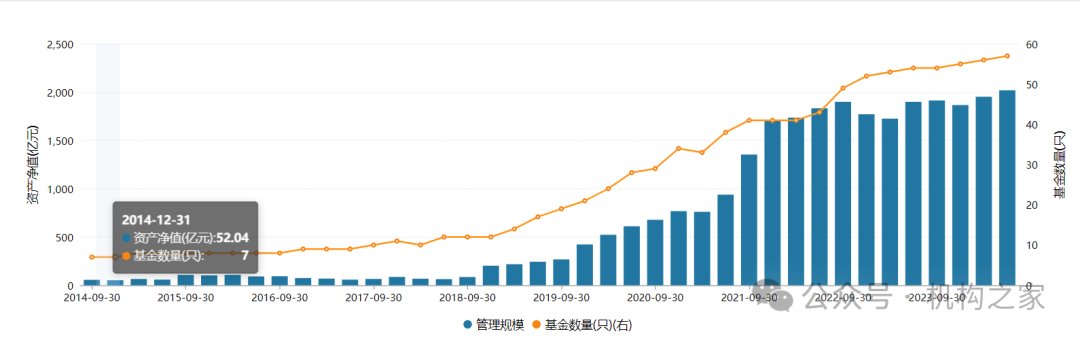

在支付宝流量的加持下,天弘基金的资产管理规模迅速扩张,一度成为全国资产管理规模最大的公募基金,下表统计天弘基金2012-2023年公司资产管理规模的变动情况:

数据来源:wind、机构之家

2012年天弘基金资产管理规模不足百亿,2013年6月13日开始接入余额宝,半年时间规模增长近20倍,达到1943.62亿,此后继续保持快速增长,2017年公司总资产管理规模达到17892.95亿元,成为当年公募基金行业资产管理规模排名第一的基金公司。

数据来源:wind、机构之家

2018年开始,余额宝正式开放服务接口,除自有的天弘基金外,新接入了博时基金和中欧基金公司旗下的"博时现金收益货币A"和"中欧滚钱宝货币A"两款货币市场基金产品。而截止目前余额宝可选基金多达四十多只,天弘基金的“天弘余额宝”份额也遭分流,基金份额持续下滑,受此影响天弘基金的资产管理规模从17年高峰期的17892.95亿元下降至23年底的10,747.49亿元。

纵观天弘基金的发展历程就可以发现,其发展高度依赖支付宝的流量扶持,早期依靠支付宝的独家流量从一家连续几年亏损的小型公募基金迅速蜕变成为公募基金行业管理规模第一名,在支付宝引入其他基金公司分流以后,天弘基金规模再度萎缩,天弘基金似乎并没有借助这次机会增强公司的竞争力,在市场化竞争的环境中败下阵来,没能实现进一步的发展。

业绩垫底却收取高额运作费用 为关联方贡献巨大收入

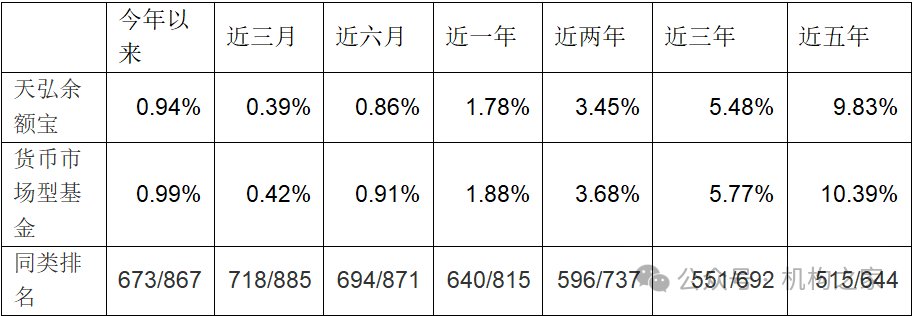

事实上,在天弘基金规模快速扩大以后,其业绩水平一直处于行业末流。该公司最有代表性的基金“天弘余额宝”的业绩表现如下:

数据来源:wind、机构之家

可以看到,该基金不光是今年以来表现较差,从近三月、近六月、近一年、近两年、近三年、近五年这几个维度来看,其收益率都弱于货币市场基金的平均水平,从行业排名来看,也基本处于排名靠后的20%分位,跑输了大约80%的货币基金。

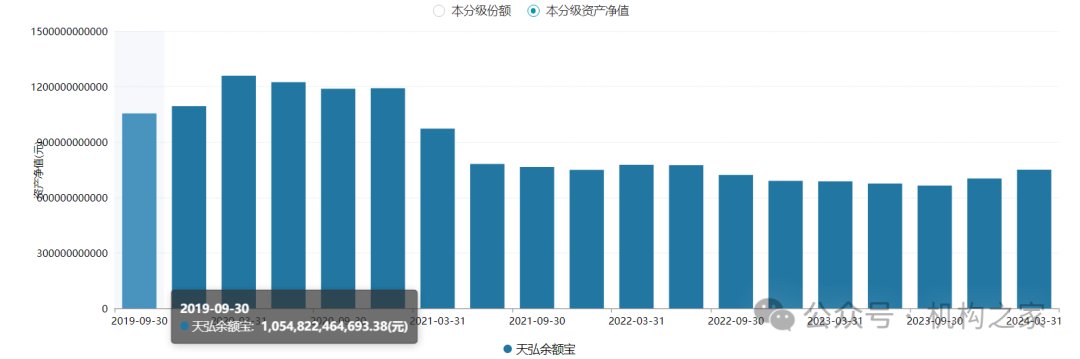

该基金业绩表现不佳最终也反馈到基金的规模上来,下图是该基金近五年来资产净值的变动情况:

数据来源:wind、机构之家

可以看到,2020年以来该基金的规模变持续萎缩,而在同一时间段全行业的货币基金规模不断增长,从20年三季度的7.28万亿增长到目前的12.49万亿。在今年一季度该基金规模虽有一定增长,但是增幅也明显弱于行业平均水平。

在基金业绩落后、规模萎缩的背景下,天弘基金依然选择维持较高的费用率,基金管理费、基金托管费、基金销售服务费分别都高于行业平均水平,具体数据如下表:

数据来源:Choice、机构之家

“天弘余额宝”是一只规模数千亿的大型基金,其总费率(持有1年)高于行业平均0.17%,是一笔巨大的收入。而这部分收入主要是天弘基金和其代销机构获得,经查询,该基金的代销机构只有两家分别是蚂蚁(杭州)基金销售有限公司、浙江网商银行股份有限公司,三家机构拥有共同的实控人蚂蚁科技集团。因此可以说是蚂蚁集团在,利用自己的流量优势,聚拢大量用户的资金,在业绩不佳的情况下持续收割投资者。

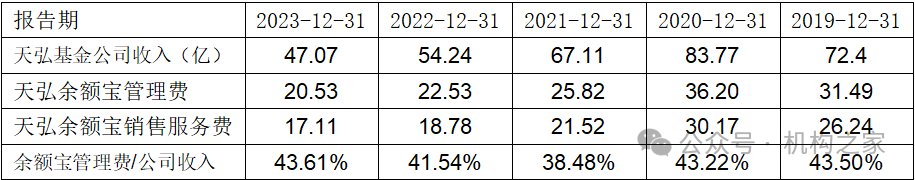

具体来看,机构之家查询了天弘基金管理有限公司近五年的收入,也查询了“天弘余额宝”这只基金近五年支付的管理人报酬和销售服务费,如下表所示:

数据来源:wind、机构之家

可以看到“天弘余额宝”单只基金近五年来支付的管理人报酬每年都超过20亿元,贡献了天弘基金整个公司40%以上的收入,五年来合计支付的销售服务费用高达113.8亿元。在“天弘余额宝”业绩不佳规模萎缩的情况下,天弘基金近几年对该单一基金的依赖并没有降低,可以预见,天弘基金将持续面临较大的经营压力。

难以摆脱货币基金依赖 主动管理能力急需加强

天弘基金对支付宝的依赖已存在多年,天弘基金也曾尝试补齐短板。2018年成为天弘基金发展的一个转折点,从这一年开始监管当局要求公募基金排名统计时剔除货币基金数据,以加大对各大基金公司主动投研能力的考查。而2017年天弘基金的非货币公募资产仅有243.55亿元,在天弘超万亿的规模占比只有1.3%。

从此天弘基金开始加快推进主动管理能力的建设,内部开始了如火如荼的投研一体化改革,并将所有主动投研部门的人员,按照消费、科技、医药和制造周期划分为四个小组,推行行业化的研究。然而,时至今日,效果并不明显,下表统计了截止一季度天弘基金各类基金的总规模:

数据来源:wind、机构之家

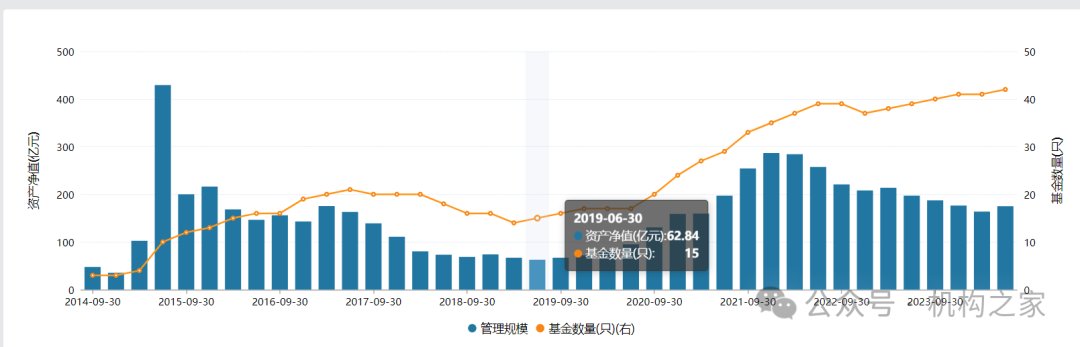

截至目前,货币市场型基金任然占比绝大部分份额,而最能代表公司主动管理能力的股票型基金发展并不顺利。下图是公司股票型基金的规模变动图:

数据来源:wind、机构之家

公司的股票型基金规模资3年以来已经连续多个季度下滑。具体来看股票型基金的产品结构,则主要以被动指数型ETF基金为主。公司的股票型基金按规模排名前五名分别是:天弘沪深300ETF、天弘创业板ETF、天弘中证光伏产业C、天弘创业板ETF联接C、天弘沪深300ETF联接C,五只基金中有四只是被动指数型基金,并且这五只基金都是处于深度亏损状态,五只基金近三年的收益率分别是-27.93%、-51.47%、-49.67%、-49.64%、-26.77%。公司规模排名前20的股票型基金,有18只为指数型基金,并且只有两只近三年的业绩为正,大部分都是深度亏损状态。

2023年前总经理郭树强因个人原因辞任公司董事、总经理。郭树强是华夏基金的第一批股票投研团队成员,是公司以及公募行业元老级别的人物,他的离任为公司股票型基金的发展前景蒙上了一层阴影。

郭树强离职六个月以后,天弘基金于23年12月迎来了新任总经理高阳,从高阳的履历来看,其拥有较丰富的债券基金管理经验,曾在中金公司、博时基金从事债券投资工作,担任过博时基金固定收益部总经理、鹏华基金副总裁。

从新任总经理上任不到一年的时间来看,公司的债券型基金的发展似乎也没有很顺利。下图是公司债券型基金的规模变动情况:

数据来源:wind、机构之家

公司债券型基金在21年以后陷入了增长瓶颈,今年债券基金受到投资者追捧,发行规模大增,而截止24年6月30日,公司债券型基金规模2018.88亿元,较23年底的1866亿仅增长8.14%。

对于另外一大类基金,混合型基金,由于其可以灵活配置股票型和债券,部分基金公司将该类基金作为重点发展,但是在天弘基金其规模占比明显偏低仅175亿元,并且管理规模还处在下滑通道:

数据来源:wind、机构之家

总之,天弘基金目前依然对支付宝有较强的依赖性,管理的资产中货币型基金占据主导地位。而“天弘余额宝”业绩不振,其面临的竞争威胁也越来越大,目前对接支付宝余额宝的基金高达46只,大部分业绩都好于“天弘余额宝”,可以说天弘基金的货币基金根基正在被动摇,而其主动管理能力建设仍然任重道远。我们也希望天弘基金能够早日摆脱对“天弘余额宝”这只基金的依赖,进而可以降低管理费让利于投资者。

本文源自机构之家

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com