《科创板日报》4月3日讯(记者 郑炳巽) 一直以来,荣昌生物(688331.SH,9995.HK)靠着两款上市产品泰它西普(RC18)和维迪西妥单抗(RC48)维持着公司经营,面对来自外界关于现金流紧缺等质疑声音,荣昌生物曾一度在年初专门发布公告,驳斥传闻与事实不符。

然而,仅仅两个多月之后,荣昌生物自己却以一份《定增预案》,完成了对现金流紧张困境的自证。

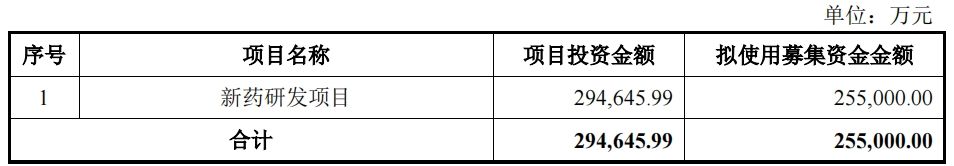

荣昌生物于近日宣布,将向不超过35名特定投资者发行最高7076.32万股A股股票,拟募集资金总额不超过25.5亿元,全部用于“新药研发项目”,涉及的在研创新药物包括RC18、RC48、RC28、RC88、RC148及RC198等。

针对此次定增,荣昌生物表示,“有助于加快公司研发管线项目的临床、临床前研究并推动相关产品在国内外的上市进程,缓解公司研发及经营资金的紧张局面。”

▌囊中羞涩,赚钱远不及花钱快

事实上,荣昌生物资金紧张的局面此前早已有苗头,只不过在进入2024年后显得更为迫切。

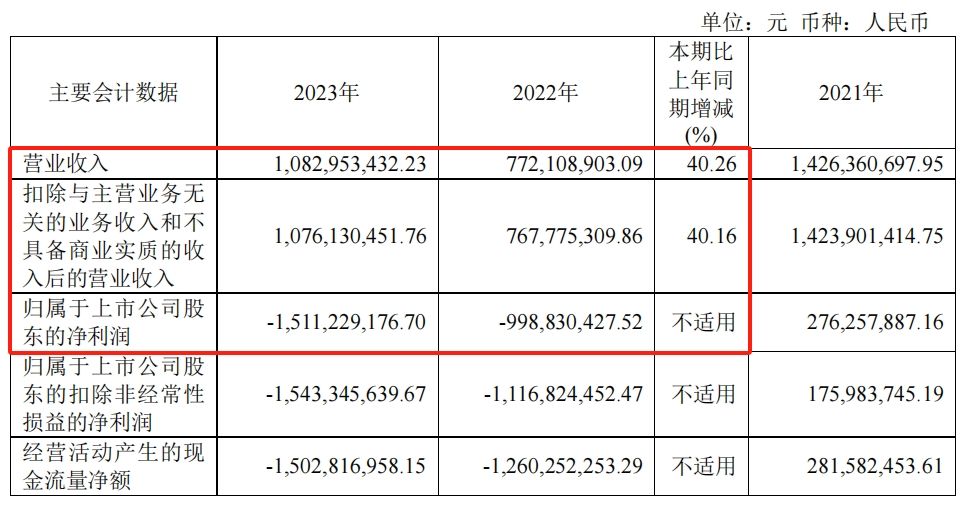

根据2023年财报,荣昌生物全年实现营收10.83亿元,同比增长40.26%,归母净亏损15.11亿元,亏损面较2022年扩大5.12亿元。针对这一情况,荣昌生物指出,主要在于各研发管线的持续推进大幅增加研发费用,以及商业化活动增加了费用开支。

具体来看,荣昌生物2023年的销售费用为7.75亿元,同比增长75.90%,同期研发费用为13.06亿元,同比增长33.01%。仅这两项开支相加,就已远远超过整体收入,这也导致荣昌生物账上现金被快速消耗。

截至2023年年底,荣昌生物账上现金及现金等价物余额仅剩7.27亿元,相较于年初的20.69亿元,即使不考虑其他补充,一年之间至少消耗13.42亿元。若以2023年的研发投入作参考,荣昌生物在2024年将面临“无米下炊”的窘迫局面。

不仅如此,荣昌生物账上还躺着2.84亿元的短期借款,以及8.41亿元的长期借款,两者合计占2023年总资产比例为20.35%。

由此也不难理解,荣昌生物为何急需定增以缓解资金的紧张局面了。

目前,荣昌生物的“生计”,全靠两款获批上市的产品泰它西普(RC18)和维迪西妥单抗(RC48)扛着。以2023年为例,荣昌生物在生物药方面取得收入约10.5亿元,占主营收入的97.50%。

《科创板日报》记者以投资人身份从荣昌生物企业人员获悉,2023年由泰它西普贡献的销售收入大约5.2亿元,来自维迪西妥单抗的收入大约5.3亿元。而在2022年,这两款产品的收入分别为3.3亿元、4.05亿元。

维迪西妥单抗曾经为荣昌生物带来无限“荣光”——它不仅是中国首个原创抗体偶联药物(ADC),作用靶点为HER2,还是我国首个获得美国FDA、中国药监局突破性疗法双重认定的ADC药物。曾经在2021年,荣昌生物凭借维迪西妥单抗与Seagen达成合作,而有望获得最高26亿美元的潜在付款,获得“国产ADC龙头”称号。

但是,按照上述销售额计算,泰它西普和维迪西妥单抗在2023年的销售增速大约为57.58%、30.86%。照此发展,维迪西妥单抗在2024年被泰它西普赶超将是大概率的事情。

“产品的增速要看市场上的竞争,针对一个适应症谁先进了,后面产品的市场空间相对于竞品就没那么大了,”针对维迪西妥单抗的增速,荣昌生物企业人员如此说道。对方还透露,泰它西普于2023年底在中国由附条件批准转为完全批准,加上此前医保谈判时降价后带来的产品放量,推动了销售的增长。

根据财报,泰它西普在2023年的生产量为85.94万支,销售量为78.23万支,销量同比增加59.37%,产销率为91.02%。同期,维迪西妥单抗的生产量为26.56万支,销售量为17.37万支,销量同比增加15.24%,产销率为65.40%。

不过,也有匿名投资人向《科创板日报》记者表示,“以荣昌生物产品的现有销量来看,其实商业化程度并不算很好,并且公司有众多在研管线尤其是多个III期临床同时推进,对现金流是很大的消耗,只有把商业化跑通,才能实现自身造血。”

目前,荣昌共有8个分子20余款候选生物药产品正在开发之中。其中,RC18针对类风湿关节炎的适应症已在2023年8月向CDE递交新药上市申请,属在研之中进度最快,剩余管线中有超过10条处于临床III期,另有更多管线处于临床I期、II期之中。

▌强敌环伺,急需突围

荣昌生物的压力,除了已上市产品无法覆盖支出之外,还在于市面上已有众多针对同样适应症的产品正紧锣密鼓推进临床。

资料显示,泰它西普用于治疗系统性红斑狼疮(SLE)的适应症在2021年3月获国家药品监督管理局(NMPA)有条件上市批准,同年12月即被纳入医保,并且在2023年底获简易续约,由附条件批准转为完全批准。

紧跟泰它西普的获批,2021年6月和12月,维迪西妥单抗用于治疗胃癌(GC)、尿路上皮癌(UC)的适应症也在中国获得附条件批准上市,其中,GC适应症和UC适应症分别在2022年1月和2023年1月被纳入医保,且均于2023年底获简易续约。

随着国谈续约成功,维迪西妥单抗不仅是国内7款获批上市的ADC药物之一,还成为3款纳入医保的ADC药物之一,另外两款是进口产品恩美曲妥珠单抗和维布妥昔单抗。

事实上,从治疗需求来看,荣昌生物的两款产品均拥有不错的市场潜力。

据弗若斯特沙利文,2020年全球患有系统性红斑狼疮的患者数量为779.55万人,预计2025年将达到818.56万人,相对应的治疗药物市场规模将由16亿美元增长至65亿美元。在中国,2021年系统性红斑狼疮药物市场规模为4亿美元,预计2030年将达到34亿美元。

维迪西妥单抗所针对的UC适应症,在2020年全球病例为51.6万人,预计2025年将增加至58.6万人,其中,在中国的新发病例也将由7.7万人增加至9.1万人。而GC作为全球第五大恶性肿瘤,预计到2030年的全球新发病例将达141万例,中国为61万例,届时,全球的药物市场规模将达到364亿美元。

但广阔的市场自然吸引到更多参与者踊跃加入,荣昌生物的泰它西普与维迪西妥单抗所获批的适应症,都面临着日益激烈的竞争格局。

泰它西普除了需要面对在它之前上市的贝利尤单抗的竞争之外,还要应对多个蛰伏的潜在对手。据不完全统计,截至2023年底,已有包括诺诚健华(688428.SH,9969.HK)、智翔金泰(688443.SH)、恒瑞医药(600276.SH)、康缘药业(600557.SH)在内将近10家上市公司开展关于红斑狼疮的药物研发。

其中,诺诚健华的BTK抑制剂奥布替尼,以及智翔金泰的IFNAR1单抗GR1603进度较快,目前已经进入II期临床,其他企业,包括恒瑞医药的SHR-2001及康缘药业的KYS202002A注射液则多处于I期临床。

相比之下,维迪西妥单抗获批的适应症在国内市场上,有不止1款产品早于它上市,甚至在它获批之后,又有多款产品获批进一步分食市场。

其中,针对GC,罗氏的曲妥珠单抗和BMS的纳武利尤单抗(O药)分别在2016年1月、2020年3月获批上市,而紧随维迪西妥单抗,有ImClone(Eli Lilly)的雷莫西尤单抗、信达生物的信迪利单抗、百济神州的替雷利珠单抗、默克的帕博利珠单抗(K药)相继获批,市场一时间“硝烟四起”。

针对UC,百济神州的替雷利珠单抗及君实生物的特瑞普利单抗分别在2020年4月和2021年4月获NMPA批准。

当然,除了面对众多已上市的“强敌”之外,维迪西妥单抗同样面临众多潜在竞争对手。

据中国银河证券统计,仅以热门靶点HER2所在的ADC赛道作分析,便可发现至少有乐普生物的MRG002、恒瑞医药的A1811、浙江医药的ARX788、科伦博泰的A166在内的多款ADC药物正在开展针对GC的临床研究。并且,其中的MRG002和A166也正在同步开展针对UC的临床研究。

由此可见,荣昌生物想要尽快摆脱强敌环伺的困局,或许得在新药的研发速度上面再加把劲了。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com