友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com

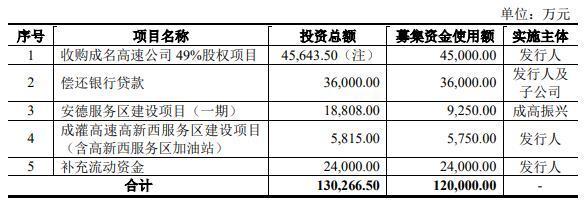

成都高速终止上交所主板IPO 原拟募12亿中信建投保荐

37

0

相关文章

近七日浏览最多

最新文章

标签云

中信建投证券

上交所

陈华

股份

兴业证券

深交所

非公开发行

万军伟

上海证券交易所

票面利率

东方财富

国信证券

涨跌幅限制

北京商报

ipo

农商行

腾讯控股

金融界

中信证券

国泰君安

券商

招商证券

中金公司

华泰

贝莱德

证券投资基金

基金经理

中国农业银行

指数

平安证券

债券

中兴通讯

中信银行

联想集团

五菱汽车

中国光大银行

周大福

tcl

交通银行

中国船舶

碳纤维

半导体

无人机

中信建投

股权质押

绿色建筑

中信

爱马仕

宋城演艺

出境游

同济大学

华中科技大学

招商银行

中国医科大学

中国游泳

国际金融报

choi

投行

实习生

公司管理

中信集团

敏感信息

风控

保时捷

保密协议

ppt

中国证监会

证券

交易

证券交易

沪市

开盘指数

公司股票

股票

歉意

旭辉集团

融资

a股

基金管理公司

天风证券

科技

人工智能

英伟达

海信

科创板

科创板日报

成都

操作系统

个人电脑

鸿蒙电脑

林江

荣昌

重庆

大花

广东

长沙

卤鹅哥

卤水鹅

黄博文

甲亢哥

驻站

影视剧

攀枝花

四川省

老街

川渝

四川

小天

天府新区

家里家外

短剧

影视

红果

神秘身影

单一市场票房榜

咪蒙

乐山

文旅产业

自贡

川川

凉山

土著

小红书

热点

毕业生

公园城市

中国科学院大学

平安回家

在河边

心理疾病

鞋子

刘晓宏

三亚

上海

昆明

哈尔滨

元联盟

机票价格

定档

郭京飞

郑晓龙

电视剧

攀枝花市

上海电视节

蓉城

刘殿座

学校

中学

成飞

石室

学霸就餐区

武侯

都江堰

出师表

微短剧

内江

阿坝

茂县

羌族

九寨沟

珍珠滩

拆迁

公安

古装

小财迷

宽窄巷

芙蓉城

轻喜剧

甜蜜

杨一鸣

奇妙世界

香港迪士尼

妲己

刘晓庆

动画电影

文化产业

中国电影

电影

百花奖

家协会

共享单车

城管

app

大熊猫

gdp

杭州

王者荣耀

知识产权

人民法院

游戏

新东方

光伏发电

建发

威廉姆斯

球队

巴萨

奥尔莫

证券法

成都银行

美股

港元

减持

温氏股份

吉尔吉斯

股票回购

应收账款

陶瓷

创业板

新股

创业板指

中国证券报

股价

上证指数

投资

上证综指

中国石油

中国中车

中国中铁

沪深300指数

数字货币

交易所

公司法

国金证券

q3

巴菲特

伯克希尔

立讯精密

苹果

贵州茅台

山西汾酒

白酒

美联储

etf

人民币汇率

物业

中国铝业

紫金矿业

绿地控股

中国医药

期货

期货市场

ios

米哈游

史莱姆

商务部

央行

中国人寿

lpr

中国太保

新华保险

fda

招股书

智能手机

混合型

高位震荡

原油

迈瑞医疗

abs

宁德时代

洋河股份