今年一季度,业绩下滑成为证券行业较为普遍的情形,各家券商多个业务条线增速下滑。二季度已过首月,随着市场的转暖,各主要业务是否会出现转机?

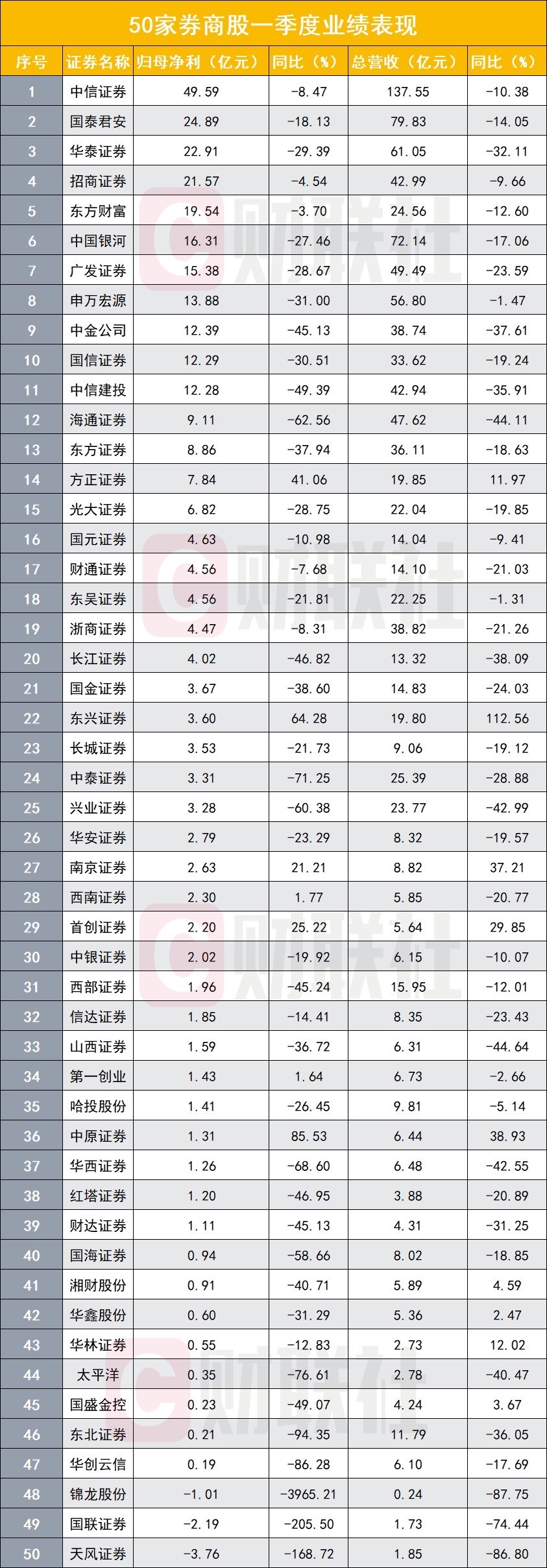

截至4月29日,50家上市券商股一季报悉数披露完毕,50家券商股中,43家增速为负,同比下滑券商占比高达86%。3家券商股一季度亏损,分别是锦龙股份、国联证券、天风证券。41家券商营收同比增速告负,同比下滑券商占比为82%。

就业绩归因来看,券商一季度主要业务大多出现不同程度的增速下滑。具体来看:

一是经纪业务方面,受市场影响,占比达90.91%的券商经纪业务下滑;

二是投行业务方面,受IPO政策性收紧影响,占比为75%的券商投行业务同比增速下滑,头部券商中金公司、华泰证券、申万宏源、招商证券、海通证券、中信证券、中信建投投行业务均大幅受挫;

三是资管业务表现各有不同表现,同比增速为正券商数量略多于为负券商;

四是利息相关业务方面,占比达79.55%券商一季度利息净收入同比增速为负值,四分之一券商一季度利息净收入为负,主要原因来自两方面,一季度融券市场日均余额规模同比骤降42.64%,以及转融券制度收紧;

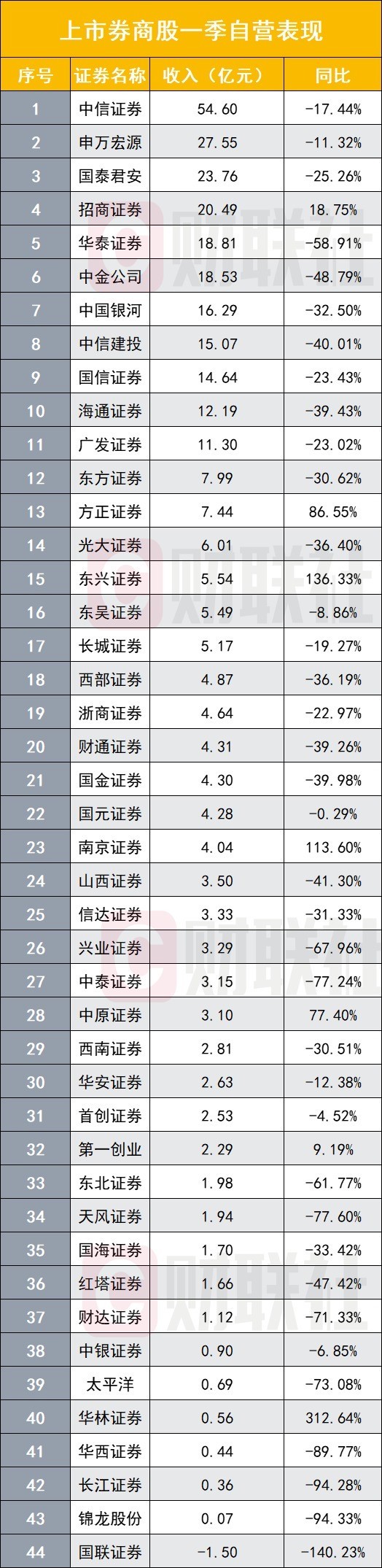

五是自营业务方面,占比为84.09%的券商自营同比增速告负。

近九成券商净利润增速下滑

一季报归母净利润排名前十券商座次确定,为中信证券(49.59亿元)、国泰君安(24.89亿元)、华泰证券(22.91亿元)、招商证券(21.57亿元)、东方财富(19.54亿元)、中国银河(16.31亿元)、广发证券(15.38亿元)、申万宏源(13.88亿元)、中金公司(12.39亿元)、国信证券(12.29亿元)。

中信建投、海通证券掉出排名前十,分别排名第11名、12名,两券商今年一季度归母净利分别为12.28亿元、9.11亿元。

11家券商一季度归母净利不足亿元,其中3家券商亏损,分别是锦龙股份(-1.01亿元)、国联证券(-2.19亿元)、天风证券(-3.76亿元)。

业绩亏损是否会影响到目前与民生证券的重组?国联证券表示,公司短期内的业绩波动不会影响重组工作。当前出现阶段性业绩波动,主要由于短期极端市场情况造成,随着市场情绪回暖,公司业绩有望得到修复。

此外,国联证券还表示,公司与民生证券的业务各具特色,资源优势高度互补,未来有望整合资金、人才、业务、客户等各方面资源,实现最优配置,形成发展合力和规模效益,为各项业务带来跨越式增长,经营业绩将更加趋于稳定,实现“1+1>2”,从而推动跨越式发展。

5家券商一季度归母净利润同比增速较高,分别是方正证券(41.06%)、东兴证券(64.28%)、南京证券(21.21%)、首创证券(25.22%)、中原证券(85.53%)。

除亏损券商外,10家券商一季度归母净利同比下滑幅度超过或接近50%,分别是东北证券(-94.35%)、华创云信(-86.28%)、太平洋(-76.61%)、中泰证券(-71.25%)、华西证券(-68.6%)、海通证券(-62.56%)、兴业证券(-60.38%)、国海证券(-58.66%)、中信建投(-49.39%)、国盛金控(-49.07%)。

就一季度营收规模来看,排名前十券商依次是中信证券(137.55亿元)、国泰君安(79.83亿元)、中国银河(72.14亿元)、华泰证券(61.05亿元)、申万宏源(56.8亿元)、广发证券(49.49亿元)、海通证券(47.62亿元)、招商证券(42.99亿元)、中信建投(42.94亿元)、浙商证券(38.82亿元)。

中金公司未能进入营收规模排名前十,排名为第11名,公司一季度营收规模为38.74亿元。

50家券商中,9家一季度营收规模同比增速为正,41家增速为负,占比为82%。同比增速排名靠前的券商是东兴证券(112.56%)、中原证券(38.93%)、南京证券(37.21%)、首创证券(29.85%)。

一季度营收同比下滑较大的5家券商股是海通证券(-44.11%)、山西证券(-44.64%)、国联证券(-74.44%)、天风证券(-86.80%)、锦龙股份(-87.75%)。

逾九成券商经纪业务下滑

一季度的A股市场表现直接波及券商经纪业务,整体表现不佳。

今年一季度,经纪业务净收入排名前十券商依次是中信证券(24.42亿元)、国泰君安(14.99亿元)、华泰证券(13.58亿元)、广发证券(13.58亿元)、招商证券(13.19亿元)、中国银河(12.56亿元)、中信建投(12.54亿元)、国信证券(10.79亿元)、申万宏源(10.24亿元)、海通证券(8.51亿元)。

一季度经纪业务净收入不足亿元的券商有5家,分别是第一创业(0.84亿元)、太平洋(0.79亿元)、首创证券(0.48亿元)、锦龙股份(0.47亿元)、红塔证券(0.41亿元)。

44家可比券商中,仅有4家券商一季度经纪业务净收入增速为正,另外40家增速为负,占比达90.91%。

4家增速为正的券商分别是财达证券(12.49%)、财通证券(8.24%)、华林证券(7.66%)、南京证券(0.39%)

一季度经纪业务净收入同比下滑较大的5家券商分别是首创证券(-17.55%)、兴业证券(-23.44%)、东方证券(-30.10%)、中金公司(-32.77%)、天风证券(-33.92%)。

IPO收紧致投行业务收入普遍下滑

受IPO发行、定增放缓影响,今年以来的投行业务表现萧条。

一季度投行业务净收入排名前十券商相关收入均未跨过十亿门槛,需知去年同期有两家券商该收入突破10亿元,分别是中信证券(19.8亿元)、中信建投(10.99亿元)。

今年一季该收入排名前十券商依次是中信证券(8.69亿元)、国泰君安(6.42亿元)、华泰证券(5.76亿元)、中金公司(4.5亿元)、中信建投(4.48亿元)、海通证券(4.13亿元)、东方证券(2.73亿元)、中泰证券(2.52亿元)、光大证券(2.49亿元)、东吴证券(2.31亿元)。

去年一季排名第8名的国金证券、第9名的兴业证券,今年一季排名分别为第11名、18名。

多达25家券商一季度投行业务净收入不足亿元,其中两家券商该收入不足千万元,分别是中原证券(0.07亿元)、华林证券(0.03亿元)。

44家券商中,11家券商一季度投行业务净收入同比增速为正,33家告负,占比为75%。

基数小,因此导致但凡有投行项目完成即可产生可观增速,但也有3家大型券商投行业务的变化喜人,且相关收入规模相对较大,分别是银河证券、广发证券、光大证券,具体来看:

中国银河一季度投行净收入为0.95亿元,同比增65.15%;

广发证券一季度投行净收入为1.48亿元,同比增47.25%;

光大证券一季度投行净收入为2.49亿元,同比增29.51%。

33家一季度投行业务净收入同比增速下滑券商中,不乏大型券商,分别是中金公司(-25.02%)、华泰证券(-26.05%)、申万宏源(-41.01%)、招商证券(-43.32%)、海通证券(-54.37%)、中信证券(-56.11%)、中信建投(-59.25%)。

对IPO收紧及严监管政策,导致券商投行收入的普遍下滑。

自去年8月27日“阶段性收紧IPO”提出以来,监管对IPO把关始终保持高压,“827新政”“315新政”、新“国九条”等监管政策层出不穷。近日,严监管级别再次拔高,国务院总理李强在重要会议中强调,健全发行、交易、退市等关键制度,促进投融资良性循环和上市退市动态平衡;着力提升上市公司质量,严把发行上市准入关。

数据统计显示,一季度股票融资规模合计为776亿元,同比下滑77%;其中IPO募资额合计仅有24.3亿元,去年同期高达逾200亿;上市公司定增募资合计409亿元,同比减少78.71%;可转债募资86亿,同比减少79.45%;一季度无配股和优先股项目发行,去年同期有配股项目1个。

为规避投行业务下滑大周期影响,券商积极行动,一是对投行人员缩编减员,大幅缩减各项费用支出;二是调整细分业务方向,新三板业务、并购重组等备受投行条线关注。

8家券商逆势取得较高增速

今年一季度,资管业务净收入排名前十券商依次是中信证券(23.58亿元)、广发证券(16.07亿元)、华泰证券(11.06亿元)、国泰君安(9.18亿元)、中泰证券(4.8亿元)、海通证券(4.02亿元)、东方证券(3.61亿元)、财通证券(3.19亿元)、中信建投(2.78亿元)、中金公司(2.68亿元)。

44家券商中,21家券商一季度资管业务净收入不足亿元,其中6家券商相关收入不足千万,分别是华林证券(0.08亿元)、红塔证券(0.07亿元)、长城证券(0.07亿元)、中原证券(0.07亿元)、西南证券(0.06亿元)、锦龙股份(0.003亿元)。

44家券商中24家一季资管业务净收入同比增速为正,另外20家增速为负,整体来看,增速正负的券商数量较为接近。

一季度资管业务净收入跨过亿元,且增速较高的券商有8家,分别是国联证券(350.47%)、首创证券(211.69%)、东北证券(115.58%)、中信建投(75.65%)、国信证券(68.93%)、浙商证券(59.67%)、中泰证券(56.50%)、华安证券(35.90%)。

今年一季度,股市跌宕起伏,债市走牛,券商资管规模稳中有升。4月26日,中基协披露的数据显示,截至3月底,证券公司及其资管子公司存续产品规模为5.35万亿,较去年年末的5.3万亿元小幅增长。

融券骤降、转融券收紧致券商利息净收入下滑

一季度利息净收入排名前十券商依次是中国银河(9.3亿元)、海通证券(8.72亿元)、光大证券(4.83亿元)、广发证券(4.38亿元)、长江证券(4.28亿元)、中泰证券(3.69亿元)、国泰君安(3.5亿元)、国元证券(3.42亿元)、中信证券(3.25亿元)、东方证券(2.99亿元)。

44家可比券商中,多达11家券商或上市母公司一季度利息净收入亏损,占比高达25%,分别是长城证券(-0.03亿元)、东北证券(-0.22亿元)、首创证券(-0.26亿元)、国联证券(-0.27亿元)、山西证券(-0.44亿元)、西部证券(-0.66亿元)、申万宏源(-0.85亿元)、锦龙股份(-0.92亿元)、天风证券(-4.52亿元)、中金公司(-5.94亿元)。

44家券商中,9家一季度利息净收入同比增速为正,35家增速为负,占比达79.55%。

9家增速为正的券商是财达证券(916.18%)、红塔证券(26.51%)、西部证券(24.34%)、光大证券(14.49%)、西南证券(10.32%)、国海证券(9.98%)、太平洋(5.11%)、财通证券(3.92%)、中泰证券(1.21%)。

广发证券表示,本期卖出回购利息支出增加及融资融券利息收入减少。国泰君安称,主要是付息负债的利息支出有所增长,同时利息收入有所下降。中信证券在解释利息净收入下滑时称,应付短期融资券和卖出回购利息支出同比增加。招商证券则表示,回购业务利息支出增加。兴业证券解释称,主要系债券利息支出及卖出回购金融资产利息支出同比增加。

今年一季度,沪深北三大交易所的两融余额规模收缩,两融余额日均1.55万亿,同比下滑1.52%,其中融资余额日均为1.49万亿,同比微增1.12%;融券日均余额为542.95亿元,同比下滑42.64%。

转融券制度的收紧,一定程度上影响了券商利息净收入。

2月6日,证监会新闻发言人就“两融”融券业务有关情况答记者问时表示,对融券业务提出三方面进一步加强监管的措施:一是依法暂停新增证券公司转融券规模,存量逐步了结;二是要求证券公司严禁向利用融券实施日内回转交易(变相T+0交易)的投资者提供融券;三是依法打击利用融券交易实施不当套利等违法违规行为。

今年1月28日,证监会进一步优化了融券机制,其中之一是将转融券市场化约定申报由实时可用调整为次日可用,对融券效率进行限制。因涉及系统调整等因素,自3月18日起实施。

去年10月14日,沪深北交易所发布《关于优化融券交易和转融通证券出借交易相关安排的通知》,明确“投资者持有上市公司限售股份、战略配售股份,以及持有以大宗交易方式受让的大股东或者特定股东减持股份等有转让限制的股份的,在限制期内,投资者及其关联方不得融券卖出该上市公司股票”,进一步完善了“限售股不得融券”的要求。

逾八成券商自营增速告负

一季度,自营业务收入排名前十券商是中信证券(54.6亿元)、申万宏源(27.55亿元)、国泰君安(23.76亿元)、招商证券(20.49亿元)、华泰证券(18.81亿元)、中金公司(18.53亿元)、中国银河(16.29亿元)、中信建投(15.07亿元)、国信证券(14.64亿元)、海通证券(12.19亿元)、广发证券(11.3亿元)。

与上述自营收入较大券商对应的是,国联证券自营业务收入亏损1.5亿,6家券商一季度自营收入不足亿元,具体为中银证券(0.9亿元)、太平洋(0.69亿元)、华林证券(0.56亿元)、华西证券(0.44亿元)、长江证券(0.36亿元)、锦龙股份(0.07亿元)。

就今年一季度自营业务收入增速来看,44家可比券商中7家同比增速为正,37家增速为负,占比为84.09%。

7家增速为正券商分别是华林证券(312.64%)、东兴证券(136.33%)、南京证券(113.60%)、方正证券(86.55%)、中原证券(77.40%)、招商证券(18.75%)、第一创业(9.19%)。

招商证券是唯一一家自营业务净收入保持较好增速,且收入规模较大券商,公司一季度自营收入为20.49亿元。招商证券曾在去年年报中透露公司投资业务的做法,公司继续贯彻“大而稳”的大类资产配置战略,自上而下统筹资产配置、投资决策和风险管理,根据市场形势变化及时调整优化投资结构,持续完善业务策略,有效提升投资收益稳定性。

方正证券一季度自营收入为7.44亿元,公司在去年年报中称,投资与交易业务是公司快速发展业务布局中的第二动力,包括固定收益投资、权益投资、另类股权投资、交易与衍生品业务。报告期内,公司以“扩规模、提收益,构筑新优势”为目标,重配债、轻配股,着力控制业务风险,最终实现资产规模持续提升,业务收入和利润同步提升。

(记者 高艳云)

责编:王时丹 | 审核:李震 | 监审:万军伟

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com