本文作者:广发首席策略刘晨明/郑恺

各位投资者、各位领导大家好:

在前期【大变局】系列报告中,我们首先对“三类资产”的划分做了比较详细的论述,包括这种划分的必要性和背后的依据。

具体可以参考文章:《大变局1:回归和重塑》

其次,我们又对过去半年的思考和交流做了一些总结:

以往很长时间,A股市场痴迷于追逐边际变化,当景气度边际改善的时候,估值看不到天花板,当景气度边际回落的时候,估值又找不到安全边际。

但是,随着总需求波动性降低,边际变化越来越少,投资人开始重视对企业内在价值和估值中枢的研究。

估值中枢的讨论需要建立在稳定盈利能力(ROE)的基础之上,随着越来越多企业资本开支的缩减、自由现金流的改善,提供了一种可以维持ROE的方式——

通过更多分红和注销回购来减少净资产(ROE的分母),从而抵消EPS的波动(ROE的分子)。

我们预计,在地产周期B浪反弹和国内新的产业周期爆发之前,这种投资理念的转变可能会持续演绎。

具体可以参考文章:《大变局2:从交易边际变化到认知内在价值》

本周,随着国务院印发《关于加强监管防范风险推动资本市场高质量发展的若干意见》(“新国九条”)。一个清晰的线索呈现出来:“新国九条”突出了围绕鼓励分红,完善分红体制的重要思路。

其中,第一条“严把发行上市准入关”中明确上市时要披露分红政策,将上市前突击“清仓式”分红等情形纳入发行上市负面清单。第二条“严格上市公司持续监管”中,提出进一步强化上市公司现金分红监管,对分红优质公司加大激励,而对分红不达标的公司加大限制及风险警示,增强分红稳定性、持续性、可预期性。

结合“新国九条”中的这一核心线索以及《大变局2》中的思考,我们进一步梳理了从交易边际变化到认知内在价值这一转变背后的几个深层次变化。

第一,经济底层基础的变化:从宏观和产业周期来看,具备“较大边际变化”的资产变得越来越少

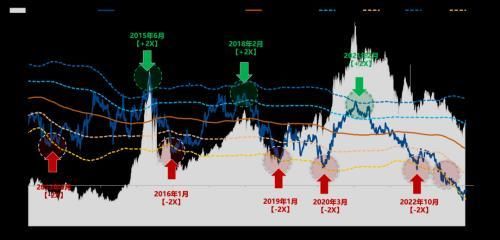

从增长曲线角度来看,A股市场更偏好“加速度”(高增长但最好加速增长)。然而,近年来随着经济总需求的中枢变化,中国经济预期中枢回归的规律被打破,从而股债收益差出现了类似90年代日本的情况—— 中枢下移过程中,总体运行在-1X到-2X标准差之间,但是比较难以突破均值 ;而在新能源产业链之后,下一个具备成长性的产业周期还未成熟;因此寻找有“边际变化”大幅向上的资产难度在提高。

第二、企业微观行为的变化:上市公司的自主行为已经朝着减少内卷、提升现金流、增加股东回报的方向演绎

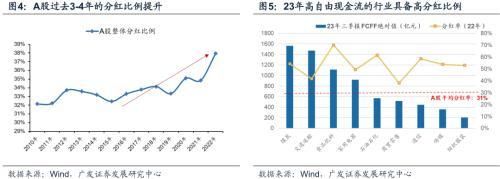

在国内经济底层基础变化的过程中,从2020年以来,从财务数据来看A股上市公司的行为也悄然发生转变: 资产负债率下降→资本开支及营运开支收缩→自由现金流累积→分红比例提升 ,这一趋势已经在发生。而“新国九条”严监管促分红的举措,将进一步推动优质公司持续稳定的分红,使上述特征增强。

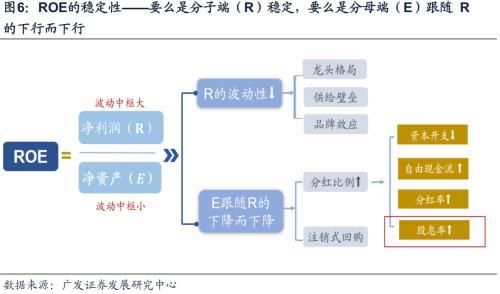

第三、投资者认知的变化:从关注ROE分子端的爆发(利润),到关注分母端的股东回报(净资产)

在经济或者产业周期爆发的时候,市场更加关注和在意ROE分子端利润的弹性。但是,随着国内经济底层基础变化,市场对于ROE的价值挖掘,将逐渐从过去更关注分子(利润弹性)、到更关注分母(净资产变化)。

上市公司通过调节净资产(E)从而适应不同经济环境下净利润(R)波动,分红和回购降低净资产将熨平利润下滑给ROE的冲击,使得ROE的稳定性上升。在宏观及产业暂时缺乏弹性的背景下,这样的公司将越来越被市场所青睐。

但前提是上市公司能够减少价格战、减少内卷、降低资本开支,从而改善现金流,用以支撑可持续的股东回报计划(分红、回购注销)。而这一点恰恰在最近2年企业微观行为的变化中逐步体现出来。

下图我们展示了理论上“分红的威力”,比如上市公司同样维持20%的ROE水平:

如果分红比例是0%,需要年化25%的净利润增速才能维持住ROE;

如果分红比例提升到40%,那么需要13.6%的年化利润增速;

如果分红比例进一步提升到80%,那么仅需要4.2%的年化利润增速。

第四、研究员思路的变化:从研究行业景气度到更注重研究行业格局的变化

交易边际的特点是,只要景气还在加速,那么估值中枢就可以抬升;只要景气出现减速,估值中枢就可能回落。随着越来越多公司通过提高分红或回购来维持ROE水平(降低对成长性g的要求),未来A股将更重视挖掘具备“ROE稳定性”公司的内在价值。

相应地,分析师的研究行为也将从“研究行业需求的边际弹性”,到更加“关注行业格局的变化”——即具备以下行业格局变化的细分领域:龙头公司不再打价格战、减少资本开支,现金流改善,重视股东回报提升分红,那么未来ROE稳定性和绝对水平都有可能提升,从而带来估值中枢的上移。目前符合这一思路的细分领域包括但不限于:动力煤、电力、白电、快递、轨交、面板、文化纸等。

投资结论:从交易边际变化到认知内在价值的思路转变正在形成趋势,在出现地产周期反弹、或科技爆发之前,中长期对A股【稳定价值类】资产保持关注,推荐“中性股息模型”(430调仓)。

风险提示

全球疫情控制存在反复,地缘政治风险;全球紧缩背景下,全球经济下行超预期;海外政策及加息节奏不确定,中国货币及财政政策的出台时间及形式存在不确定;盈利环境发生超预期波动。

本文源自券商研报精选

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com