文 | 杨万里

今年5月6日,在2023年度暨2024年第一季度业绩说明会上,金徽酒管理层提到,“2024年是金徽酒‘二次创业’征程中积蓄力量、转型突破的关键之年”。

金徽酒的“二次创业”这一概念,最早出现在六年前。在2018年经销商大会上,董事长周志刚提出“厂商同心携手奋进开启二次创业的新征程”的号召。

后来,金徽酒设下生产经营目标,比如拟在2023年年末分别实现营收、扣非净利润30亿元、6亿元。然而,金徽酒二次创业的过程并不顺利。从2023年财报看,金徽酒的营收和归属净利润数据均未达标。

金徽酒的战略目标是跻身中国白酒十强,并打造成中国知名白酒品牌等。理想很丰满,现实来看,无论是业绩规模还是品牌价值,金徽酒与白酒十强还都有不小的距离。

二次创业5年:部分业绩目标未完成

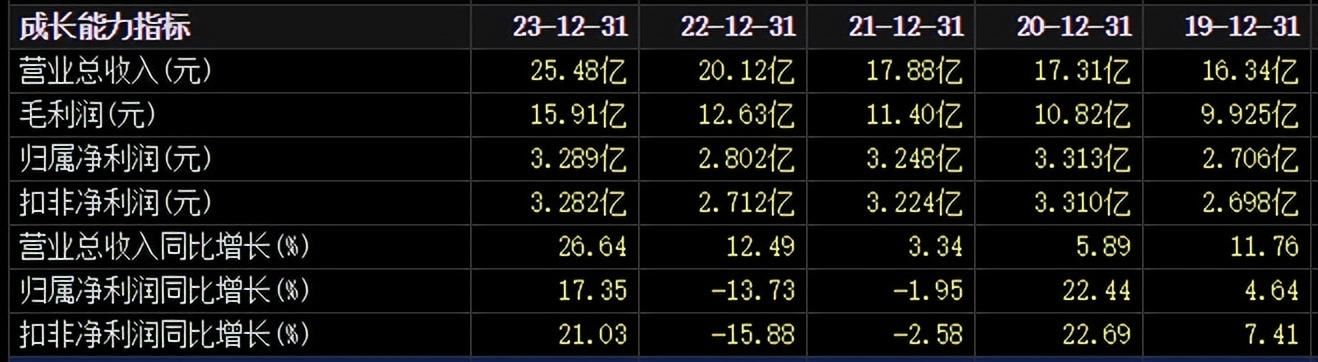

2019年8月份,金徽酒发布了《业绩目标及奖惩方案协议》,内容显示,2019年至2023年的目标营收分别为16.20亿元、18.30亿元、21亿元、25亿元、30亿元;目标扣非归母净利润分别为2.80亿元、3.2亿元、3.8亿元、4.7亿元、6亿元。

五年之后,金徽酒交出的成绩单如何?

2019年至2022年,金徽酒分别实现营收16.34亿元、17.31亿元(未达标)、17.88亿元(未达标)、20.12亿元(未达标);同期,金徽酒分别实现扣非净利润2.698亿元(未达标)、3.31亿元、3.224亿元(未达标)、2.712亿元(未达标)。

2023年财报显示,金徽酒实现营收25.48亿元,同比增长26.64%;实现归属净利润3.29亿元,同比增长17.35%。金徽酒解释称,归属净利润增长的主要原因是营业收入增长,产品结构持续优化。

在20家上市白酒企业中,2023年金徽酒的营业收入和归属净利润均排第15名。

虽然去年金徽酒的营收净利增速为双位数,预设目标却未完成。若对比2019年提出的生产经营目标,营收数值相差约4.52亿元,扣非净利润数值相差约2.718亿元。

我们关注到,2020年、2021年期间,金徽酒的营收增速均为个位数;2021年、2022年期间,金徽酒的净利增速连续两年下滑。在过去五年期间,金徽酒部分年份的业绩增速表现不突出,影响了此前设立的生产经营目标的完成进度。

在2023年年报中,金徽酒提到,“力争2024年实现营业收入30亿元、净利润4亿元”。

以2023年业绩数据为基础,2024年金徽酒若实现目标,营收需新增4.52亿元,营收增速应达到17.74%;归属净利润需新增0.711亿元,净利增速应达到21.62%。

2020年以来,金徽酒营收净利润增速双增长的年份,只有2023年。这意味着,2024年的目标业绩增速并不低,金徽酒能否实现业绩目标值得关注。

除了短期业绩目标,金徽酒还有长远的规划。

去年10月末、11月初,金徽酒对33位分析师及机构投资者提到战略目标,该公司表示欲跻身中国白酒十强,并打造成中国知名白酒品牌等。

在甘肃省内,金徽酒拥有一定优势。券商研报显示,2022年金徽酒省内综合市占率超过25%,有“甘肃酒王”的称号。在全国市场,金徽酒表现如何?

全国化扩张,金徽酒跻身十强关键一役

金徽酒管理层称,2024年是金徽酒“二次创业”征程中积蓄力量、转型突破的关键之年。这意味着,金徽酒“二次创业”进入新阶段。目前,该公司面临的一大挑战是全国化市场竞争偏弱等。

目前,金徽酒仍是一家区域性白酒企业,2023年年末、2023年第一季度,金徽酒的省内市场营收占比分别为75.41%、79.6%,甘肃省为公司主要营收来源区域。

金徽酒曾接受调研时表示,甘肃省白酒市场规模大约80亿,竞争格局呈现出“一超多强”态势,地方性品牌主要有红川、滨河等,外来品牌主要有五粮春、剑南春等。

在不到百亿的区域市场中,金徽酒占据优势,但毕竟市场有限,打开全国市场是跻身十强的关键一役。金徽酒意识到了这个问题,该公司的市场战略是“布局全国、深耕西北、重点突破”,并表示要“逐步培育华东、北方第二增长曲线”。

回顾历年数据,2018年至2023年,金徽酒的省外市场营收占比分别为8.76%、12.79%、16.7%、21.93%、23.09%、22.95%,呈现增长的趋势。同期,金徽酒省外的市场的营收增速分别为18.80 %、62.79%、38.46%、35.71%、18.45%,25.87%。

2023年,金徽酒的总经销商数量为864个,其中省外经销商数量为592个,省内经销商数量为272个,省外是省内经销商数量的2倍以上。

省外经销商数量较多,然而,省外市场带来的营收约为总营收的四分之一,且金徽酒发力华东市场、北方市场竞争激烈。华东市场是洋河股份、古井贡酒等名酒的“大本营”,北方市场发展起来的知名上市酒企有山西汾酒、老白干酒、顺鑫农业等,省外市场尚未处于布局阶段,金徽酒的竞争优势并不明显。有业内人士曾表示,“金徽酒缺乏全国化的品牌基因,所以省外市场建设不及预期”。

研究机构的信息显示,2022年白酒行业市场份额较高的是贵州茅台、五粮液、洋河股份、山西汾酒、泸州老窖和古井贡酒等,金徽酒被划分至“其他”类别。

另据某机构编制的“2023中国酒业上市公司品牌价值榜”显示,金徽酒2023年品牌价值为42.79亿元,增长率为-9.3%,排名第23位。

值得一提的是,白酒行业正上演强者恒强趋势,市场份额进一步向头部集中。数据显示, 2023年白酒行业CR5(业务规模前五名所占市场份额)约为43%。有观点认为,品牌力较弱的中小型白酒企业的生存空间将进一步受挤压。

在“二次创业”新阶段,金徽酒如何保持甘肃省内优势又能打开省外市场,实现短期业绩目标,和跻身十强的长远规划,我们将保持关注。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com