友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com

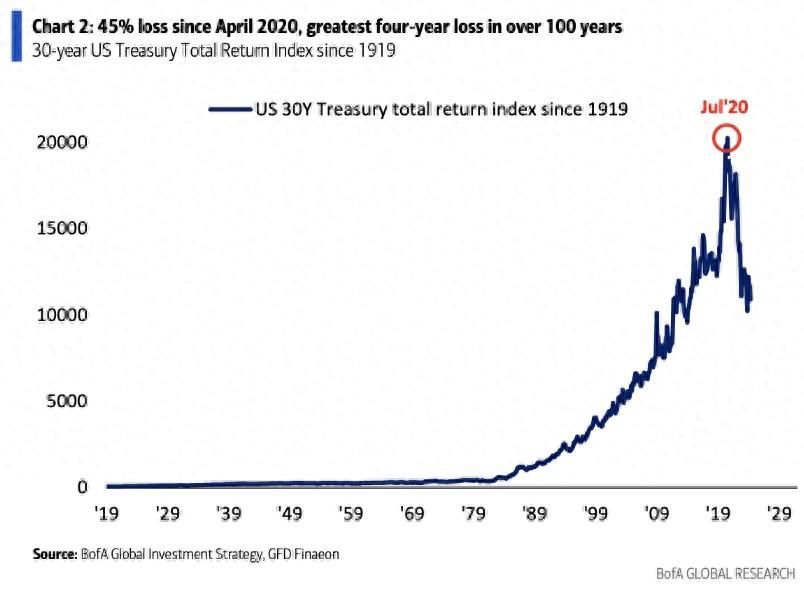

超长期美债将迎来“熊市逆转”?美银:30Y美债是防范硬着陆“最佳对冲”

36

0

相关文章

近七日浏览最多

最新文章

标签云

关税

密歇根

美国政府

美国官员

美国经济

美国总统特朗普

摩根大通

经济学家

花旗银行

瑞银集团

知名企业

巴克莱银行

白宫

美媒

特朗普

加拿大

美国总统

唐纳川普

美股

华尔街

美联储鹰派

金库

诺克斯堡

美国财政部

埃隆_马斯克

詹姆斯邦德

贝茨

美法官

美国联邦政府

加征

美联储

纽约联储

a股市场

美国

金融资产

kris

通胀率

全球经济

美债

日本

日元

日本央行

货币政策

a股

美元

兴业证券

英伟达

张弛

gdp

疫情

欧盟

中国

马斯克

创业板指

路透社

金价

澳大利亚

鲍威尔

伯克希尔

减持

巴菲特

苹果

股票

锦龙股份

期货

指数

世界经济

国际金融

美债收益率

菲利普斯

英特尔

亚马逊

委内瑞拉

唐纳德特朗普

克里斯托弗

纽约时报

华盛顿

美政府

政府

人权

国际法

国际社会

联合国宪章

联合国报告

荷兰

半导体

安世

脱口秀

网约车

联邦雇员

社交媒体

贸易战

中国政府

全球经济秩序

裁员

民主党

副总统

共和党

美国国会

征收

关税大棒

发薪日

白宫新闻秘书

沈逸

欧盟委员会

参议院

神风特攻队

受害者

税收

全民发钱

使领馆

普京

国家利益

俄罗斯

国会

停薪

公务员

美国大选结果

总统

工资

国会议员

委内瑞拉总统

尼古拉斯马杜罗

最高法院

违法

联邦

韩国

工厂

工程师

闪电式突袭

国防部

战争部

五角大楼

俄罗斯总统普京

莫迪

专注于

印度政府

商工部长

巴西

卢拉

环球报

李成钢

商务部

副部长

会谈会

国际贸易谈判

索罗斯

拜登

苹果公司

美国银行

投资

投资收益

pilot

就业

伯克希尔哈撒韦

券商

etf

北京青年

sec

美国运通

可口可乐

股份

ebay

保持沉默

mani

标普

银行

高盛

股价

摩根士丹利

耶伦

京酿馆

美联储主席鲍威尔

纸币

白银

美元指数

货币

黄金

标普500指数

日本政府

国债

高关税

美国国债

社交平台

温彬

黄金价格

金价走势

金条

央行

购金

国际金价

现货黄金

救市

股市

降息

外汇

卢布

俄罗斯央行

美欧

乌克兰

莫斯科

纳比乌琳娜

俄央行

俄乌冲突

卢布汇率

加仓

金饰品

全球央行

逆回购

英国央行

印度央行

黄金储备

印度

收益率曲线

总统大选

比尔盖茨

盖茨

人民币汇率

英国

北约

联邦政府

债券

融资

俄企

熊猫债

美元债

沙俄

抵押物

中东铁路

超长期特别国债

能源

俄乌战争

俄罗斯企业

俄罗斯石油

欧元区

汇三杀

欧洲央行

贷款

放水

信息量

宏观经济

存款

日元套息交易

质押率

央票

中债

马来西亚

深交所

万军伟

平安证券

招商银行

短期融资券

银行间

基金经理

债基

河南省

专项债

再融资

成都银行

票面利率

杭州银行

青岛

南京银行

公募基金

基金

非公开发行

广西

andy

上海证券交易所

金融界

存款利率

中国央行

港元

大宗商品

美国大选

上海

财政赤字

国债期货

美国白宫

财政部

基准利率

东方大国

纳斯达克指数

cpi

平均收益率

德意志银行

mike

货币基金