文|酒讯 方圆

编辑|念祎

4月结束,财报季也正式收官。2023年上市白酒企业到底表现如何,也到了数据说话、财务见真章的时候了。业绩增速、合同负债、存货情况、业绩目标等市场高度关注的问题,揭开20家上市白酒企业的财报,都一一有了答案。

01 双位数高速增长

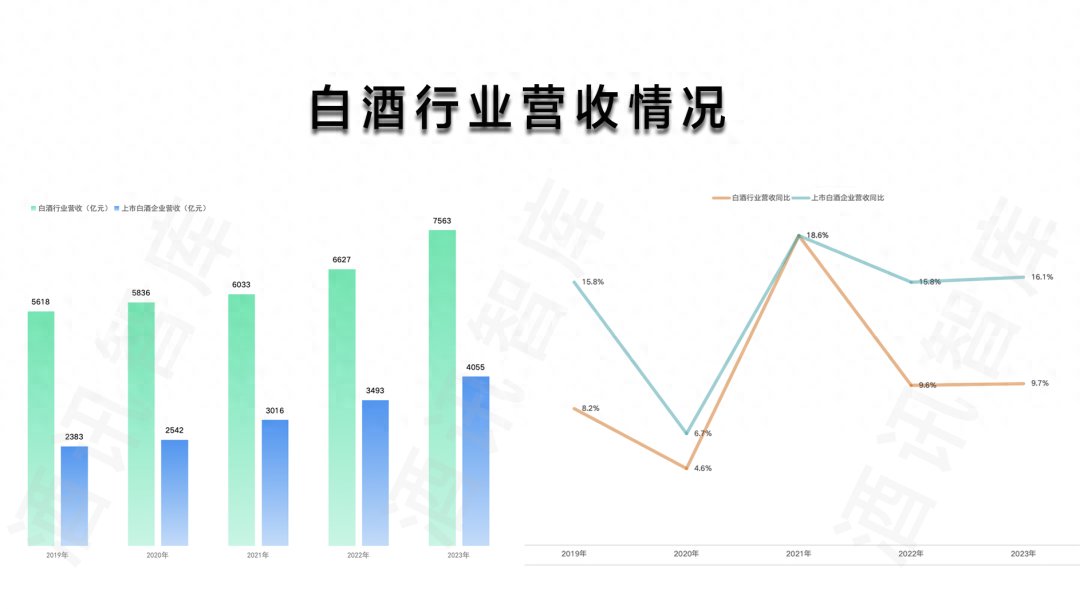

数据显示,2023年,20家上市白酒企业共计录得营收4055亿元,同比增长16.1%;合计净利润为1554亿元,同比增长18.5%。其中,营收增速较2022年15.8%有所上涨,净利润增速较上年21.1%略有下滑。

图片来源:酒讯制图

对比来看,白酒行业2023年总销售额和总利润分别为7563亿元、2328亿元,同比增幅为9.7%、7.5%。上市白酒企业保持头部“表率”作用,以双位数高增长态势领跑行业整体。

图片来源:酒讯制图

具体来看,白酒板块13家上市白酒企业营收增速超过板块整体增速的16.1%,9家净利润增幅超过板块整体增速的18.5%。贵州茅台、泸州老窖等头部酒企均以中位稳健增速增长;部分区域酒企增速则处于领跑位置,其中岩石股份、伊力特、今世缘、金徽酒营收增长加快,岩石股份、伊力特、金种子酒、古井贡酒、迎驾贡酒等净利润增速较高。

2023年,白酒板块仅酒鬼酒、顺鑫农业两家酒企营收下滑,降幅分别为30.14%、15.86%;净利润方面则有老白干酒、酒鬼酒2家下滑,降幅分别为5.89%、47.77%。皇台酒业由盈转亏,净利润从上年0.07亿元盈利转为0.15 亏损。

02 头部格局稳固

白酒板块的高速增长一方面得益于市场消费需求有序复苏,另一方面则在于白酒行业集中化发展所带来的头部效应。当行业收益越发向头部集中后,作为行业前列的上市企业的业绩成长自然而然呈现提速状态。

从占比来看,2023年,20家上市白酒企业总营收占行业的比例为53.6%,较上年52.7%上涨0.9个百分点;净利润占比为66.8%,较上年59.6%上涨7.2个百分点。头部效应进一步凸显,且利润向头部集中的速度更快。

在白酒板块内部,规模TOP5的贵州茅台、五粮液、泸州老窖、山西汾酒、洋河股份5家酒企共计营收3263亿元,占比白酒板块80.5%。2022年,这两项数据分别为2795亿元、80.0%。

值得注意的是,2023年,茅台跨过“双千亿”门槛。在上市公司层面,贵州茅台2023年实现营收、净利润1476.94亿元、747.34亿元;但在集团层面,茅台集团营收和利润总额分别达到1644.8亿元,同比增长20.5%;利润总额1083.5亿元,这也是茅台集团首次达成营收、利润“双千亿”目标。

另外,2023年,今世缘以100.98亿元营收规模跻身上市白酒企业“百亿俱乐部”,成为白酒板块第7家百亿酒企。

与此同时,继洋河股份2022年营收规模迈入300亿元之后,山西汾酒、泸州老窖在2023年紧跟步伐,营收突破300亿元大关。与此同时,第三梯队的古井贡酒在2023年实现“再造一个古井”目标,规模突破200亿元。

由此,伴随着百亿俱乐部阵营扩容,头部酒企准入门槛也随之拔高,形成了以古井贡酒为准入线(200亿+),洋河股份、山西汾酒、泸州老窖为缓冲带(300亿+),五粮液、贵州茅台为顶点(500亿+)的新队形。

03 库存占比收缩

库存是近两年白酒行业避无可避的难题,2023年的白酒企业们势必要经历一轮库存去化的成绩检验。

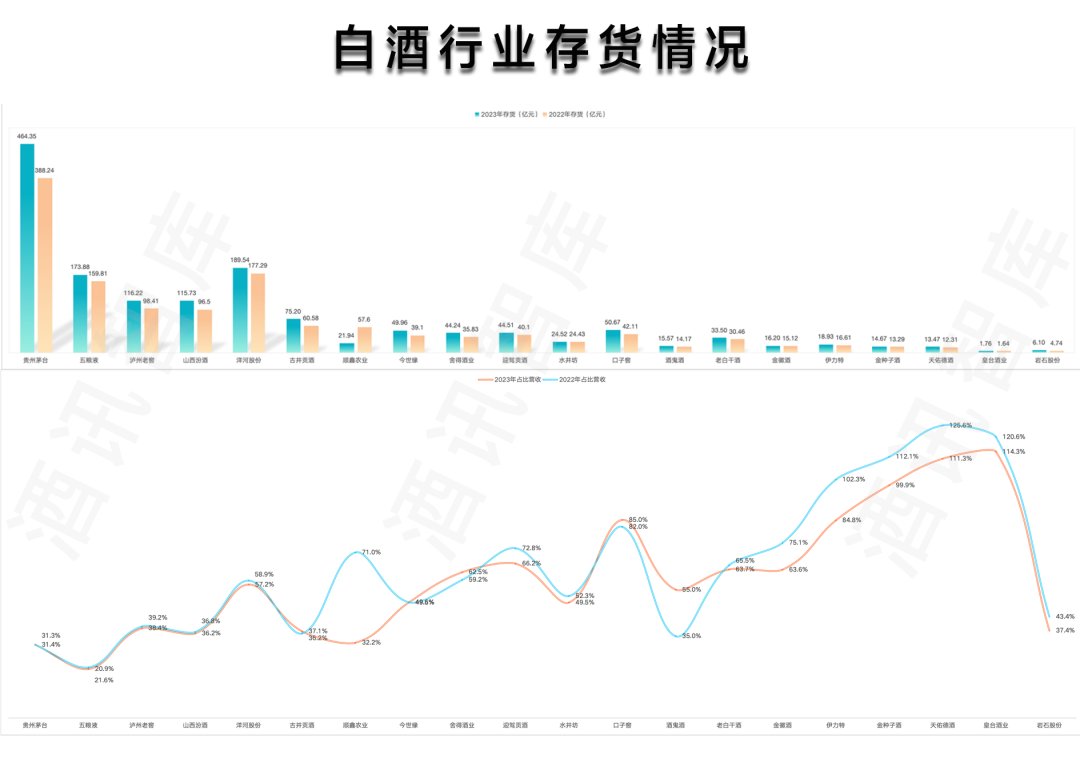

整体来看,2023年,20家上市白酒企业存货共计1491亿元,相较上年1328亿元增加163亿元,同比增加12%左右。但白酒板块存货占总营收的比例则相较2022年的38.0%收缩至2023年的36.8%。

具体来看,2023年,存货占比营收上涨的仅贵州茅台、古井贡酒、酒鬼酒、舍得酒业、口子窖5家,存货占比分别为31.4%、37.1%、55.0%、62.5%、85.0%,其中,贵州茅台、古井贡酒占比均处于低位水平,在40%以下。上述5家企业2022年存货占比则分别为31.3%、36.2%、35.0%、59.2%、82.0%。

图片来源:酒讯制图

同时需要注意的是,皇台酒业、天佑德酒、金种子酒、口子窖、伊力特等企业尽管存货占比有所收缩,但仍然处于高位水平,2023存货占比营收比例均高于80%。皇台酒业、天佑德酒的存货规模高于同年营收规模,金种子酒也是接近状态。

整体来看,在酒企有意识调控渠道库存状态,以及经销商谨慎囤货的背景下,行业库存高企问题已得到一定程度的缓解,同时结合营收增加情况可以看出,白酒行业正在逐步走出库存压力的困境,逐渐回归健康发展状态。

04 “蓄水池”风向变

合同负债作为酒企蓄水池,一直被视作营收先行指标。为此,每年财报梳理,酒企合同负债指标是重点关注对象。

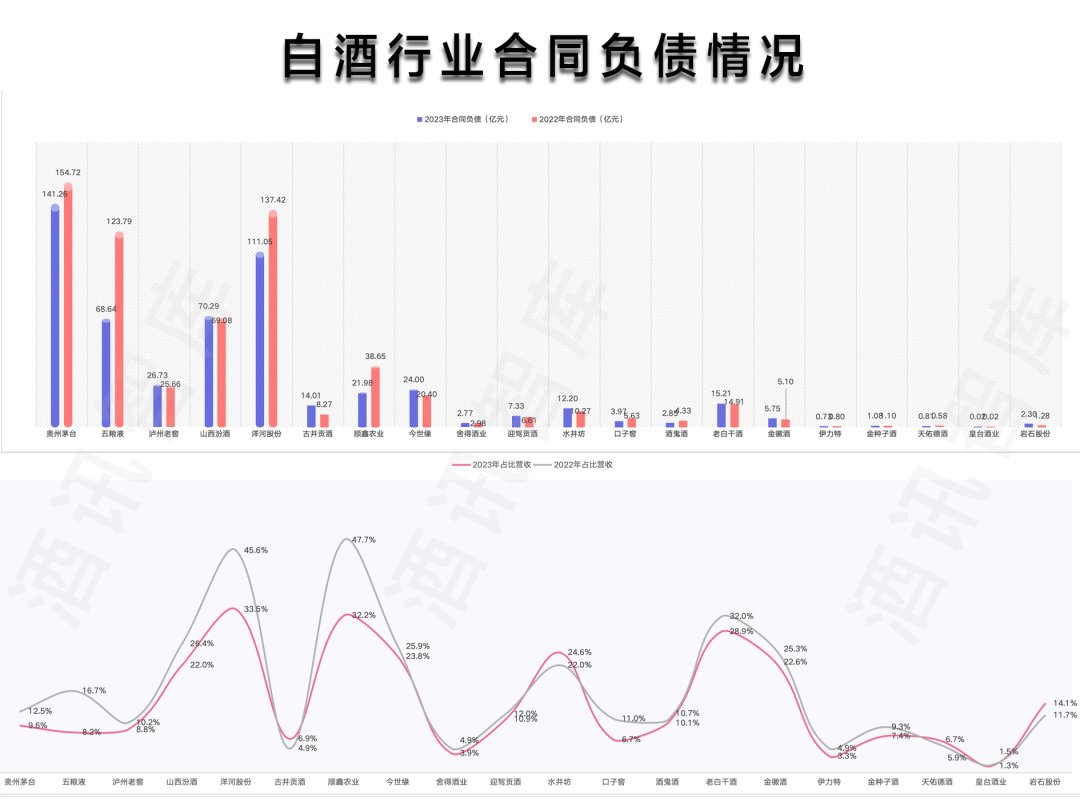

2023年,白酒板块20家上市白酒企业合同负债共计533亿元,较上年632亿元减少近100亿元,同比下滑15.7%。从合同负债占营收比例来看,除水井坊、岩石股份、古井贡酒、天佑德酒4家略有上涨之外,其余16家均有所下滑,但整体下滑幅度不大。

另外,洋河股份、顺鑫农业、老白干酒、水井坊、今世缘、金徽酒、山西汾酒等合同负债占比营收比例均高于20%,岩石股份、迎驾贡酒、酒鬼酒等占比在10%—20%,其余则在10%以下。

图片来源:酒讯制图

白酒营销专家肖竹青认为,合同负债是经销商对指定品牌信心的指标,但是目前这种指标只具备局部的或者微弱的符号意义。仅从这种局部、微弱的意义来讲,它是一个厂家品牌是否强势的一个符号。逻辑上,强势品牌能获取更多经销商预付款。

但也有业内专家强调,“蓄水池”的数据变化不能简单地理解为品牌强势与否的唯一指标。当酒企对渠道推出信用放款政策或者有意识控制渠道库存时,合同负债也会相对应地收缩。从当前行业发展情况来看,白酒企业普遍对渠道库存保持较为谨慎的态度,对于合同负债的控制也相对严谨,从这个角度来说是好事。

另外,对合同负债的调整在一些人看来是企业对业绩增速有所“控制”。北京君度咨询总经理云潇雨对酒讯智库表示,酒企控制增长其实是给自身“松绑”。尤其是上市企业,其业绩增长情况与市值、股价直接绑定,因此,为了避免后期出现业绩大起大落的情况,部分酒企会通过控制出货、政策调控等方式对业绩增长进行调节。而2023年的控制业绩增速的另一个原因是加速社会库存消化,以达到健康发展的目的。

05 业绩目标微调

2023年,大多酒企定下了业绩目标。在已公开业绩目标的17家酒企中,12家完成既定目标,另有伊力特、岩石股份等5家未能完成既定目标。

图片来源:酒讯制图

喜忧参半,白酒企业们对于2024年业绩期待也有了分歧。从已公开2024年业绩目标的13家企业来看,贵州茅台、五粮液、泸州老窖、山西汾酒、古井贡酒、水井坊对2024年的业绩预期与上年基本一致,营收目标与去年基本维持同步。

此外,金徽酒“净利润4亿元”目标留到2024年继续完成,营收则从2023年的25亿元上涨至2024年的30亿元,誓要在2024年更上一层楼,但实际营收增速有所下滑;除此之外,伊力特、老白干酒给出的目标营收增速同样较上年有所保留。

图片来源:酒讯制图

从2024年一季度的表现来看,20家白酒上市公司实现营收1509亿元,同比增长14.67%;归母净利润620亿元,同比增长15.75%。除岩石股份外的19家公司全部实现盈利。整体算是为2024年开了个好头。

尽管如此,白酒消费市场能否给白酒企业一个很好的业绩反馈依然需要持续关注一段时间。广科咨询首席策略师沈萌认为,2024年“全国两会”后,消费市场在政策的驱动下逐渐活跃,对白酒板块的业绩预期会有积极调整。但需要注意的是,对白酒股具有关键影响的仍是消费需求,以及与白酒呈现正相关的部分因素,比如节庆、基建等。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com