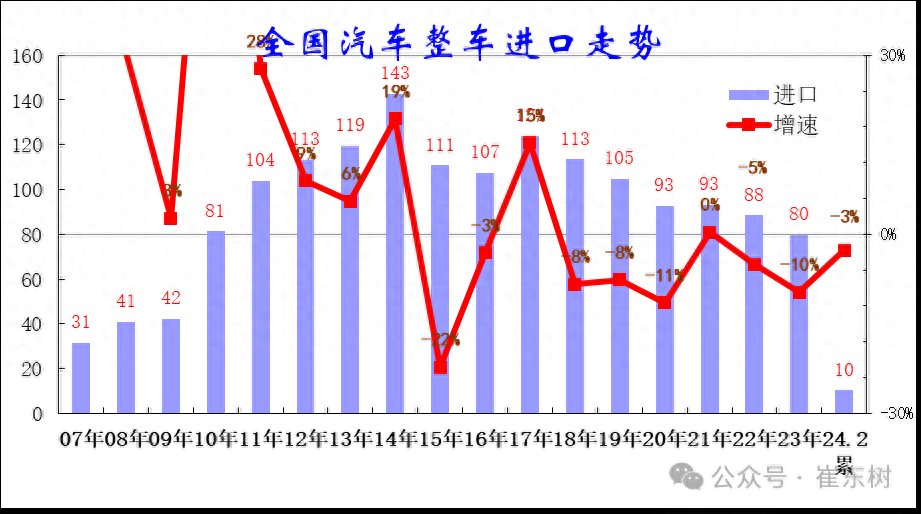

智通财经APP获悉,3月25日,崔东树发文称,中国进口车进口量从2017年的124万台持续以年均8%左右下行,到2023年仅有80万台。2024年1-2月汽车进口10.3万台,同比下降3%,下滑趋势延续。

随着中国汽车产业的不断强大,电动化转型改变了市场需求结构,燃油车需求持续萎缩,进口燃油车需求也出现明显下降。随着国际关系的不断复杂,还是要未雨绸缪建立更多的进口模式,维持进口车合理规模。

在2013-2015年世界经济低迷情况下的剧烈下滑后,2016-2017年进口增速稍有企稳改善,2018年以来持续下滑。

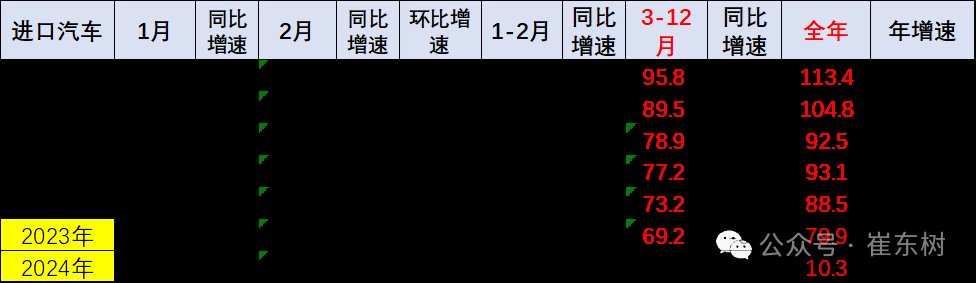

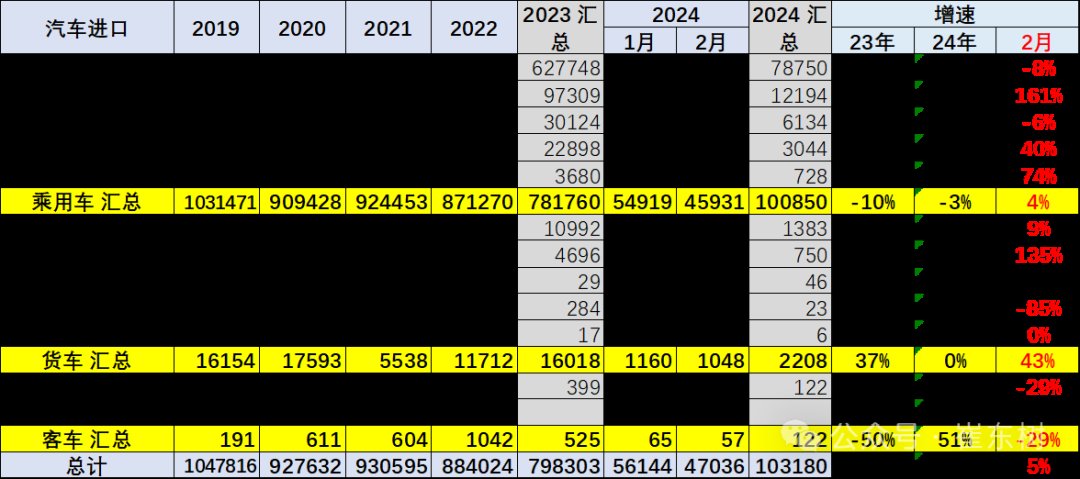

2023年进口规模锐减,1-12月进口仅有80万台,同比下降10%。目前2024年的月度进口量维持在月均5万台左右水平。

2024年1-2月汽车进口10.3万台,同比下降3%,近期汽车进口逐步回暖,换购需求增大,对2024年带来增量。

2021年进口车市场走稳,全年进口量93万台,同比增1%。2022年汽车进口量达到88.5万台,同比下降5%,相对于2020年进口量下降较大。2023年1-12月进口车进口79.9万台,同比降10%。

近期国际汽车生产回暖,加大进口车增量推动全年恢复消费增长的潜力仍较大。

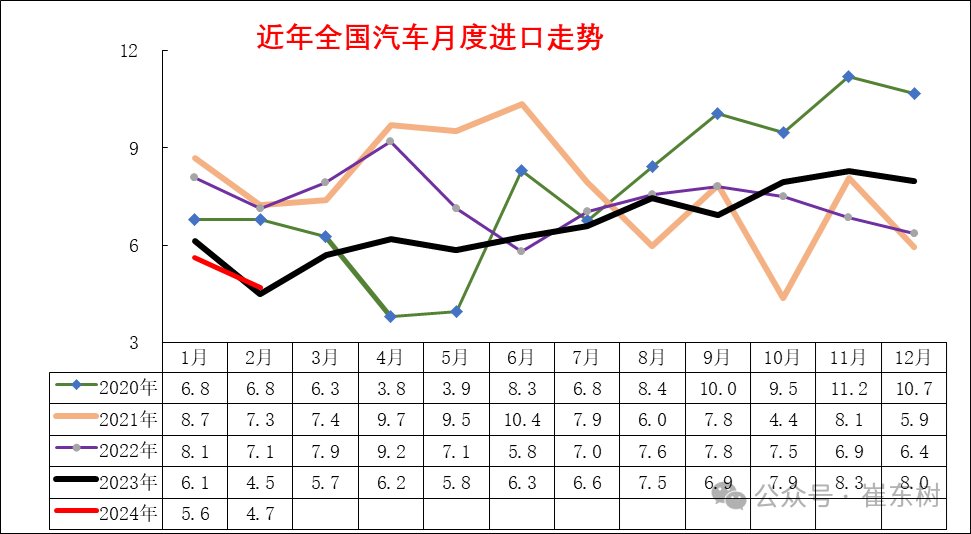

疫情后的进口乘用车恢复正常走势。从月度走势看,近几年的进口仍呈现季节性特征,呈现夏季走高,过山车的见顶回落走势特征。

2024年呈现正常季节走势,1月进口较2023年同期偏弱,2月进口走势回暖,但因为2月的自然日29天的因素可能推高2月进口量。2024年后期能否实现类似2023年的3月后一路向上的走势,仍是不确定。

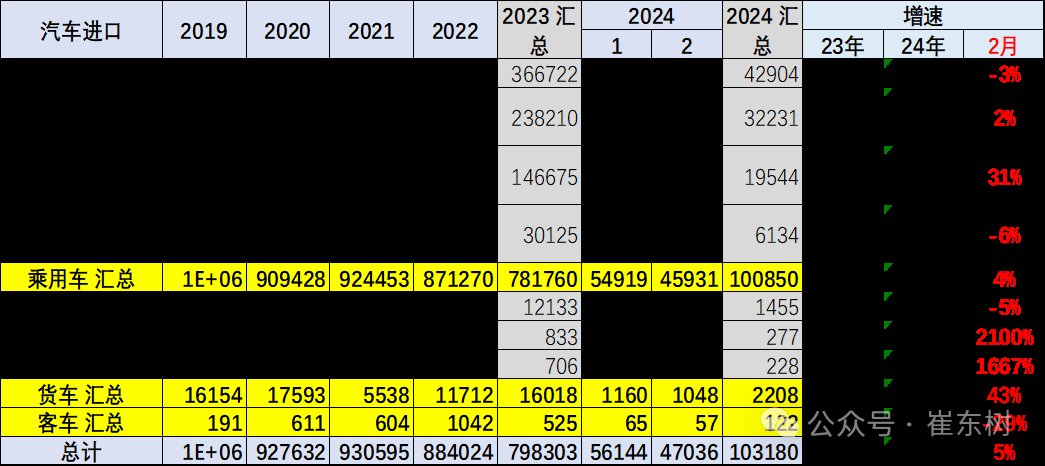

2017-2019年的进口车市都是相对稳定的。2023年进口整车80万台,相对2022年下滑较大。近两年传统的卡车进口较好,但2024年轻卡有所下滑。

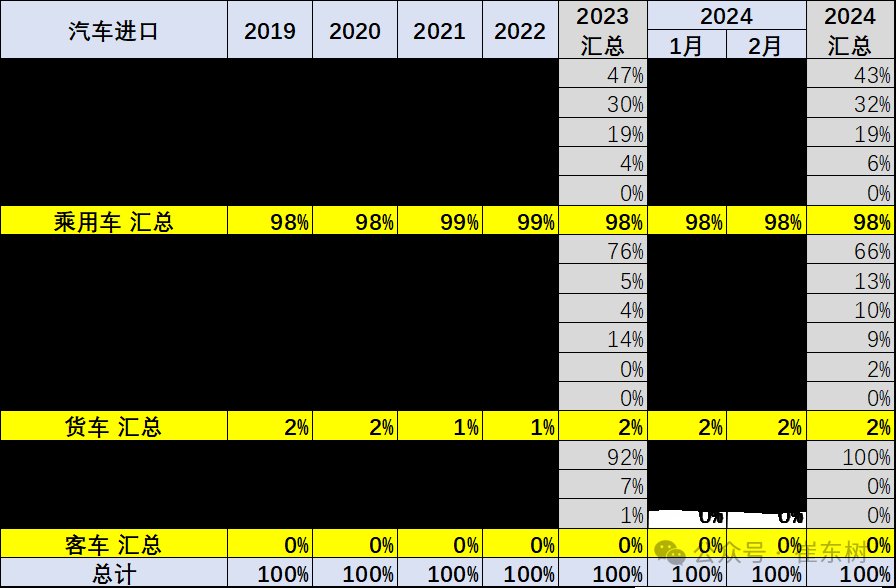

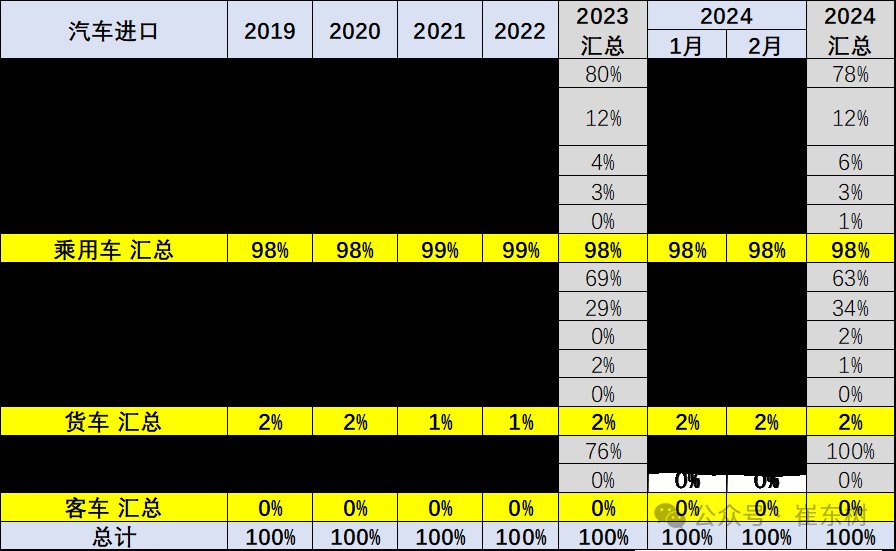

今年汽车进口结构中的乘用车占到98%的绝对主力地位,其中近两年四驱SUV进口偏弱。

2024年的商用车进口表现较强,尤其是卡车进口回升较大,其中牵引车和中卡较强。

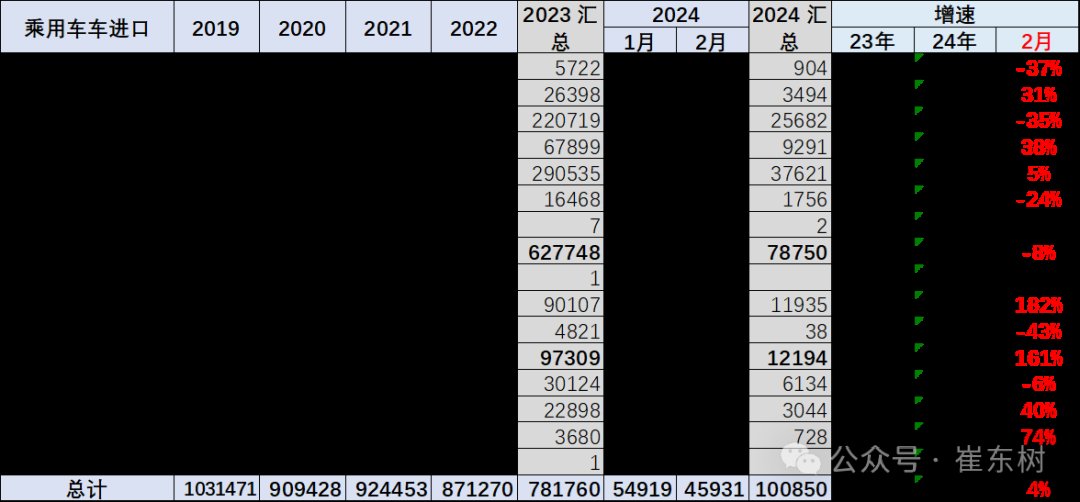

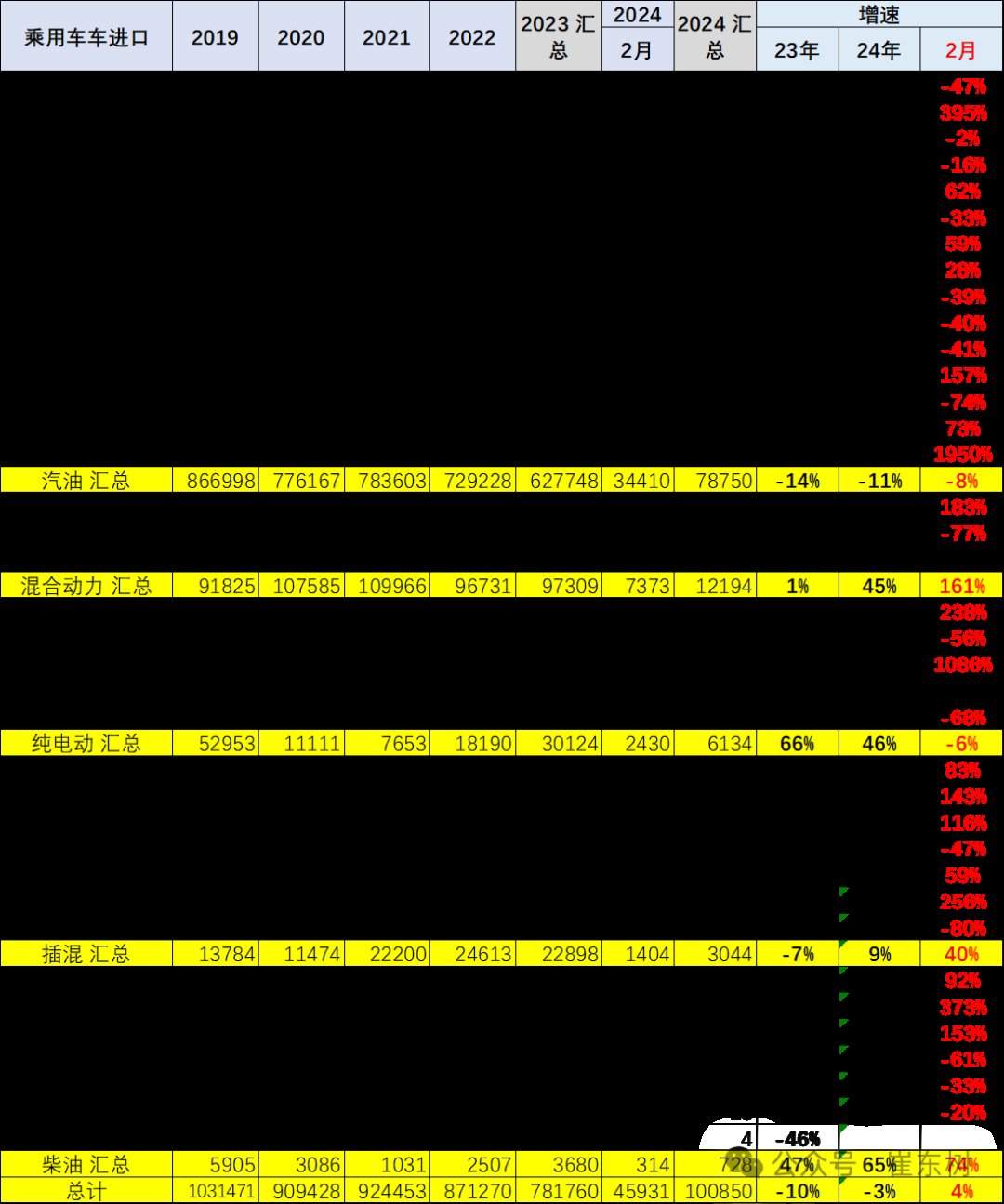

乘用车的传统燃料进口车市场下滑较大,纯电动的乘用车进口车表现很强,实现持续高增长。

卡车中柴油车占比回升,而汽油货车的占比下降,与牵引车需求相关。2024年的高端汽油皮卡进口表现缓慢。近期新能源乘用车市场表现相对较强,进口纯电动车市场也表现相对优秀。

今年乘用车新能源进口占比达到9%,较去年有明显提升。货车中的汽油车比例仍是较高的。

乘用车的进口车型排量集中于2升以下汽油车型,占比整个乘用车的进口量一半的比例。前期进口走势较强的2.5升-3升的大排量进口车占比下降,市场的高端化走势不强。

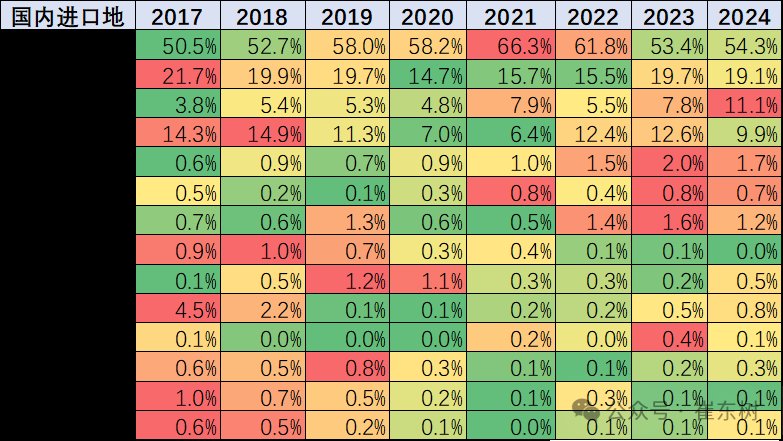

进口车主要是北京地区企业,北京有较强的总部经济的优势。吉林地区的进口车规模增大,说明进口新能源车较多。

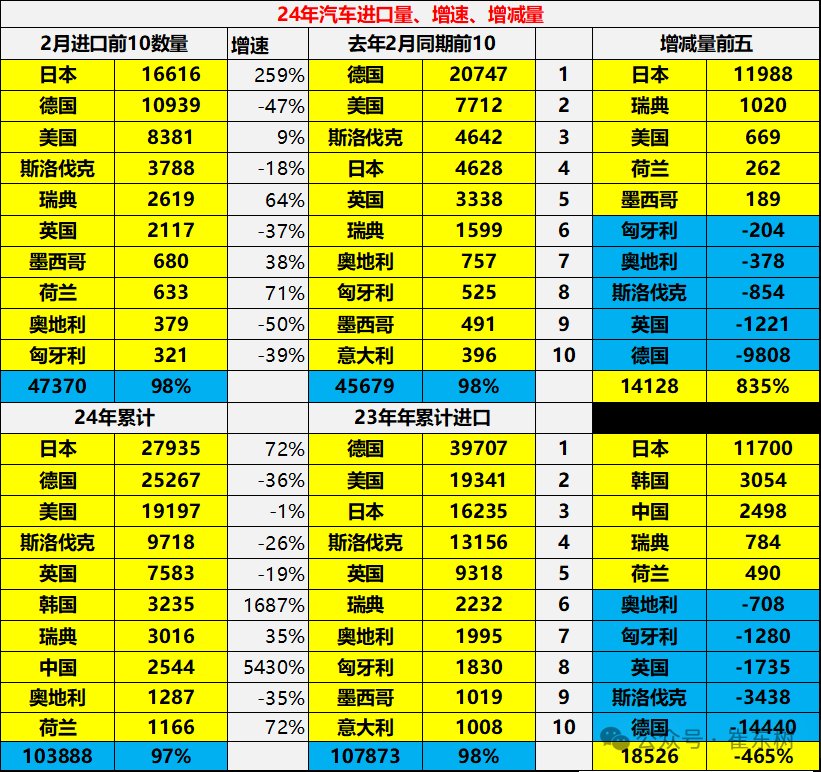

2024年进口车表现相对优秀的是日本、韩国、瑞典等前期主力国家,而2月日本和瑞典等进口车增量很好。

2023年日本进口车暴跌态势明显,今年日本进口增长72%。而德国等进口车下降36%。韩国进口仍在努力自救。

主力国家的进口占比保持在97%以上的比例,日本、韩国、墨西哥等市场回升较明显。

2019年前新能源车的进口数量较大,但2021年特斯拉国产导致的纯电动下滑的幅度较大。

2021年纯电动车受到特斯拉国产的影响而下降较大,但2022-2023年新能源的发展很好,让更多企业进口新能源。

2024年的纯电动的德国进口放缓,插混的美国进口表现较强,混动走势总体较强。

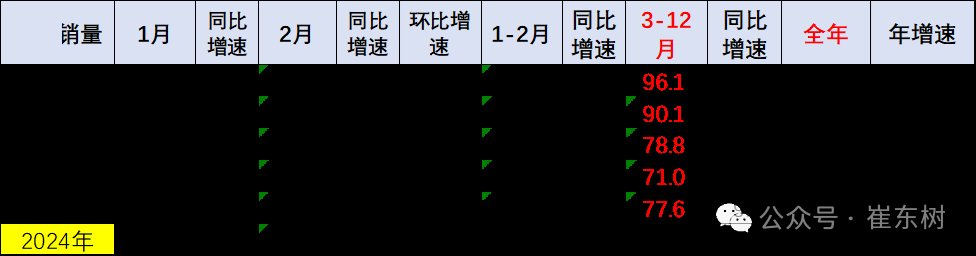

目前看进口车销量表现稍差,弱于国内国产豪华车市走势。2021年进口车销量达到94万台,相对于2020年销量下滑6%。

2022年进口车的销量84万台,同比2021年大幅低10%,也相对弱于国产车的表现。

2024年1-2月进口车交强险数据为13.1万台,同比下降1%。由于低基数的促进,今年1-2月进口车零售较强,未来压力仍大。

超豪华车的进口总体强势,过去几年持续增长,2023年以来出现下滑,2024年加速下滑。超豪华总体走强体现超高端消费群体的购买力实际上是上升的。

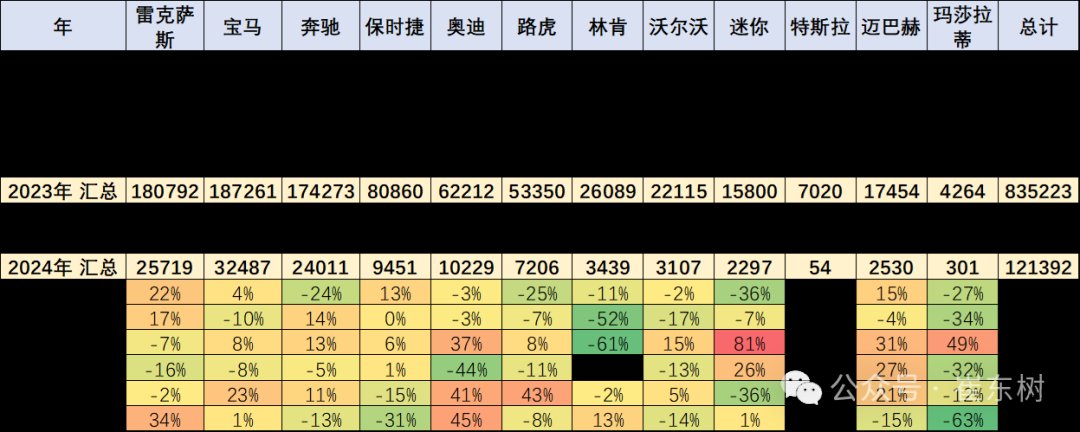

目前进口车增长主要靠豪华车的增长,主力进口豪华车占比大幅增长,雷克萨斯的进口零售暴增34%。奔驰和宝马、奥迪、路虎的表现总体较强,保时捷的近期表现偏弱。

合资品牌进口车快速萎缩,丰田与大众、斯巴鲁等部分品牌萎缩剧烈。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com