《中共中央关于进一步全面深化改革、推进中国式现代化的决定》强调,推动金融高水平开放。近年来,我国持续推进金融高水平对外开放,中国人民银行等金融管理部门先后推出50多项金融对外开放政策举措,其中许多举措与制度型开放有关。

业内专家表示,坚定不移地扩大开放是实现金融高质量发展的强大推动力和重要保障。接下来,应坚持统筹金融开放和安全,以制度型开放为重点推进金融高水平对外开放。

金融业开放持续扩大

党的十八届三中全会以来,我国按照国际标准持续推动债券市场、股票市场、金融衍生品市场对外开放,扩大跨境投融资渠道,金融市场制度与国际标准接轨,金融市场制度型开放不断深化。

债券通上线,QFII/RQFII全面取消额度限制,粤港澳大湾区跨境理财通业务试点不断优化,“互换通”开通……我国金融市场互联互通机制不断健全,资产种类更加丰富,外资参与中国市场的便利性进一步提升。

“金融开放是我国金融业改革发展的重要动力。”招联首席研究员董希淼表示,近年来,我国金融业对外开放速度大大提升,银行、证券、保险、基金等外资金融机构加快进入中国市场。与此同时,我国稳步扩大规则、规制、管理、标准等制度型对外开放,持续推进金融业开放新措施的法规制定和修订,以更加适应金融业对外开放的需要,更好地满足外资机构的需求。

《决定》提出,推动金融高水平开放。董希淼认为,这再次表明了中国金融业开放的信心和决心。

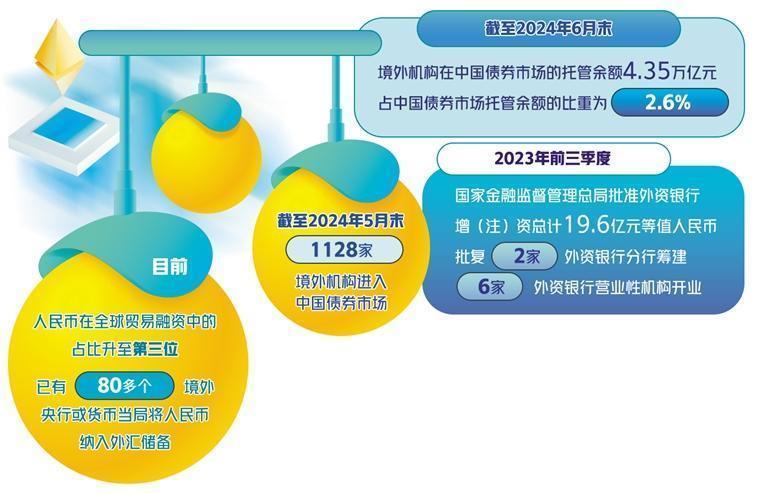

截至2024年5月末,1128家境外机构进入中国债券市场,境外机构在中国债券市场的托管余额达4.27万亿元。目前,人民币在全球贸易融资中的占比升至第三位,已有80多个境外央行或货币当局将人民币纳入外汇储备。截至6月末,境外机构在中国债券市场的托管余额4.35万亿元,占中国债券市场托管余额的比重为2.6%。环球银行金融电信协会(SWIFT)数据显示,人民币连续第8个月保持全球第四大最活跃货币的位置。

邮储银行研究员娄飞鹏认为,总体来看,近年来我国金融开放步伐加快、开放水平提高,对于优化金融竞争,增加金融产品和服务,提升资源配置效率,推动金融高水平服务实体经济等都发挥了积极作用。金融扩大开放有助于丰富我国经济社会发展的金融服务,借鉴吸收国外金融发展的先进经验,进一步提升我国金融服务实体经济能力和国际竞争力。

董希淼认为,金融业开放的加快和深化,有助于提升资源配置的效率,增加金融产品和服务的多元化与多样性,提升金融服务实体经济能力,有助于改善我国金融业的竞争环境,有助于进一步加强金融法治建设,培育形成竞争新优势,促进开放型经济的增长动能转变、发展方式转变。

“引进来”“走出去”并重

近年来,外资金融机构“引进来”和中资金融机构“走出去”均获积极进展,充分展现了中国金融业开放的积极成效。

当前,银行、证券、基金管理、期货、人身险领域的外资持股比例限制完全取消,在企业征信、评级、支付等领域给予外资机构国民待遇,放宽对外资机构在资产规模、经营年限等股东资质方面的要求,大幅扩大其业务范围……在一系列突破性进展下,越来越多的外资机构进入中国。

来自国家金融监督管理总局的数据显示,截至目前,境外24家全球系统重要性银行均在华设有机构,全球最大的40家保险公司有近半数进入中国市场。2023年前三季度,国家金融监督管理总局批准外资银行增(注)资总计19.6亿元等值人民币,批复2家外资银行分行筹建、6家外资银行营业性机构开业。

外资金融机构持续来华展业,展现出我国金融开放的成效和市场吸引力。董希淼认为,外资机构积极来华投资、展业,反映了中国市场具备较强的吸引力和广阔前景。以今年5月,第二家合资银行卡清算机构——万事网联开业为例,这标志着我国银行卡清算市场开放的持续推进和深化,将推动我国境内支付清算市场更好地遵从国际规则、提高服务水平、防控金融风险,对于推进金融供给侧结构性改革、提升金融服务实体经济能力具有重要意义。

在“引进来”的同时,中资机构也在加快“走出去”的步伐。近年来,我国以共建“一带一路”、《区域全面经济伙伴关系协定》(RCEP)、东盟10+3机制等为突破口,健全金融基础设施。据介绍,中国人民银行按照“共商、共建、共享”理念,不断完善市场化、多元化、开放、绿色的“一带一路”投融资体系。在市场化方面,坚持“企业主体、市场运作、互利共赢”原则,指导金融机构在合规基础上为共建“一带一路”提供丰富的金融产品和服务。在多元化方面,设立丝路基金,推动完成丝路基金两次增资,资金规模达到“400亿美元+1800亿元人民币”,丝路基金投融资能力大幅提高。鼓励金融机构开展股权投资。在开放方面,与国际金融公司、欧洲复兴开发银行、非洲开发银行等多边开发机构开展联合融资,鼓励中外金融机构开展第三方市场合作。

“接下来,金融高水平开放仍需‘引进来’‘走出去’并重。”娄飞鹏认为,我国作为全球第二大经济体,国内市场巨大,营商环境不断优化,这些都是吸引外资机构进入的关键因素,同时这些优势将持续存在。并且,随着我国经济高质量发展,营商环境进一步优化,将吸引更多外资金融机构来华展业兴业。近年来,中资金融机构“走出去”步伐加快,不仅机构覆盖面扩大了,国际竞争力也在不断提升,特别是围绕服务“一带一路”贡献了金融力量。后续中资金融机构仍需进一步加强全球范围布局,为中资企业“走出去”提供更好的金融服务。

以制度型开放为重点

“下一步,我国金融业开放还需要进一步扩大和深化。应积极推进和不断深化我国金融市场全面制度型开放,持续吸引境外金融机构加快进入、深度参与。”董希淼认为,应进一步提高金融市场开放和准入便利程度,持续扩大外资金融机构业务范围,支持外资金融机构在中国境内设立更多机构,不断创新产品和服务,加强与中资金融机构合作,更好地融入中国金融市场,分享中国经济高质量发展带来的机遇。同时,要稳慎扎实推进人民币国际化,推动境内金融机构更好地参与国际竞争,更多地“走出去”,实现在更大范围内市场资源的优化配置;积极参与国际金融治理,增强在全球金融体系中的影响力和话语权。

在娄飞鹏看来,以制度型开放为重点推进金融高水平对外开放,需要进一步完善负面清单管理,进一步增强开放政策的透明度、可预期性,完善政策沟通机制,以方便外资机构及时了解。同时,从国际规则的角度看,还应根据国际金融市场变化,及时修订完善法律法规和监管规则,进一步提高与国际规则的有效衔接。

越是开放越要重视安全。随着中国金融业的快速发展,在扩大开放的同时,必须统筹好开放与安全。业内专家认为,金融开放必须牢牢守好安全底线,必须提高驾驭高水平对外开放的能力,既要“放得开”又能“管得住”。

“金融安全是国家安全的重要组成部分,高水平对外开放需要高水平金融安全。”娄飞鹏表示,在扩大金融对外开放、积极推动“引进来”和“走出去”相结合的同时,一方面要加强对国际法律法规、投资所在国法律法规的研究,减少或避免“走出去”可能面临的法律风险;另一方面需要强化科技建设,特别是系统安全建设,提高金融科技自主研发水平,保障科技系统安全。此外要积极参与国际金融治理,提升国际话语权和影响力,为金融开放提供支持。

董希淼表示,金融管理部门要加强金融法治建设,进一步弥补制度短板和监管空白,依法合规加强对外资金融机构的监管。特别是要加强对跨境资本流动的监测、分析和预警,防范跨境资本异动对中国经济金融稳定带来的冲击;要引导和支持“走出去”的中资金融机构,更好地识别和防范国别风险等各类风险。同时,学习借鉴国际监管经验和标准,加强与发达国家监管机构交流合作,确保监管能力与开放水平相适应,更好地防范金融开放可能带来的各类风险,筑牢“防波堤”,牢牢守住不发生系统性金融风险的底线。 (经济日报记者 陈果静)

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com