友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com

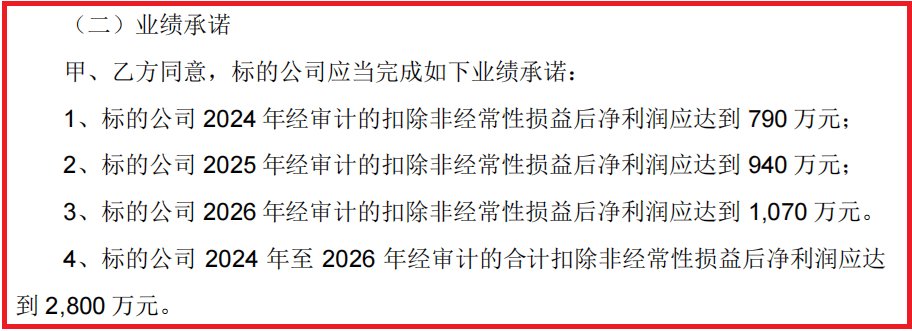

富乐德6800万元收购关联方资产:实缴资本不足700万元 业绩承诺增速下降

39

0

相关文章

近七日浏览最多

最新文章

标签云

时代财经

毛利率

归母净利润

动力电池

宁德时代

净利率

三只松鼠

良品铺子

资产负债率

净现金流

股价

中金公司

股份

生猪养殖

华能国际

国家队

基本每股收益

迈瑞医疗

国家基本药物目录

北美市场

贷款

光大证券

招商银行

gpu

半导体材料

新股

半导体

发行市盈率

中超

时代周报

国联证券

乐歌股份

跨境电商

人民币汇率

新能源汽车

葱油

私募基金

天风证券

国金证券

金融界

cpu

处理器

新能源

a股

股票

减持

应收账款

太阳能电池

ipo

深交所

陶瓷

中信证券

保荐机构

科大讯飞

中国人民银行

人民银行

周转率

价值投资

投资收益

招商证券

东北证券

小额贷款

abs

国产品牌

张家界

长白山

中国人寿

卫星

华为

心理健康

三农

红星新闻

天眼查

伏明霞

吐司面包

王鹤棣

吐司

俞敏洪

新东方

app

万军伟

体育产业

无人机

奥运

小米科技

青岛

小米

人工智能

南京

中国中铁

孟美岐

蚂蚁集团

股票质押

净资产收益率

三一重工

研究院

中国铁建

张继科

市场营销

王俊凯

易烊千玺

王源

工作室

广州

联想

晶片

谷歌

机器人

自动化

爱因斯坦

西部电力

能源电力

知名企业

国家能源局

韩国

教授

任职

本科

韩

国家学者

顶尖科学家榜单

美国

海关

关税

芯片

税号

美国商务部

商务部

药品

仿制药

特朗普

台湾

制造业

美商务部长

荷兰

碳化硅

德国

外交部

林剑

唐纳德特朗普

豪威

雷军

微电子

民营企业家

英伟达

国产芯片

芯片技术

科技领域

国家安全

出口管制

商务部新闻发言人

中国

稀土

美国出口

日本

合肥

国产光刻机

周一

拜登政府

出口限制

乔拜登

恩智浦

台积电

欧洲

英飞凌

涨停

个股

港股

中芯国际

天齐锂业

板块

创业板指

大数据

美联储

etf

光伏发电

建发

基金管理公司

基金

科创板

黄仁勋

电子

南昌大学

日元

日本央行

指数

digitimes

研究中心

中海油

巴菲特

苹果

杭州

东京

藻类

水务公司

南方周末

良渚

余杭

庄子

北海

天明

滨江区

水务书

脏水

臭水

自来水

粪水事件

粪水

水管

污染水

西湖

江南

杭城

黄公望

城市风华录

客服

骗子

徐阿姨

王菲

张柏芝

陈冠希

李亚鹏

谢霆锋演唱会

西子

电梯

跳楼

陈夏鑫

科技有限公司

枕套

亚朵酒店

钻戒

戒指

裴经理

珠宝商

中国黄金

昆明

广东

金涛

云南省

机器视觉

数字经济

北仑区

宁波市

电视剧

导演大会

优秀女演员奖

刘非

刘捷

李荐国

政协原党组成员

李知恩

济州岛

韩国旅游

临平

影视

视听

微短剧

二次攀峰

蒋经国

蒋孝勇

蒋友柏

蒋友青

蒋家第四代

代驾

宝马

小哥

嫖娼

扫黄行动

公安

售假

网红

强制措施

淫秽网站

淳安

嘉兴

广电

浙江省

噪音

阳台

高铁房

开发商

临安

吴越

大理

悠然

青山湖

张凌赫

自然景观

爱你韩国电视剧

文旅

爱奇艺

徐若晗

蒋欣

钟汉良

直播

马化腾

电商之都

短剧之都

马云

阿里园区

阿里巴巴集团

搓澡师

面包

spa

美容院

王艳

河南大学

大学

王丽群

教务处

学校

汪滔

大疆

陈涛

黑飞

飞机

融资

震感

台南

地震

上海

厦门

豪宅

二手房

法拍房

次新房

关联方

香港联交所

港元

南京银行

中国建设银行

北京银行

中国证监会

债券

票面利率

上交所

财经

中医药

投资

李彦宏

要约收购

恒丰银行

国泰君安

山东省

金融资产

花旗

上海证券交易所

基准利率

东湖高新

中粮集团

显卡

天津市