本文来源:时代周报 作者:彭晨雨

来源|时代投研

作者|彭晨雨

编辑|孙一鸣

“新国九条”出台后,军信股份(301109.SZ)定增募资额砍半,两大募投项目消失,背后有何玄机?

7月15日,军信股份收购湖南仁和环境股份有限公司(下称“仁和环境”)63%股权并募集配套资金项目提交注册,成为“新国九条”发布后首家提交注册的重大资产重组项目。

值得关注的是,这场并购可谓历经波折,前后耗时一年多,历经三轮问询,相较于初版方案,最终募投项目数量、募资额均砍半,定增计划才得以成功过会。

此外,军信股份溢价近三倍并购仁和环境,但标的公司2024—2027年的业绩承诺却不及2023年的盈利水平,且存在大客户依赖、应收账款高企等情况。

7月19日,针对募投项目和募资额砍半、标的公司业绩承诺偏低等疑问,时代投研致电军信股份咨询。军信股份工作人员表示,交易方案变更系根据市场变化情况结合上市公司及标的公司自身财务状况,基于谨慎性原则,并经交易双方协商决定;对于业绩承诺偏低,主要系2023年消费复苏,仁和环境业绩增速高于预期。

定增一波三折,募资额砍半

公开资料显示,军信股份主要业务包括垃圾焚烧发电、污泥处置、渗沥液(污水)处理和灰渣处理处置等。该公司主要通过取得项目特许经营权的方式,对生活垃圾、市政污泥、垃圾渗沥液等处理处置设施进行投资及运营管理。

深交所官网显示,早在2023年2月,军信股份就公告称筹划收购仁和环境的资产重组事宜;同年8月,军信股份重大资产重组项目获受理,开启了一波三折的定增之旅。

从申报到过会,军信股份此次重大资产重组耗时一年多,共历经三轮问询,去年底还一度中止,不可谓不曲折。

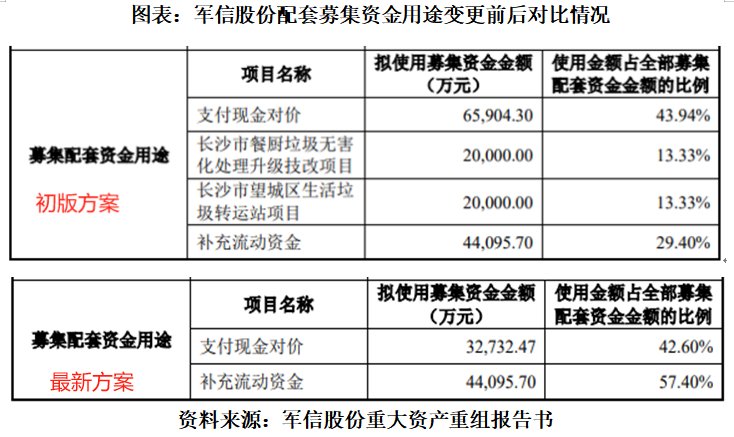

据公告,军信股份原计划募集配套资金不超过15亿元,其中6.59亿元用于支付并购现金对价,4.41亿元用于自身补流,4亿元用于仁和环境的两个项目建设。

据重大资产重组报告书,在2023年已披露收购事宜后,仁和环境先后两次进行了共计4亿元的现金分红,恰好与其计划募资4亿元的两个项目建设资金需求相符。

需要注意的是,近年来,军信股份并不缺钱,多次进行大额分红。

2022—2023年,军信股份现金分红金额分别为3.69亿元、3.69亿元,占各期归母净利润的比例分别为79%、72%,两年累计分红7.38亿元。2023年末,军信股份的货币资金高达8.7亿元。

对于上述情况,在三轮问询中,深交所都重点关注了军信股份募集配套资金用途及规模的合理性、必要性等问题。

首轮问询中,深交所要求军信股份补充说明仁和环境在现金分红的同时,募集配套资金建设相关项目的合理性。

在第二轮问询中,深交所再次要求军信股份补充披露募资用于仁和环境两个项目建设的必要性,募资用于补流的必要性和融资规模的合理性。

在第三轮问询中,深交所继续追问,要求军信股份补充披露在公司与仁和环境历年现金分红比例较高的同时,募资用于补流和仁和环境两个项目建设的必要性,并论证募资用途及规模的合理性。

在深交所三轮问询之下,军信股份被迫砍掉两个募投项目,募资总额也近乎砍半。

相较最初方案,军信股份最新的定增方案调整幅度较大,募集配套资金上限由原来的15亿元缩减至7.68亿元,降幅为48.8%;募投项目由原来的四个减少至两个,删除了仁和环境两个项目建设;收购仁和环境的现金支付对价由6.59亿元降至3.27亿元,减少的现金改为股份支付,交易对价总额不变。

值得一提的是,经过调整后的募集配套资金并未降低补流金额,补流项目与原计划保持一致。

标的公司业绩承诺低于2023年水平

军信股份此番大手笔并购仁和环境,近三倍的高溢价同样备受市场关注。

重大资产重组报告书显示,以2022年12月31日为评估基准日,仁和环境100%股权采用收益法得出的评估结果是38.87亿元,增值率高达284.14%。

参考该评估值,扣除过渡期内仁和环境4亿元现金分红,经各方协商一致后,仁和环境63%股权交易作价确定为21.97亿元。

奇怪的是,在高溢价收购的背后,仁和环境股东对于2024—2027年做出的每年业绩承诺却明显低于2023年的净利润。

业绩补偿协议显示,业绩承诺方承诺仁和环境在2023年至2027年实现净利润合计不低于21.98亿元。

其中,2024—2027年,净利润分别不低于4.16亿元、4.36亿元、4.58亿元、4.75亿元。

公告显示,2022—2023年,仁和环境的净利润分别为4.61亿元、4.96亿元。

可见,仁和环境2024年至2027年每年的承诺净利润均低于2023年的水平,2024年至2026年的承诺净利润甚至低于2022年的水平。

此外,仁和环境还存在大客户依赖、应收账款高企等隐患。

据重大资产重组报告书,2022—2023年,仁和环境前五大客户收入占营业收入的比例分别为88.14%和87.62%。其中,第一大客户长沙市城管局的营收占比分别为68.37%和71.6%,占比较高。

由于经营业绩明显依赖于第一大客户,仁和环境的应收账款也呈现递增趋势。

2021年至2023年各期末,仁和环境的应收账款账面余额分别为1.87亿元、3.52亿元、5.94亿元,占营业收入的比例分别为16.05%、36.33%、57.84%,均逐年快速增长。

同期末,仁和环境对长沙市城管局的应收账款账面余额分别为1.43亿元、2.97亿元、5.41亿元,占应收账款总额的比例分别为76.49%、84.39%、91.03%。

由此可见,仁和环境的营收并未完全转化为真金白银,其应收账款余额增长主要系第一大客户长沙市城管局应收账款账面余额逐年递增所致。

受此影响,仁和环境的应收账款周转率由2021年的6.29次下滑至2023年的2.32次;应收账款周转天数由2021年的58.02天增长至2023年的157.23天。

与之对比,2023年,仁和环境可比同行的应收账款周转率均值为4.69次/年,为仁和环境的2倍。

(全文2080字)

免责声明:本报告仅供时代商学院客户使用。本公司不因接收人收到本报告而视其为客户。本报告基于本公司认为可靠的、已公开的信息编制,但本公司对该等信息的准确性及完整性不作任何保证。本报告所载的意见、评估及预测仅反映报告发布当日的观点和判断。本公司不保证本报告所含信息保持在最新状态。本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。本公司力求报告内容客观、公正,但本报告所载的观点、结论和建议仅供参考,不构成所述证券的买卖出价或征价。该等观点、建议并未考虑到个别投资者的具体投资目的、财务状况以及特定需求,在任何时候均不构成对客户私人投资建议。投资者应当充分考虑自身特定状况,并完整理解和使用本报告内容,不应视本报告为做出投资决策的唯一因素。对依据或者使用本报告所造成的一切后果,本公司及作者均不承担任何法律责任。本公司及作者在自身所知情的范围内,与本报告所指的证券或投资标的不存在法律禁止的利害关系。在法律许可的情况下,本公司及其所属关联机构可能会持有报告中提到的公司所发行的证券头寸并进行交易,也可能为之提供或者争取提供投资银行、财务顾问或者金融产品等相关服务。本报告版权仅为本公司所有。未经本公司书面许可,任何机构或个人不得以翻版、复制、发表、引用或再次分发他人等任何形式侵犯本公司版权。如征得本公司同意进行引用、刊发的,需在允许的范围内使用,并注明出处为“时代商学院”,且不得对本报告进行任何有悖原意的引用、删节和修改。本公司保留追究相关责任的权利。所有本报告中使用的商标、服务标记及标记均为本公司的商标、服务标记及标记。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com