友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com

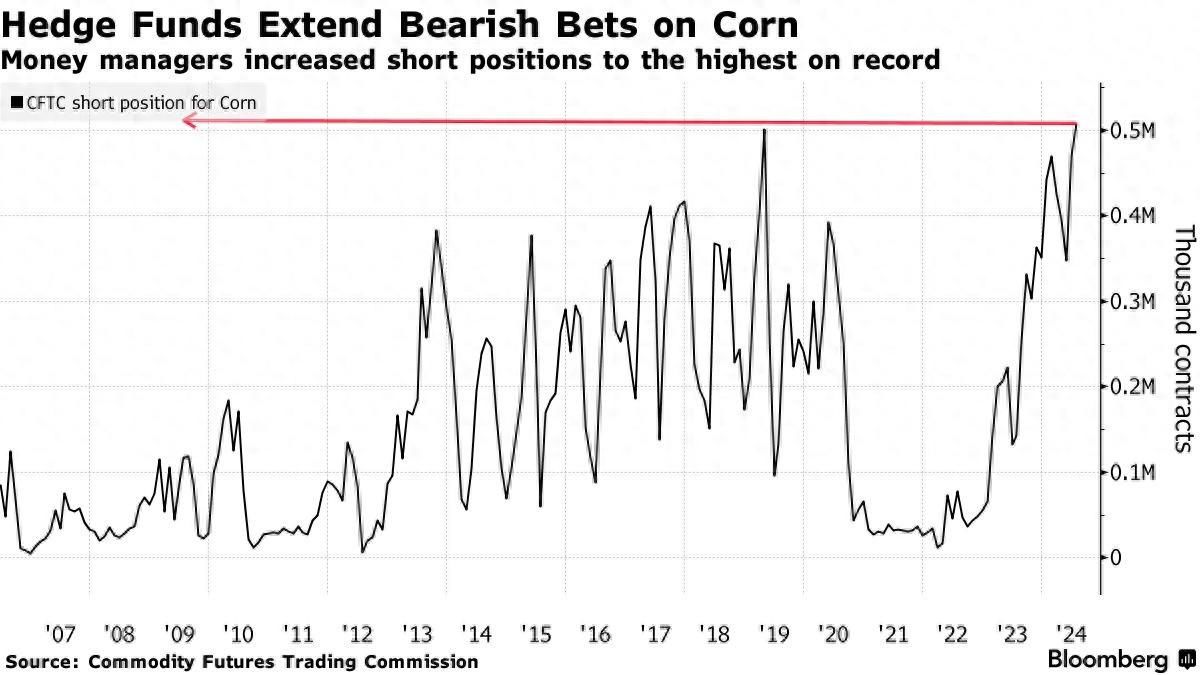

对冲基金大肆做空玉米! 芝商所玉米空头仓位创历史纪录

20

0

相关文章

近七日浏览最多

最新文章

标签云

a股

股票

对冲基金

市场信心

华尔街老兵

美联储

100指数

高盛

日本央行

日元

美国

ebay

岸田文雄

日本

大宗商品

全球经济

基金经理

微软

alphabet

自由现金流

英国

nhk

瑞银

美元

板块

etf

ipo

sec

央行

疫情

美股

基金管理人

纽约证券交易所

美国银行

kris

英镑

英国央行

小盘股

减持

美国政府

伯克希尔

巴菲特

鲍威尔

美债

全球央行

金价

周大福

黄金

货币政策

期货

comex

现货黄金

黄金储备

协会

黄金etf

世界经济

俄罗斯

量化宽松

欧洲央行

中国央行

印度央行

非洲

京东金融

投资

期货市场

opec

美国农业部

印度

净流入

债券基金

基金份额

美元指数

人民币国际化

财经

山东黄金

山东

IMF

七国集团

基准利率

债券

归零

爆仓

比特币

苹果

红枣

窄幅震荡

贵金属

黄金白银

白银

指数

标普

炼焦煤

英伟达

美债收益率

股票回购

arm

谷歌

奥尔特

螺纹钢

豆油

中国人寿

土耳其

金融资产

恒生指数

创业板指

台湾

日本东京

芝加哥

熔断

东京证券交易所

莎士比亚

野猪

布鲁克

加拿大

克里斯蒂安

萨拉赫

自由基

糖尿病

类黄酮

2型糖尿病

牛肉

冰箱

鸡蛋

寄生虫

fgo

布伦特原油

咖啡豆

越南

菲律宾

砂糖橘

蒲式耳

冷链物流

白皮书

摩根士丹利

冷链

交易所

loewe

澳大利亚

美国商务部