作者|Eastland

头图|电影《华尔街之狼》

根据顺丰控股(SZ:002352)于2024年3月27日发布的《2023年年度报告》:财年营收2584亿,同比下降3.4%;归母净利润82.3亿,同比增长33.4%。

另据2024年4月30日发布的《2024年一季度报告》:季度营收654.3亿,同比增长7%;归母净利润19.1亿,同比增长11.1%。

从席卷全行业的价格战中抽身后,顺丰营收增速放缓,盈利能力逐年恢复,但未来业绩的走势仍不明朗。

“顺丰溢价”保住了

1)“顺丰溢价”

2014年,顺丰业务量16.1亿件、均价23.6元/件。这一年,全国快递总业务量140亿件、均价14.7元/件。概括起来就是:收费比行业均价高六成(溢价率为61.2%),市场份额超过一成(市场份额为11.5%)。

随后几年,快递行业价格单边下降,顺丰没有参与“内卷”。到2018年,顺丰票均收入23.1元/件,溢价率高达93.7%,但市场份额跌至7.63%。

2019年,顺丰价格略有松动,但仍保持在高位(21.9元/件),溢价率达85.9%、市场份额7.61%。

2020年,顺丰终于低下高贵的头,开始“以价换量”。

但在2021年溢价率跌至64.3%后,顺丰疑似放弃“以价换量”,单票收入逆势上涨。2023年溢价率重返75.7%。

顺丰以直营模式起家,成本天然地高于加盟模式,价格再怎么降仍然远高于行业平均水平。

顺丰也曾尝试加盟模式,运营主体是“丰网信息技术”。2023年5月,顺丰以11.83亿出售丰网100%股权,意味着回归高价提供高品质服务的“主航道”。

2)放弃执念

2023年,全国快递业务量达1320.7亿件,同比增长19.4%;业务收入1.2万亿,同比增长14.3%;均价9.14元/件(2022年均价9.56元/件)。

快递业务中:异地快递1153.6亿件,同比增长20.5%;同城快递136.4亿件,同比增长6.6%;国际/港澳台快递30.7亿件,同比增长52%。

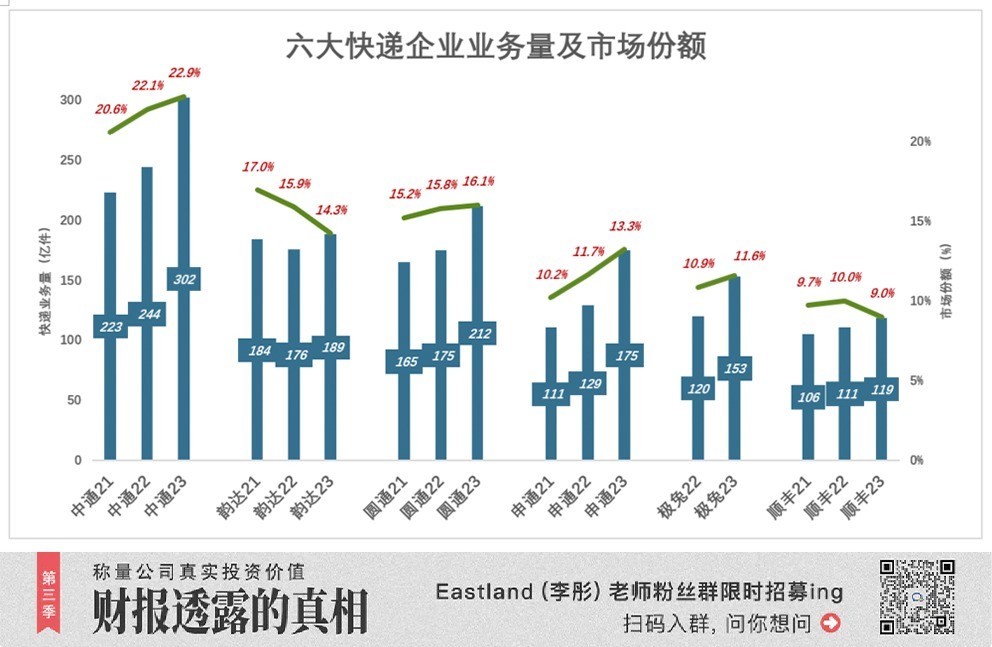

中通、韵达、圆通、申通、极兔、顺丰六家(不包括京东物流),业务量合计1150亿件,总市场份额达87.1%。

中通、申通、圆通、极兔四家,市场份额都有所增长——中通业务量突破300亿件,市场份额22.9%;圆通业务量达212亿件、市场份额16.1%;申通业务量175亿、市场份额13.3%;极兔业务量153亿、市场份额11.6%;

韵达、顺丰市场份额下滑——韵达业务量189亿、市场份额14.3%,丢失1.6个百分点;顺丰业务量119亿件、市场份额9%,丢失1个百分点。

失去溢价,顺丰将泯然众人;市场份额过低,则行业地位堪忧。

虽说两个都要保,但顺丰对“10%市场份额”似乎并无执念。

“无中生有”的利润

1)“神奇“的毛利润率

以2015年为基准——票均收入23.8元/件,速运业务毛利润率19.9%,每单赚4.7元。

2016年-2019年,票均收入降幅不超过8%,毛利润率降幅不到3个百分点;

2020年开始以价换量,票均收入较2015年下降25.4%,但速运业务毛利润率仍达16.4%;

2023年票均收入较2015年的跌幅达32.6%,速运业务毛利润率为12.7%。

顺丰的神奇之处在于:2023年较2015年每单少赚7.8元,却没有“送一单赔一单”,而是“无中生有“地赚到2.1元。

2)绩优股本色未改

蓝色折线代表毛利润(率)、彩色堆叠柱代表费用(率),蓝色淹没彩色才能获得经营利润。

价格战前的2018年,顺丰毛利润163亿、毛利润率17.9%;销售、行政、研发三项费用总额为112亿,总费用率12.1%;

价格战中的2021年,毛利润停滞,利润率跌至12.2%;三项费用合计200亿、总费用率9.7%;

2022年,毛利润恢复增长。

2023年再度下跌至331亿,毛利润率12.8%;三项费用合计176亿、总费用率8.9%;

2018年,顺丰毛利润率比总费用率高5.6个百分点;2021年两者差距仅剩2.7个百分点;2023年,重新拉大到4个百分点。

尽管参与价格战,顺丰没有失去绩优股的风范——蓝色“高高在上”,可以像携程那样号称“血液里流淌着盈利的基因”。

3)成本结构变迁

将营业成本、销售费用、管理费用、研发费用等按性质分类,排在第三位的是外包成本(人力外包、运力外包)、运输成本和职工薪酬。

2023年,此三类支出合计占营收的65.6%,较2018年低10.7个百分点。

外包是降本增效的利器

2018年,外包成本400亿,占营收的44%;

2020年,外包成本大幅提高到819亿,占营收的53.2%;其中,人力外包547亿,运力外包272亿;

2021年,外包成本突破1000亿,占营收的51.9%;其中,人力外包715亿,运力外包360亿;

2022年,外包成本增至1160亿,占营收的比例大幅回落至43.4%;其中,人力外包778亿,运力外包382亿;

2023年,外包成本1270亿,占营收的49.2%;其中,人力外包886亿,运力外包384亿;

九年前(2015年),顺丰外包成本79.1亿,仅占营收的20%;2016年成功借壳上市,外包成本占营收的比例跳涨至36.5%;2017年外包成本283亿,占营收的39.8%……到2023年,累积增长十几倍!

若非如此,顺丰恐已失去盈利能力。

职工薪酬

2017年,顺丰有领薪员工13.64万,总薪酬163亿,人均年薪约12万元。

2020年,顺丰业务量较2017年增长167%,但领薪员工人数下降了10.9%;一线操作类人员更是从2017的10.2万降至2020年的6.6万,降幅达36%。

与2017年相比,2020年顺丰人均处理包裹数提高了3倍!除技术进步、管理水平提高外,2020年顺丰首次年人力外包支出达547亿!

截至2023年末,顺丰领薪员工15.3万(一线操作类8.7万)、薪酬支出318亿,人均年薪约20万。

2018年,薪酬成本占营收的21.9%;2023年降至12.3%,相差9.7个百分点。

顺丰始终没有大规模采用劳务派遣这种用工方式,而采用“更先进”的“人力外包”:前者是用人方、派遣方及劳动者间的三方合作;后者是发包方与承包方间的合作,用人单位与劳动者无直接法律关系。

运输成本

运输成本包括陆运、铁运、空运、海运及末端收派件成本。

2018年,顺丰运输成本94亿,占营收的10.3%;

2021年,顺丰运输成本大幅提高到349亿,占营收的16.8%;

2022年,顺丰运输成本686亿,占营收的25.7%;

2023年,顺丰运输成本降至446亿,占营收的17.5%;

截至2023年末,顺丰拥有10万辆干支线货车及10万辆末端收派件车,全年处理近120亿件包裹;

2023年,顺丰全球航空发货总量达210万吨(其中国际发货55万吨)。

2023年,顺丰铁运、海运发货量分别为250万吨,126万标准集装箱。

内卷是全方位的。除了价格,还要卷时效、客户满意度,这些都由庞大、高效的运输能力保障,运输成本是顺丰最硬核的支出,这方面的钱不能省。

稳定赚钱的业务只有一个

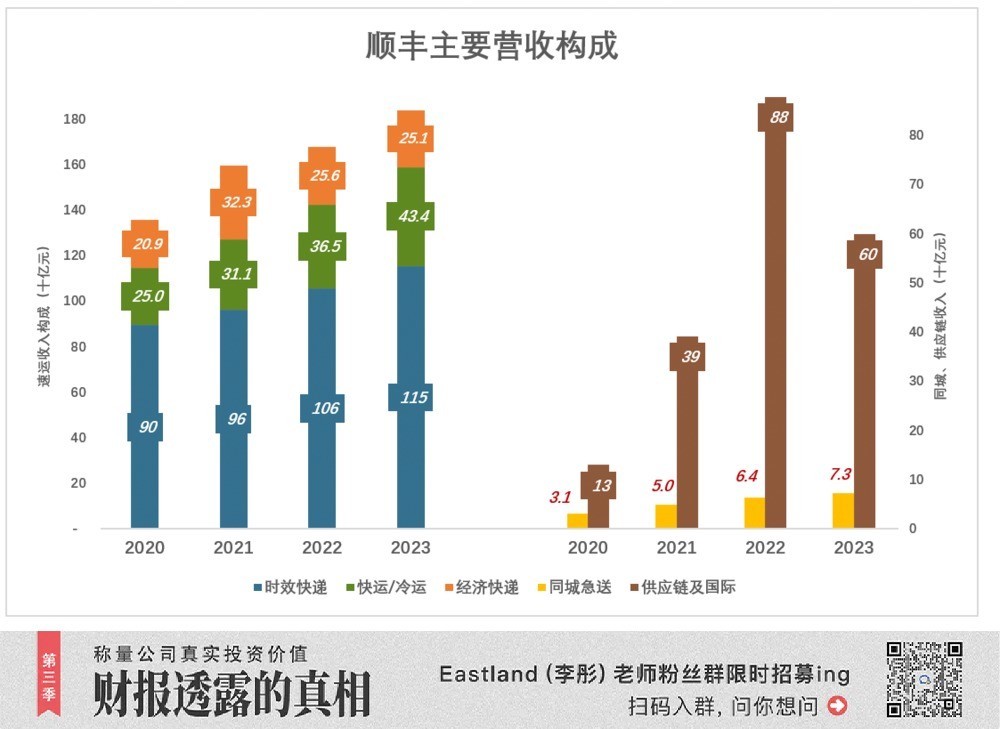

1)营收构成

“物流及货代“收入占顺丰总营收的比例接近100%(2023年为97.2%)。

时效快递是顺丰的王牌业务,面向个人、企业、商家提供时效性强的高品牌门到门寄递服务。2023年此项业务营收达1155亿,同比增长9.2%;

经济快递面向电商,提供有品质保障的高性价比服务。电商卖家对价格高度敏感,服务此类客户不是顺丰的长项。2021年经济快递营收254亿,同比增长21.9%;2022年营收增速降至0.5%;2023年,经济快递营收250.5亿,同比下降2%(主要原因是剥离了采取加盟模式的丰网)。

快运/冷运均为To B业务,提供大件配送、批量运输、生鲜/药品运输等服务。2023年,快运/冷运营收434亿,同比增长18.8%;

供应链及国际业务主要服务于制造企业、跨境电商,2022年营收达879亿,同比增长124%;2023年营收跌破600亿,同比下降31.7%。

同城急送面向餐饮门店、零售/电商商家、个人/企业提供即时配送服务,与美团有很大交集。2023年收入72.5亿,同比增长12.6%。

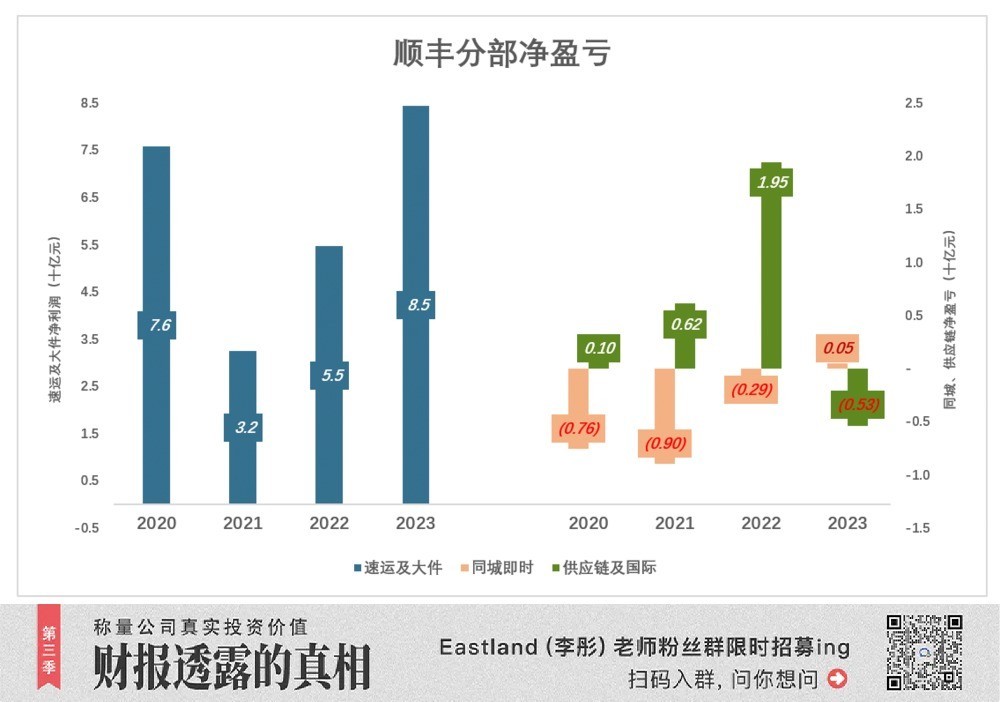

开展的业务虽多,能稳定赚钱的业务却只有一项。

2)分部业绩

2023年,速运及大件分部总营收1868亿(抵消分部间交易),净利润84.5亿(同比增长54.6%)、利润率4.5%;

2023年,同城急送业务首次亏损,净利润5060万、利润率0.7%;

2022年,速运及大件业务净利润达19.5亿;2023年营收暴跌,净亏损5.3亿。

2023年,供应链业务由盈转亏,同城急送扭亏为盈,都无法确认可以稳定赚钱。

*以上分析仅供参考,不构成任何投资建议

你对当前的投资市场有哪些疑惑?

目前作者Eastland的粉丝群正在招募中,他可谓是财报解读方面的专家,本篇是他第989篇上市公司的分析文章,扫描下方二维码,即可加入彤师粉丝群,与他直接沟通~

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com