友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com

美联储最新宣布→

27

0

相关文章

近七日浏览最多

最新文章

北京时间3月21日凌晨,美国联邦公开市场委员会(FOMC)公布最新利率决议,维持联邦基金利率目标区间在5.25%至5.5%之间不变,符合预期。这是继2023年9月后,美联储连续第五次暂停加息。

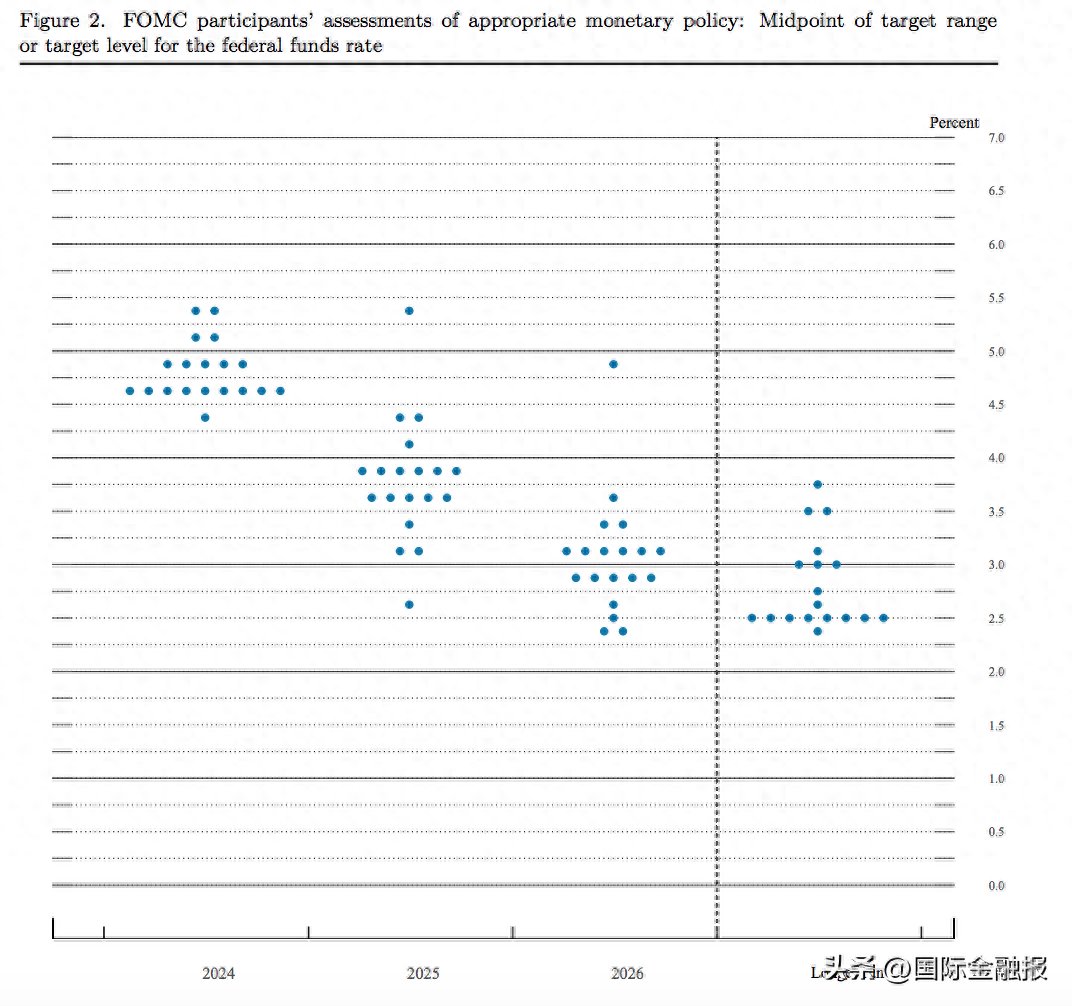

点阵图显示,今年三次降息25个基点的预期不变,但美联储上调了明后两年及更长期的利率预期。此外,美联储上调了2024年核心PCE通胀预期至2.6%。

美联储主席鲍威尔重申政策利率或已达峰值,今年某个节点降息是合适的,缩减QT马上会发生,更长周期的目标是,重返主要持有美国国债的状态,不希望储备金短缺的问题重演。

昨夜美股大涨,截至收盘,道指涨401.37点,涨幅为1.03%,报39512.13点;纳指涨202.62点,涨幅为1.25%,报16369.41点;标普500指数涨46.11点,涨幅为0.89%,报5224.62点。

今年或降息3次

美联储政策声明几乎和上一次一模一样。声明指出,过去一年通胀已经降温,但仍处于“高位”;仍坚定致力于将通胀率恢复至2%;就业风险和通胀目标正在取得更好的平衡;经济前景不确定,美联储“高度关注”通胀风险。

本次唯一改动的是,将上次“就业增长自去年初以来有所放缓,但仍强劲”的表述改为“就业仍强劲”。

和前13次会议一样,本次会议的声明未公布新的缩减资产负债表(缩表)路线,继续重申将按此前公布的计划继续减持国债、机构债和机构抵押贷款支持证券(MBS)。

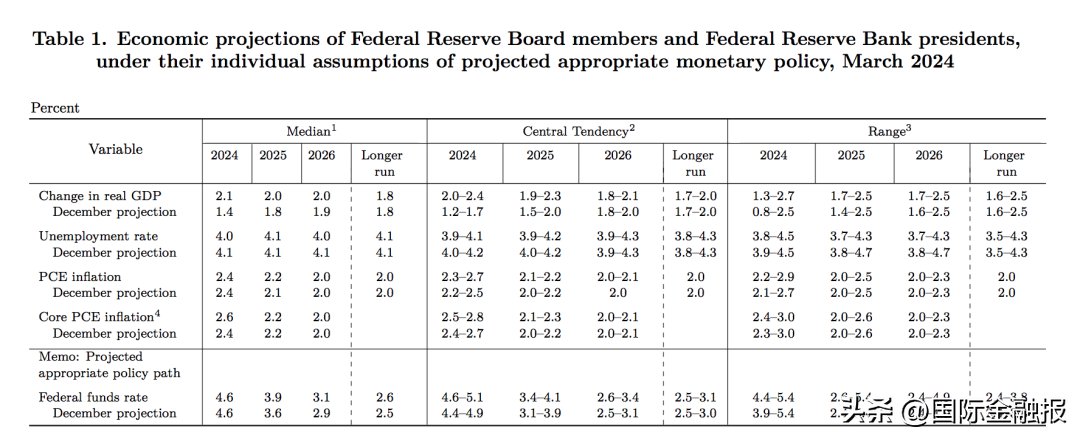

美联储点阵图显示,2024年底联邦基金利率预期中值为4.6%,与2023年12月预持平,意味着今年内会降息75个基点,相当于共有三次25个基点的降息;2025年利率预期中值为3.9%,此前为3.6%;2026年利率预期中值3.1%,此前为2.9%;长期利率预估为2.6%,此前为2.5%。

与去年12月相比,本次美联储官员对今年降息次数的预测更加集中为三次。

鲍威尔回避了记者提出的是否会在今年5月或6月会议上首次降息的问题,表示美联储不会为未来会议作任何承诺,将继续在每一次会议上分别作出决定。

美联储决议公布后,据芝加哥商品交易所集团(CME Group)的美联储观察(Fed watch)工具,利率期货市场交易员目前预计美联储5月维持利率不变的概率为92.3%,累计降息25个基点的概率为7.7%;6月降息的预期升至75%左右,高于本周早些时候的接近50%。

上调核心通胀和经济增长预期

鲍威尔指出,大多数官员仍然认为有可能实现对通胀的信心,并且会降息,但他同时承认,1月—2月的美国经济数据未提振美联储对美国通胀进展的信心。

近期发布的美国2月消费者物价指数(CPI)和核心CPI的同比数据均超出市场预期。同比上涨3.2%,高于预期的3.1%,前值为3.1%;环比上涨0.4%,预期为0.4%,前值为0.3%。

美联储更为关注的剔除食品和能源成本的核心CPI同比增3.8%,高于预期的3.7%,较前值3.9%进一步回落,但是环比增0.4%,为8个月最大升幅,高于预期的0.3%,与前值持平。

会后公布的经济展望显示,今年美联储预计以个人消费支出价格指数衡量的通胀(PCE)为2.4%,与去年12月持平;2025年的预期为2.2%,12月预期为2.1%;2026年和更长期预期均持平12月的2.0%。

2024年剔除食品和能源价格后的核心PCE预期为2.6%,12月预计为2.4%;2025年和2026年的预期分别为2.2%和2.0%,均持平12月预期。

鲍威尔表示,通胀率已大幅下降,但仍然过高。上调通胀预测并不意味着美联储对通胀容忍度的提高,1月份CPI和PCE数据相当高,可能是由于季调所致,不会对这两个数据过度反应,也不会忽视它们。

此外,美联储将今年美国经济增长预期上调0.7个百分点至2.1%,将2025年经济增长预期上调0.2个百分点至2%。预计今明两年,美国失业率分别为4%和4.1%。

鲍威尔表示,美国经济取得了相当大的进展,强劲的消费者需求和供应链的修复推动了GDP的增长。劳动力市场仍然相对紧张,如果劳动力市场出现显著疲软,那将是启动降息的理由。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com