友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com

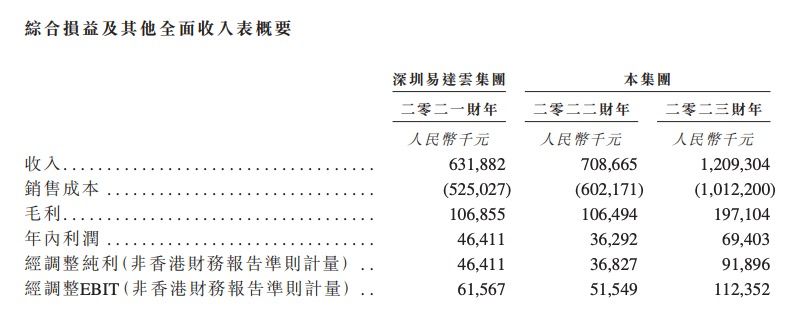

年入12亿,跨境电商供应链解决方案供应商易达云二次冲击港股IPO

22

0

相关文章

近七日浏览最多

最新文章

标签云

国务院

中国证监会

王建军1958年

李筱强

中央纪委

副主任

监察组

市盈率

证券

期货市场

a股

上海证券交易所

股票

基金管理公司

上交所

中信证券

深交所

qfii

日元

财经

国网

天眼查

财政部

金融服务

文旅融合

中国人民银行

万军伟

科创板日报

mac

期货

联交所

h股

基金经理

金融界

科大讯飞

人工智能

关联方

指数

资本市场

投资

价值投资

公募

基金

成都

ipo

招商证券

小鹏汽车

宁德时代

创业板

发售

顺丰控股

香港联交所

联交所最新资料

中国信达

广汽集团

折叠屏

交易所

路透社

电动车

印度

自动驾驶

美国证券交易委员会

大宗商品

浙江大学

保荐代表人

智能网联

青岛市

保险

应收账款

科创板

上海

招股书

德意志银行

新能源

oled

减持

张恒

韭菜

北京商报

中信建投证券

农商行

资产负债率

贵州茅台

毛利率

卖家

清关

跨境电商

免税直邮

电商

加征

关税

进口商

淘宝

雷军

敦煌网

王树彤

亚马逊

美国人民

中国购物

知名企业

唐纳川普

海关

美国邮政

中国包裹

郑州

巴黎

国际航空

戴高乐

小红书

京东

全球购

洋码头

天猫

国联证券

乐歌股份

归母净利润

人民币汇率

福建

股价

北京青年

商务部

新能源汽车

山东

拼多多

航空

世界银行

电动汽车

李贺

世界贸易组织

中国海关

国际货币基金组织

中金公司

快递