友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com

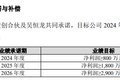

麦澜德收购终止:标的低卖高买,业绩亏损,“承诺”却高

34

0

相关文章

近七日浏览最多

最新文章

标签云

发售

h股

ipo

顺丰控股

香港联交所

联交所最新资料

a股

资本市场

中国信达

广汽集团

折叠屏

交易所

路透社

电动车

印度

自动驾驶

美国证券交易委员会

深交所

大宗商品

浙江大学

保荐代表人

上交所

智能网联

青岛市

保险

创业板

应收账款

万军伟

科创板

上海

招股书

德意志银行

新能源

oled

减持

张恒

韭菜

北京商报

中信建投证券

农商行

资产负债率

贵州茅台

毛利率

关联方

港元

南京银行

中国建设银行

北京银行

南京

中国证监会

债券

票面利率

财经

基金

中医药

投资

股票

李彦宏

要约收购

恒丰银行

国泰君安

山东省

金融界

金融资产

花旗

上海证券交易所

基准利率

东湖高新

华为

中粮集团

显卡

天津市

股份

app

5月30日晚间,

5月30日晚间, 据了解,郑伟峰曾是持有麦澜德5%以上股份的股东。不过2019年10月,也就是买走麦豆健康98%股权的一个月后,郑伟峰通过股权转让的方式退出麦澜德。

据了解,郑伟峰曾是持有麦澜德5%以上股份的股东。不过2019年10月,也就是买走麦豆健康98%股权的一个月后,郑伟峰通过股权转让的方式退出麦澜德。 值得一提的是,在此次收购麦豆健康之前,麦澜德的关联方还存在突击入股麦豆健康的情形。

值得一提的是,在此次收购麦豆健康之前,麦澜德的关联方还存在突击入股麦豆健康的情形。 对此,深交所曾问询关联方新澜投资突击入股,是否为投资麦豆健康专门设立的实体?麦澜德的董监高及近亲属、员工、前员工等与郑伟峰、吴恒龙、新澜投资和麦创合伙的合伙人是否存在关联关系或潜在利益关系?(本文首发钛媒体App,作者|翟智超)

对此,深交所曾问询关联方新澜投资突击入股,是否为投资麦豆健康专门设立的实体?麦澜德的董监高及近亲属、员工、前员工等与郑伟峰、吴恒龙、新澜投资和麦创合伙的合伙人是否存在关联关系或潜在利益关系?(本文首发钛媒体App,作者|翟智超)