OpenAI奥特曼的一句“更便宜的太阳能和储能,是人工智能前进的方向”和摩根士丹利一份看多报告,让投资者们重新审视宁德时代的价值。2023年年报发布后,市场更加兴奋了。

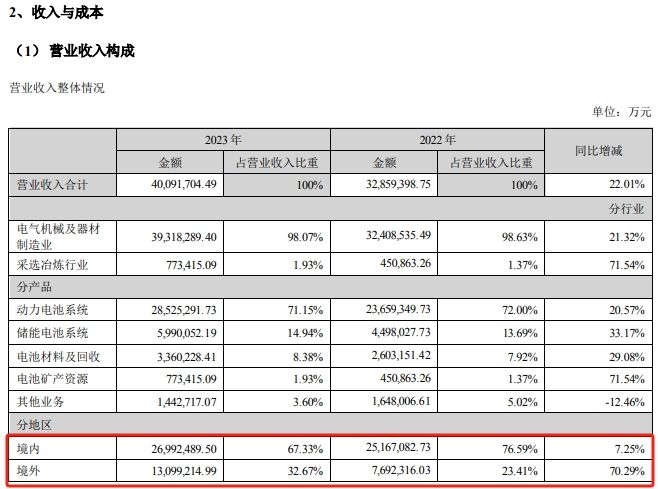

年报显示,公司全年营业收入4009.2亿元,同比增长22%,净利润441.2亿元,同比增长44%。其中,动力电池系统营收2852.53亿元,同比增长20.57%,占总营收71.15%,储能电池系统599亿元,同比增长33.17%,占总营收14.94%。

在此前的很长一段时间里,市场对宁德时代缺乏信心,在去年其市值达到万亿后,至今仍未回归巅峰,摩根士丹利还发布研报看空,对公司的盈利前景感到担忧。

半年后,新能源市场延续景气和公司业绩,让机构的预期变得乐观起来。事实证明,宁德时代正在继续赚钱,而且在赚大钱。市场一扫以往“价格战”、“市场占有率下滑”、“地缘政治”等忧虑,在3月8日至3月18日的7个交易日内,公司股价涨19.9%。

尽管如此,宁德时代仍然面临一系列不确定性。在欧洲市场,补贴已有所削减,前不久还有消息称,欧美传统车企纷纷放缓或暂停电动汽车计划,欧盟还撤销了2035燃油车销售禁令,这势必会对宁德时代增势迅猛的海外市场造成冲击,而在国内,不愿为宁德时代打工的车企们,培养宁德时代对手的意愿依然强烈。随着世界新能源车渗透率进一步提升,市场需求增长率将可能放缓,将影响新能源汽车产销量。

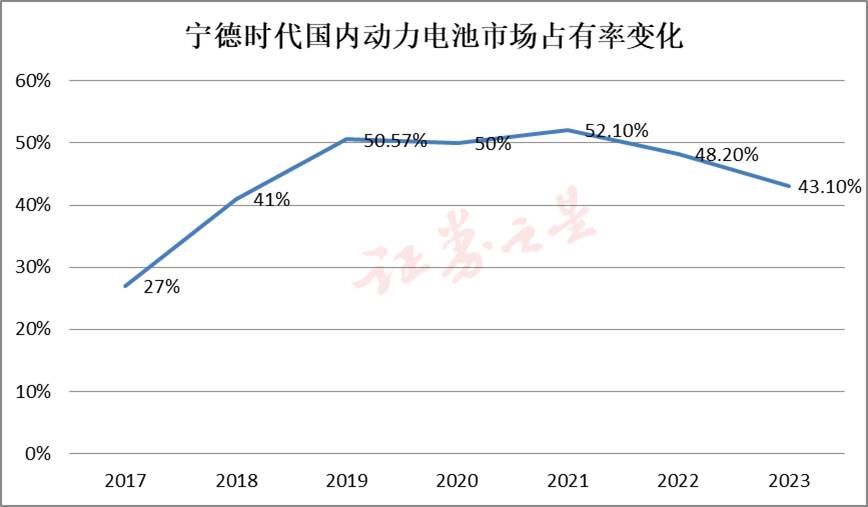

更大的“裂缝”,国内市场占有率下滑至43.1%

毫无疑问,宁德时代在动力电池领域的绝对领导地位无法动摇,以至于亿纬锂能董事长感慨,这个行业的特征是想卷,但是你没有资格,你卷不到。谁卷得到比亚迪,谁卷得到宁德时代。

根据SNE Research 统计,2023年宁德时代全球动力电池使用量市占率为36.8%,较去年提升0.6个百分点,连续7年排名全球第一;2023年公司全球储能电池出货量市占率为40%,连续3年排名全球第一。

国内市场,据中国汽车动力电池产业创新联盟数据,2023年我国动力电池累计装车量达387.7GWh,同比增加31.6%;其中宁德时代动力电池装车量达167.1GWh,市占率达43.10%。

“动力电池成本已占到我们汽车(总成本)的40%,50%,60%……我现在不是给宁德时代打工吗?”

广汽集团董事长道出了国内汽车厂商的无奈。广汽打响“去宁德时代”第一枪,2019年,广汽将中航锂电纳入供应商,并成为第一大供应商,也是那时,宁德时代万亿电池帝国出现裂缝,直到现在广汽第一大电池供应商依旧是中航,占比达到70%。

此后的几年间,各大汽车厂商,都在想办法降低对宁德时代的依赖,或自研或投资其他动力电池厂商。

2022年,蔚来、小鹏、理想共同投资欣旺达;蜂巢能源成为理想、吉利星河供应商;2020年,大众入股国轩高科;2020年4月,丰田汽车和松下两家公司建立合资企业泰星能源……

摩根士丹利在研报中对宁德时代的国内市场份额并不担忧,并称,之前担心国内市场中二线电池制造商对宁德时代市场份额的威胁——但随后的发展缓解了我们的担忧。鉴于稳健的“CATL Inside”车型周期,宁德时代可能会在国内市场重新获得市场份额。

但从近几年的数据来看,宁德时代在国内的市场份额在下降,2022年,其国内动力市场的市场份额跌破50%,为48.2%,2023年则进一步下降至43.1%。

“CATL Inside”很容易让人联想到PC行业的Intel Inside,当这一句Slogan被摩根士丹利提出时,说明该机构对宁德时代市场地位和技术能力的认可。

实际上,早在2015年,宁德时代与北汽新能源尝试合作推广“CATL Inside”,却没有什么效果,今年1月份,宁德时代再次和东风集团旗下猛士科技合作,在车身上印“CATL Inside”。当下的宁德时代已不可同日而语,宁德时代在动力电池领域的状况和上世纪八十年代的英特尔确实有点像,市场领导者、拥有最好的产品、与各大汽车厂商建立紧密联系、在与友商的竞争中占据主导地位……

但不同的是,各大车厂们越来越想摆脱宁德时代的动力电池工业的主导。更重要的是,电池无法像半导体一样,随着技术上迅速迭代,性能大幅提升。电池也还不是高壁垒行业,比亚迪、中航锂电、欣旺达,国外的LG、SK on、三星SDI、松下……众多可代替厂商,甚至有些车企自研。

欧美市场出现不确定因素,储能行业也很卷

宁德时代在海外,杀疯了。

财报显示,宁德时代2023年海外收入达到1309.92亿元,同比增长70.29%,占整体营收比例已经达到32.67%,而这一比例在2022年仅为23.41%。根据SNE Research统计,2023年该公司海外动力电池使用量市占率为27.5%,比去年同期提升4.7个百分点。

根据摩根士丹利的研报,宁德时代在欧盟的市场份额显著提升,从2022年的29%增长至36%,仅仅落后于欧洲市场主导者LG一个百分点。

市场份额增长最大驱动力是特斯拉销量增长和国内电动汽车出口,其次是宝马、奔驰、奥迪以及日韩品牌的市场份额增长。

相较之下,该公司在国内市场的增速在放缓,2023年,宁德时代在国内的营收为2699亿元,同比仅增长7.2%,这也印证了其在国内市场份额下滑及新能源市场增速放缓带来冲击。

今年3月份,欧盟撤销2035燃油车销售禁令、欧洲汽车巨头正在退出新能源等消息,让宁德时代海外市场拓展之路增加了不确定性。即使欧盟和车企推动新能源车转型方向并未改变,车企动态调整其战略转型,更多是出于对自身发展、市场需求和维护盈利能力等方面考虑。但这难免为宁德时代未来海外增速放缓的担忧。

曾毓群在业绩会上则表示,几个大客户不做新能源车,其实不是不做的,他们是放缓……说要推迟到2035年。

2023年,宁德时代是美国第三大电动汽车电池供应商,市场份额达到16%。摩根士丹利在研报中表示,美国发布“关注的外国实体”政策细节后,宁德时代在美国的市场份额可能面临风险,预计到2030年,宁德时代在美国的份额将为3%。

值得注意的是,去年2月,福特汽车还曾宣布与宁德时代合作,在密歇根州投资35亿美元建立新的电池制造厂,近期有关合作遇阻传言,让市场对合作进展产生疑虑。

除了对于国内外市场份额下滑的担忧,新能源车产销增速下降也让宁德时代未来增长空间增加变数。

数据显示,2023年,国内新能源汽车产销分别完成958.7万辆和949.5万辆,同比分别增长35.8%和37.9%,而2022年和2021年的增速,分别是93.4%和159.8%,大幅下滑。长安汽车董事长朱华荣曾公开表示,预计到2025年,中国需求的动力电池产能为1000GWh,而目前行业的产能已经达到4800GWh,已出现严重过剩。2022年底,亿纬锂能董事长刘金成也曾公开警告“预计最晚后年,全产业链都将出现产能过剩”。

AI应用的崛起,却让市场对宁德时代储能业务的未来充满想象。

反观储能行业其实也非常卷。2024年1月、2月,涉及储能电池的开工项目已超过10个,总产能超80GWh,总投资超600亿元。

在前期储能电池行业出现供不应求的情况下,2023年,各大厂商开足马力扩大生产,动力电池企业、储能电池企业、光伏企业、早期入局的主营业务为电池的厂商纷纷涌入,不久后就出现了阶段性过剩。业内人士直言,储能电芯比拼就像“开卷考试”,在规格、材料相同的情况下比拼的就是谁的品质更好、成本更低。但不可否认的是,头部企业宁德时代、比亚迪在行业内有较强竞争力。

小结:从市场占有率、研发、成本等方面来看,宁德时代的领先地位依然稳固,但随着国内新能源车产销增速放缓,各大厂商降低依赖意愿逐渐强烈以及欧美全面电动化推迟,该公司未来的高增长能否延续,值得思考。储能行业确实值得期待,行业也很拥挤,行业壁垒并不高。宁德时代想要真正做到“CATL Inside”,还有很长的路要走。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com